O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Com a aprovação, a Americanas poderá dar andamento na aguardada capitalização da empresa e começar a trabalhar para quitar débitos

A Americanas (AMER3) começou o ano jogando uma bomba em seus acionistas: a descoberta de um rombo contábil bilionário que levou a um subsequente pedido de recuperação judicial. Ao longo de 2023, a lista de más notícias só aumentou, incluindo a confirmação de fraude, exclusão do Ibovespa e uma queda de quase 90% das ações.

Mas quem permaneceu na base de investidores da varejista terminará o ano com um evento positivo: após conseguir o apoio da maioria dos credores, a companhia aprovou nesta terça-feira (19) o plano de recuperação judicial. O sinal verde teve adesão de 97,19% por créditos e de 91,14% por cabeça.

Com a aprovação, a Americanas poderá dar andamento na aguardada capitalização da empresa e começar a trabalhar para quitar débitos. Vale destacar que a principal estratégia está em um aumento de capital de R$ 24 bilhões que ainda deverá ser aprovado em uma futura assembleia.

Do valor total que vai entrar no balanço da Americanas, R$ 12 bilhões virão dos acionistas de referência — o trio de bilionários Jorge Paulo Lemann, Marcel Telles e Carlos Alberto Sicupira.

Quem vai bancar os outros R$ 12 bilhões são os bancos credores que se comprometeram a converter os créditos contra a varejista em ações.

Apesar de injetar um dinheiro que é muito necessário para a companhia, a capitalização vai impor uma diluição brutal aos acionistas que não participarem da operação. O que, de certo modo, já era esperado diante do rombo no balanço da varejista após a fraude bilionária.

Leia Também

Ao preço de R$ 1,30 por ação — valor que representa 1,33 vezes o preço médio ponderado por volume das ações na B3 nos 60 pregões anteriores à véspera da data da aprovação do plano — a Americanas terá de emitir mais de 18 bilhões de novos papéis para chegar aos R$ 24 bilhões necessários.

Essa quantidade representa uma diluição de pouco mais de 95% em relação à base acionária atual. É quase certo, portanto, que Lemann e os sócios aumentem consideravelmente a participação na companhia após a conclusão da capitalização.

No limite, os bilionários podem ficar com cerca de 49% do capital da Americanas se não houver adesão dos minoritários à operação. Atualmente eles possuem 30,12% das ações da varejista.

Nesse mesmo cenário, os bancos credores passarão a deter algo em torno de 48% da companhia. Por fim, a capitalização pode diluir a participação dos minoritários da Americanas dos atuais 69,88% para algo como 3% do capital.

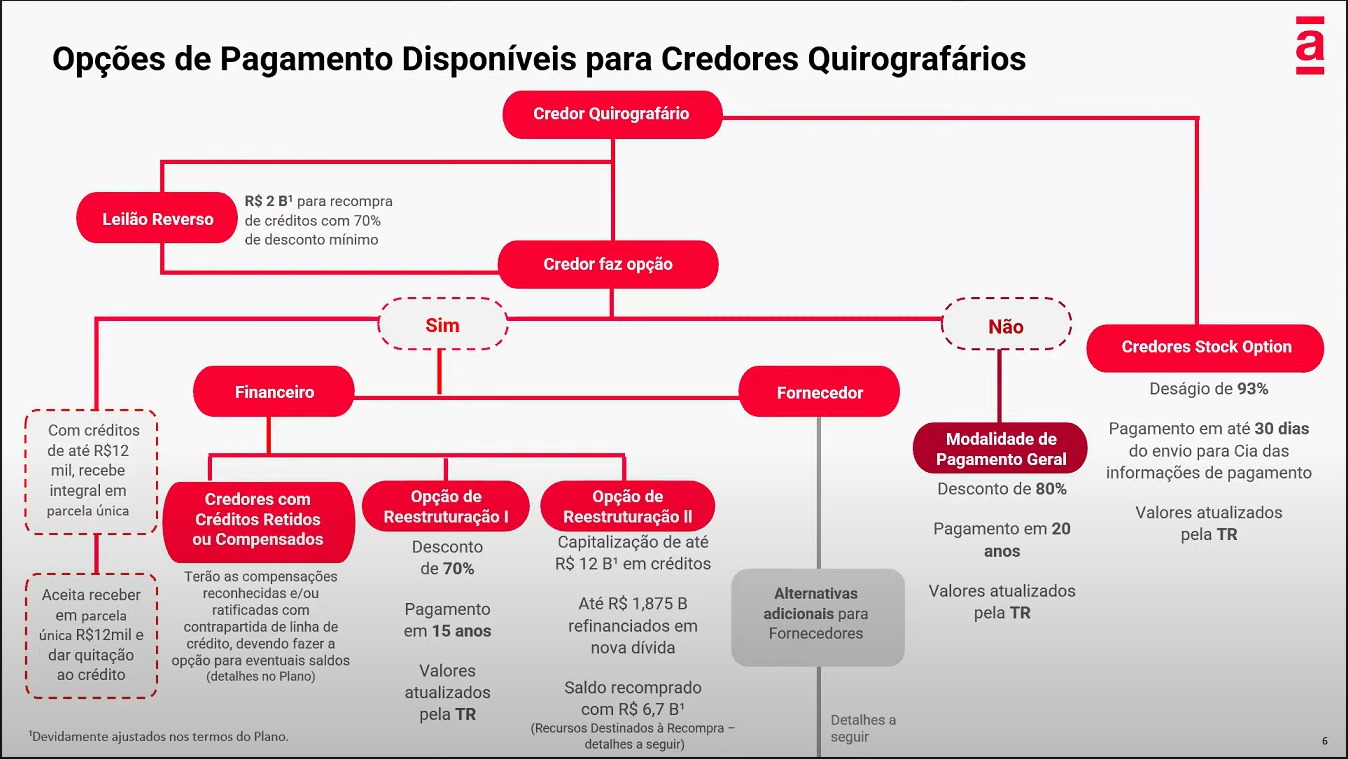

Abaixo o esquema de pagamentos e créditos apresentado pela Americanas:

Na semana passada, em apresentação aos credores, a Americanas indicou quais ativos terá que vender no processo de recuperação judicial.

A varejista deve se desfazer do hortifruti Natural da Terra e da Uni.co, dona das marcas Imaginarium e Puket, e admitiu na ocasião que poderá fazer transações que agreguem valor à estratégia com o braço de varejo digital e com a fintech Ame.

No início do mês passado, depois de ter anunciado a entrada no período de exclusividade com uma empresa interessada no Natural da Terra, a Americanas mudou de ideia e suspendeu as conversas com o potencial comprador. A suspensão também envolveu as sondagens referentes à possibilidade de venda da Uni.Co.

Na ocasião, a varejista disse que não tinha planos de curto prazo para receber novas propostas, mas que avaliaria no futuro os parâmetros para a retomada dos processos de venda.

Antes da aprovação do plano de recuperação judicial, a Americanas anunciou nesta terça-feira (19) um novo adiamento da divulgação de resultados, desta vez referentes aos trimestres encerrados em 31 de março de 2023, 30 de junho de 2023 e 30 de setembro de 2023.

E os números da varejista não devem ser conhecidos tão cedo. "Neste momento, a melhor estimativa é de divulgá-las até 31 de janeiro de 2024”, explicou a Americanas em fato relevante.

De acordo com a Americanas, a preparação e revisão dos resultados do acumulado dos três primeiros trimestres de 2023 estavam sujeitas à finalização das demonstrações financeiras de 2022 e da reapresentação do balanço de 2021.

Os resultados de 2021 e 2022 foram apresentados no mês passado, quando a varejista saiu do maior lucro da história para prejuízos bilionários. Relembre os resultados desses períodos.

Para 2026, a gigante automobilística busca um aumento na receita líquida e na margem ajustada de lucro operacional; UBS diz se a ação ainda vale a pena

Às vésperas dos resultados da safra 2025/2026 (3T26), a corretora rebaixou a Raízen e manteve cautela com o setor sucroenergético, por isso, a aposta do segmento veio com ressalvas

De acordo com vazamentos de sites especializados, a versão mais acessível do iPhone 17 deve ser lançada ainda no mês de fevereiro.

Locadora diz ter alcançado os melhores níveis de alavancagem, custo e prazo médio da dívida em três anos

Apesar dos anúncios, as ações da petroleira operam perto da estabilidade, acompanhando o movimento do petróleo no mercado externo

Marcelo Noronha sustenta a estratégia step by step e afirma que acelerar agora pode custar caro no futuro. Veja o que disse o executivo.

O banco iniciou a cobertura da C&A e da Riachuelo, com recomendação de compra para ambas. Veja abaixo o potencial de alta nas ações das varejistas de moda

Ações do MPF, do governo de Minas e do MP estadual miram episódios nas unidades de Fábrica e Viga, em Ouro Preto e Congonhas

Mesmo depois de resultados dentro do esperado no quarto trimestre de 2025, os investidores reagiram negativamente à divulgação; entenda o movimento

Lucro cresce pelo oitavo trimestre seguido e ROE supera o custo de capital, mas ADRs caem em Wall Street; veja os destaques do balanço

Megafusão de mais de US$ 260 bilhões sai de cena após empresas não conseguirem chegar a um acordo que beneficiasse os acionistas

Rumores de um possível pedido de Chapter 11 da Braskem Idesa, petroquímica mexicana controlada pela companhia, pressionam as ações hoje

Spotify anuncia parceria com a Bookshop.org para vender livros físicos em seu aplicativo.

Uma única ferramenta derrubou as ações da Totvs (TOTS3) em cerca de 20% em dois dias. Investidores venderam a ação em meio a temores de que o avanço da inteligência artificial tire espaço dos programas da empresa de tecnologia brasileira. No entanto, segundo o Itaú BBA e o Safra, a queda pode ser uma oportunidade […]

Segundo a empresa dona do ChatGPT, a tecnologia será capaz de executar tarefas reais do dia a dia, indo além de testes isolados

A Ciabrasf ficou conhecida no mercado como a provedora de serviços fiduciários da antiga Reag Capital, alvo de operações da PF no ano passado

Trocas no alto escalão ocorrem menos de dois meses após o conselho reafirmar a atual gestão; conselho e diretoria também passaram por mudanças

A Tesla, de Elon Musk, encerrou a produção dos modelos S e X para focar em robôs humanoides.

Margens resilientes, ROE elevado e disciplina de custos sustentam o Itaú no topo. Mas ainda há espaço para upside nos múltiplos?

Em coletiva com jornalistas sobre o balanço do quarto trimestre, Milton Maluhy Filho afirma que o sistema terá de pagar a conta — e critica plataformas que empurraram risco ao investidor