O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Empresas excelentes podem se tornar péssimos investimentos, a depender dos preços de suas ações

Numa mesa de bar, já um pouco embriagado e sem muita vontade de discutir com um colega que não via há muito tempo, simplesmente acenei que "sim" com a cabeça, mas discordando com todas as minhas forças por dentro.

Veja bem, ele não estava totalmente errado.

Ao investir queremos comprar ações de empresas decentes, consolidadas e com marcas fortes. O problema é que, assim como ele, nove entre dez investidores perseguem essa mesma classe de ativos, o que os torna, na maioria das vezes, muito bem precificados e sem muito espaço para upside.

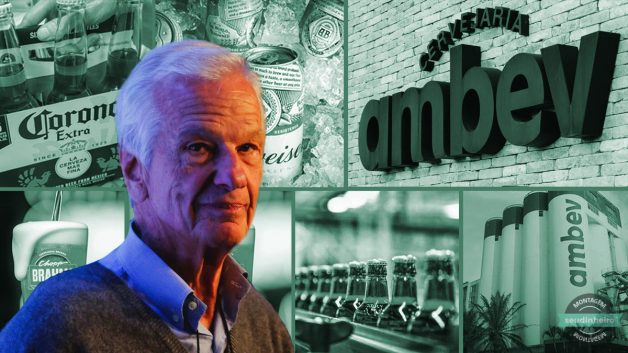

Pegue o exemplo da Ambev, a gigante do negócio de bebidas alcoólicas controlada pelo Grupo 3G. Depois de anos crescendo via fusões e aquisições (M&As), hoje a companhia é tão grande que qualquer aquisição faz pouca diferença em termos de receitas ou diluição de despesas.

Seu market share é tão vasto que se tornou difícil continuar ganhando espaço no mercado. Na verdade, em alguns meses é a competição que rouba participação da gigante.

Leia Também

Tudo isso acontece enquanto se discute a reforma tributária (que deve afetar os lucros da companhia por distribuir muitos juros sobre capital próprio) e em um momento em que todo o mercado está receoso com as empresas do Grupo 3G após o caso Americanas.

Tudo bem, a Ambev é realmente uma grande empresa, com marcas fortes, amplo histórico operacional e de distribuição de proventos.

Mas negociando por 15 vezes lucros (que tem tido dificuldade para crescer) e um dividend yield de apenas 5%, as ações já estão muito bem precificadas frente aos riscos mencionados. A Carteira Empiricus, inclusive, tem uma posição vendida (short) nos papéis neste momento.

Eu não estou falando que ABEV3 não vai subir. Estou apenas dizendo que, com tantos fatores jogando contra, é difícil imaginar uma grande multiplicação dos papéis neste momento. No futuro, com as ações negociando por múltiplos mais interessantes, pode ser que eu mude de ideia.

O caso da Ambev ilustra um erro de julgamento muito comum. Empresas excelentes podem se tornar péssimos investimentos, a depender dos preços de suas ações.

Uma maneira de evitar esse problema é aguardar momentos propícios para comprar esses ativos. Uma crise financeira, um ciclo de aperto monetário, ou alguns resultados decepcionantes podem abrir janelas interessantes para comprar as famosas "blue chips" por preços atrativos.

Outra maneira é tentar encontrar empresas que ainda não são tão conhecidas quanto a Ambev, o Pão de Açúcar ou a Nike, que ainda não merecem múltiplos tão elevados, mas que possuem capacidade para "chegar lá".

Um bom exemplo é o BR Partners (BRBI11), sobre o qual comentamos na semana passada. O banco atua em um nicho similar ao do BTG (BPAC11), mas com uma estrutura bem mais enxuta e uma fama muito menor, o "mini BTG" negocia hoje por 1,4 vez valor patrimonial, 30% menos do que BPAC11.

Por 14 vezes lucros, a Track&Field (TFCO4) pode não parecer uma barganha, mas essa percepção muda radicalmente quando lembramos que a companhia possui uma marca fortíssima dentro do seu nicho de atuação e também quando notamos que a Nike negocia por 30 vezes lucros, mas com menores margens e menor crescimento também.

Mais uma vez, não há nada de errado em comprar ações de empresas estabelecidas, desde que estejam negociando por preços interessantes. O Itaú, por exemplo, tem um modelo de negócios consolidado, uma capacidade financeira absurda e, principalmente, negocia por preços bastante convidativos (7 vezes lucros), e por isso faz parte da série Vacas Leiteiras.

Com uma receita de quase R$ 150 bilhões e o maior market share do setor, é difícil imaginar que o Itaú vai conseguir dobrar de tamanho em alguns anos.

Mas nem precisamos disso para conseguir lucrar com as ações. Isso porque um simples retorno dos múltiplos para a média histórica (9 vezes lucros) já representaria uma apreciação de 30% - 40%.

No entanto, nas microcaps relativamente desconhecidas, conseguimos capturar não só essa reprecificação de múltiplos (re-rating) como também podemos surfar o crescimento de resultados, já que muitas delas ainda estão em fase de expansão.

A combinação do re-rating com um forte crescimento de lucros é capaz de provocar as valorizações de 100%, 200%, 300% ou até mais, que observamos com certa frequência no universo das microcaps.

O BR Partners e a Track&Field são dois dos nossos nomes preferidos nesse universo, e fazem parte da série Microcap Alert.

Caso queira conferir todos os outros ativos que compõem essa carteira, que conta com grande potencial de valorização e já traz retornos muito acima do índice Small Caps em 2023, deixo aqui o convite.

Um grande abraço e até a semana que vem!

Ruy

Powered by Seu Dinheiro Select.

O processo de escolher boas ações para colocar na carteira - e saber a hora certa de fazer isso - não precisa ser um grande desafio.

Com a experiência de mercado que possui, o sócio fundador da Empiricus Research fez a seleção das 16 melhores empresas para investir agora e buscar o depósito de bons dividendos na sua conta.

Para conferir a seleção de forma GRATUITA e "copiar" a estratégia em seu portfólio, é só clicar aqui.

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno