O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Nos níveis atuais, esse ativo ainda negocia por preços muito menores, e com um portfólio ainda mais robusto após aquisições

"Você viu que o Juca está no escritório hoje?", disse a colega fofoqueira se aproximando de mim com a garrafa vazia, enquanto eu observava pacientemente a minha encher no bebedouro da firma.

Apenas para contextualizar, Juca é um daqueles defensores ferrenhos do home office e só usa o LinkedIn para postar os benefícios do trabalho à distância. Sua presença no escritório é um evento raro, e pode ser comparada com acontecimentos como a passagem do cometa Halley ou um título do meu XV de Piracicaba – acontece de vez em nunca.

Sem querer desapontar a colega, que claramente estava ansiosa para falar mais sobre o assunto, eu apenas respondi: é mesmo?

"Pois é, Ruy, você acredita? E não foi só hoje, não. Ele veio a semana inteirinha! Você sabe que eu não gosto de fofoca, mas tem gente que disse que até no feriado ele estava aqui".

Ela deu aquela risada maldosa e continuou: "Ah, com esse calor todo, C-E-R-T-E-Z-A que ele só veio por causa do ar-condicionado. Bom, deixa eu voltar porque tenho muito trabalho ainda", disse ela, levando a garrafa (vazia!!!) de volta para a sua mesa.

Antes que você entenda errado, não tenho nada contra o home office, mas também não é esse o tema da coluna de hoje.

Leia Também

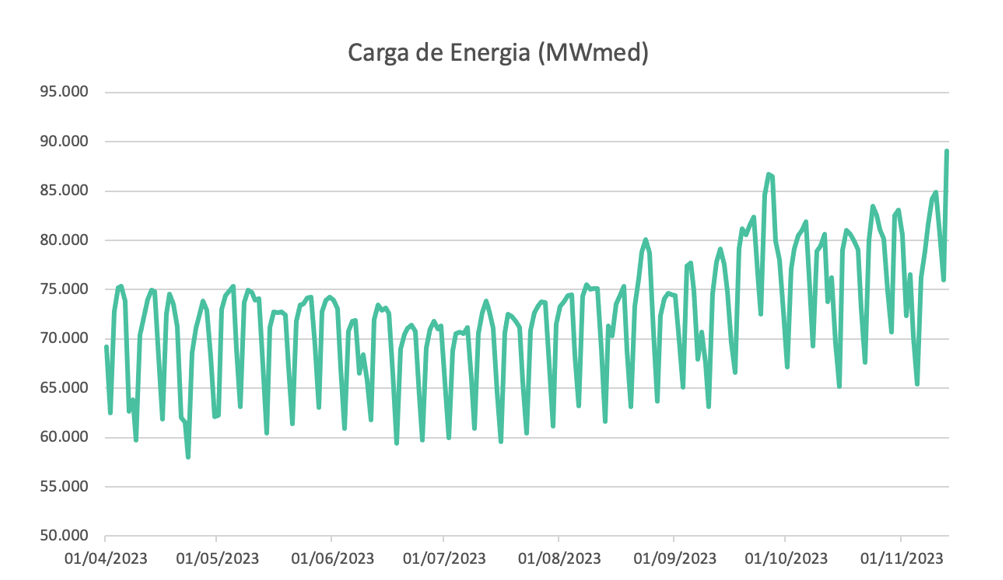

O assunto é essa enorme onda de calor que estamos vivendo no Brasil. Não é só o Juca que está apelando para o ar-condicionado, o consumo de energia aumentou brutalmente nos últimos dias, principalmente por conta dos aparelhos de refrigeração.

Nos últimos anos, três fatores importantes contribuíram para trazer um desequilíbrio de preços e despachos no setor.

Para começar, a atividade econômica ainda lenta atrapalhou a demanda. Isso, combinado com a enxurrada de novos ativos de geração solar e eólica, trouxe uma sobreoferta de energia.

Para fechar, o elevado índice de chuvas no país desde o ano passado tornou as termelétricas praticamente inúteis, já que elas não eram chamadas para gerar energia (despachos).

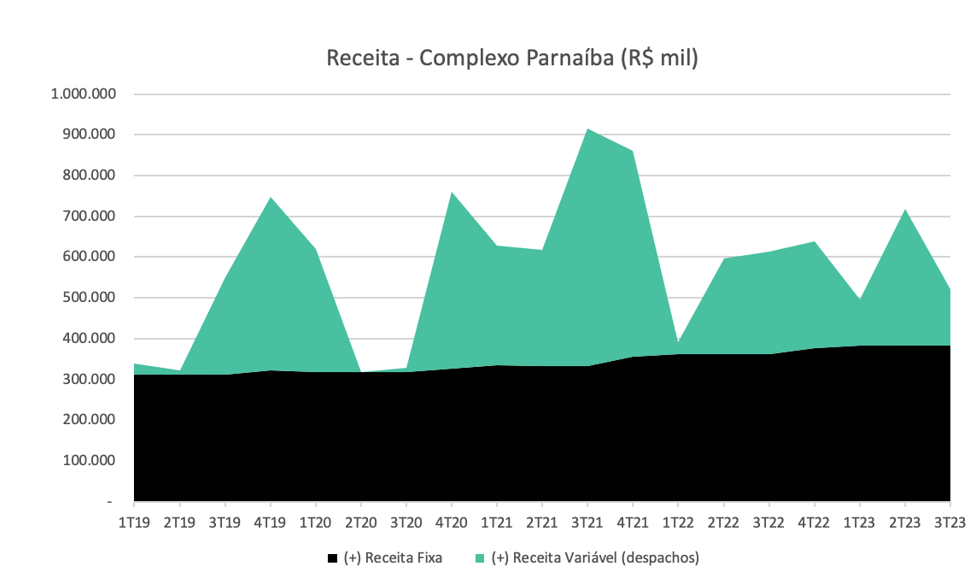

Essa combinação de preços baixos e falta de despachos impactou diretamente a Eneva (ENEV3), que tem na geração termelétrica sua principal fonte de receitas.

Como você pode ver no gráfico abaixo, a receita variável (aquela proveniente dos despachos) do complexo Parnaíba despencou, e isso também pesou sobre os papéis nos últimos trimestres.

Apenas como medida de comparação, no 3T21, quando a situação dos reservatórios era crítica, o complexo Parnaíba apresentou receita de R$ 912 milhões, enquanto no 3T23 esse número foi de apenas R$ 520 milhões.

Esse não é um grande problema em nossa visão, já que o simples fato de as condições não estarem favoráveis agora não significa que continuarão assim para sempre. O problema é que os investidores têm uma tendência perigosa de extrapolar para o futuro as condições atuais.

É comum vermos empresas que tiveram dois ou três anos de ótimos resultados fazerem seu IPO, porque os seus donos sabem que não será nada difícil convencer o mercado que esses números continuarão crescendo na mesma magnitude para sempre, mesmo que isso seja muito improvável. Nem preciso dizer que isso costuma dar bastante errado para os investidores.

Mas também acontece o cenário oposto: resultados ruins por dois ou três anos também tendem a afetar bastante o pessimismo das projeções.

A Eneva é um exemplo. Por conta da conjuntura atual (reservatórios elevados, sobreoferta de energia renovável e baixo crescimento do PIB) muita gente extrapola os despachos ínfimos por vários e vários anos.

É possível que isso realmente aconteça, especialmente se as condições não mudarem muito. Mas boa parte desse "pessimismo" com os despachos também já está incorporado nos preços, e não deveria afetar muito o humor se as coisas continuarem como estão.

Mas estamos falando do clima, e prever o que vai acontecer nos próximos dois, três ou quatro anos é praticamente impossível.

Qualquer perturbação que modifique esse cenário projetado tem chances de elevar as perspectivas para despachos, deixando a situação assimétrica. E estamos observando exatamente isso nos últimos dias.

Com a explosão da demanda de energia, algumas térmicas foram "chamadas" para despachar e suprir toda a necessidade que o calorão criou recentemente.

Entre essas térmicas estão algumas da própria Eneva, que não via todas as suas usinas do Complexo Parnaíba ligadas desde a crise hídrica de 2021.

Por isso, mesmo com resultados relativamente tímidos no 3T23, a ação engatou uma boa valorização nos últimos dias, na expectativa de números melhores já para o 4T23 (outubro, novembro e dezembro).

Mas a valorização recente da ação reflete apenas uma pequena melhora nas perspectivas de curto prazo, na minha visão. Há mais por vir se os desequilíbrios continuarem.

Lembre-se que em 2021, quando a crise hídrica fez os analistas extrapolarem os despachos elevados para a eternidade, e a ação da Eneva chegou a negociar por R$ 18.

Nos níveis atuais, a ação ainda negocia por preços muito menores, e com um portfólio ainda mais robusto após as aquisições do complexo Solar Futura I e das térmicas Celse e Termofortaleza (que são bem menos sensíveis aos despachos).

Gostamos da Eneva não porque acreditamos que os despachos vão melhorar daqui para frente, mas porque nos preços atuais há espaço para surpresas positivas e pouco espaço para surpresas negativas.

Por isso, temos recomendação de compra para a Eneva na série Vacas Leiteiras, de olho em uma eventual valorização das ações se o mercado ficar menos pessimista com relação aos despachos e também nos dividendos que devem começar a pingar daqui a alguns anos.

Mas enquanto o longo prazo não chega, existe uma outra vaca que está prestes a pagar um ótimo dividendo já no dia 1º de dezembro, mas só para quem tiver as ações na carteira até a quarta-feira (22) da semana que vem.

Essa ação está na série Vacas Leiteiras e você pode conferir qual é neste relatório gratuito.

Um grande abraço e até a próxima semana!

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora