O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Um bom rebanho de empresas pagadoras de dividendos tende a conseguir atravessar muito bem todos os períodos da economia brasileira

Enfim, as taxas de juros voltaram a cair no Brasil, com o corte da Selic nesta semana.

Ao que tudo indica, essa foi apenas a primeira de várias reduções, que devem levar a taxa básica para baixo dos dois dígitos nos próximos anos.

Mas enquanto muita gente se pergunta qual o melhor tipo de investimento para surfar esse novo cenário, eu resolvi usar a coluna de hoje para responder uma pergunta ainda mais importante: qual é o tipo de investimento que consegue se aproveitar de praticamente qualquer ambiente de mercado?

Ou seja, qual é a estratégia capaz de conseguir ótimos retornos mesmo nos ambientes mais adversos?

Quer uma dica? A resposta tem a ver com dividendos.

Dizem que um investidor pode vestir vários chapéus ao longo de sua trajetória. De modo geral, eu, Ruy, acredito que o investidor brasileiro na verdade precisa vestir vários chapéus ao longo de sua jornada, caso queira atingir os seus objetivos financeiros.

Leia Também

Eu acho muito legal quando Warren Buffett diz que para ficar rico basta aplicar mensalmente em um fundo passivo que segue o principal índice de ações do país e, voilá, 25 anos depois você estará multi-milionário, curtindo a aposentadoria na praia.

Isso é importante porque mostra para o investidor, principalmente o iniciante, que ele não precisa ficar comprando e vendendo ações como um louco, e nem correr atrás das dicas quentes do mercado para ficar rico.

Só tem um problema nessa análise do Buffett: ele não está no Brasil, onde os índices têm pesos excessivos em commodities, a previsibilidade regulatória é mínima, os problemas fiscais são mais recorrentes do que gostaríamos e a moeda está longe de ser considerada uma reserva de valor.

Aqui é Brasil, Warren! O país do futuro que nunca chega, da Bolsa que sobe e logo depois despenca, da inflação "controlada" que faz o aluguel e o preço do leite saltarem +40% em ano de pandemia, do CDI muitas vezes gordo que pune empreendedores, mas que poucos anos atrás chegou ao chão e também machucou os rentistas.

O Brasil é um Brasil diferente a cada ano que passa – talvez a cada trimestre. Para o investidor ser bem-sucedido por aqui não basta simplesmente "comprar BOVA11" e/ou Tesouro Selic e aguardar a aposentadoria chegar.

Mas o último ano e meio tem mostrado que existe uma categoria de ativos que consegue aproveitar bem todos esses cenários.

Sim, existem momentos nos quais a Selic vai trucidar a grande maioria das ações brasileiras. Existem momentos nos quais o Ibovespa vai fazer o CDI parecer uma porcaria.

No entanto, um bom rebanho de Vacas Leiteiras (empresas pagadoras de dividendos) tende a conseguir atravessar muito bem todos esses períodos.

Quando a Selic chegou em 13,75% no ano passado, muita gente decidiu mudar de chapéu e alocou tudo o que tinha em renda fixa, depois de cansar de perder dinheiro com ações.

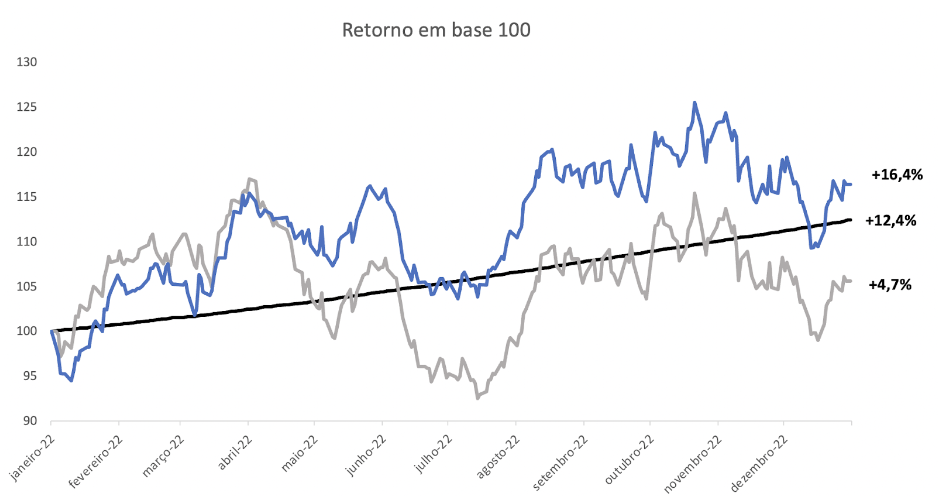

Mas, enquanto a maioria das empresas (e o Ibovespa) sofria com suas fragilidades cíclicas, as ações presentes na série Vacas Leiteiras da Empiricus continuaram firmes por terem como características resultados estáveis, boa geração de caixa e dividendos robustos, o que fez o nosso rebanho superar não só o índice como o próprio CDI em 2022.

Em agosto de 2023 o Brasil já é outro novamente. O corte de 50 pontos base da Selic nesta semana deve marcar o início de um longo processo de redução de juros. E agora, será que chegou a hora de trocar de chapéu?

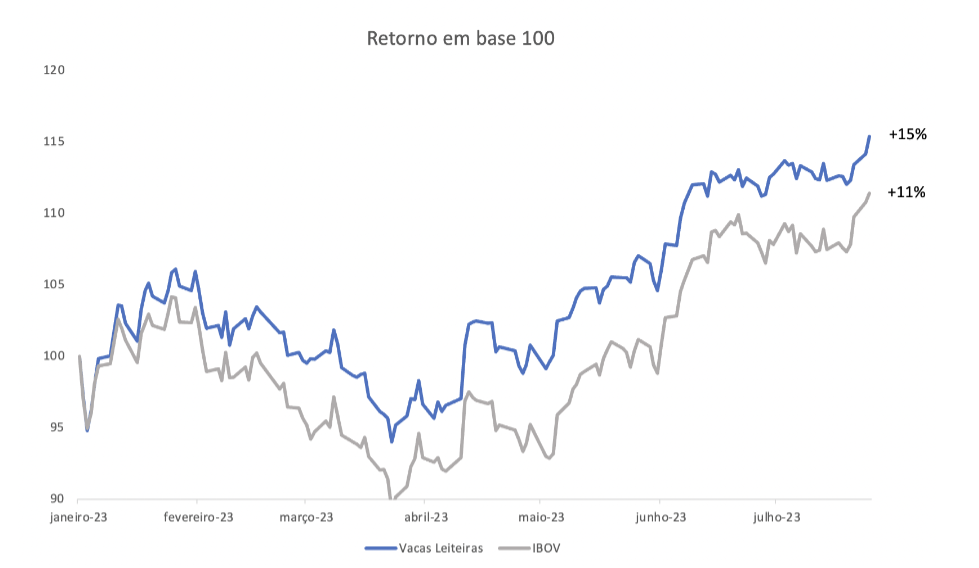

Antes de pensar nisso, é interessante notar que mesmo em um ambiente que tende a premiar nomes de menor qualidade (maior beta), as mesmas Vacas Leiteiras conseguiram se aproveitar muito bem do cenário, superando o Ibovespa até aqui em 2023.

Obviamente, alguns ajustes acabam se tornando necessários para aproveitar um ambiente de juros mais baixos, como a inclusão recente de uma companhia ligada ao financial deepening e a venda de uma companhia que negocia commodity. Mas, a julgar pelo desempenho até aqui, parece que continuamos no caminho certo.

Sempre defenderei a diversificação, ainda mais neste país que muda a cada trimestre. Mas se você é praticante do minimalismo e seu guarda-roupas comporta apenas um chapéu, o estilista Buffett traz uma dica de qual você deveria escolher.

Se quiser conhecer todas as ações do nosso rebanho de Vacas Leiteiras, deixo aqui o convite.

Um grande abraço e até a semana que vem!

Ruy

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno

Veja como distinguir quais ações valem o seu investimento; investidores também reagem a novos resultados de empresas e dados macroeconômicos

Olhamos para 2026 e não vemos um cenário assim tão favorável para companhias capengas. Os juros vão começar a cair, é verdade, mas ainda devem permanecer em níveis bastante restritivos para as empresas em dificuldades.

As principais corretoras do país estão divididas entre um fundo de papel e um de tijolo; confira os campeões do FII do Mês

Investir não é sobre prever o futuro político, mas sobre manter a humildade quando o fluxo atropela os fundamentos. O que o ‘Kit Brasil’ e um pote de whey protein têm em comum?

Saiba por que a Direcional é a ação mais recomendada para sua carteira em fevereiro e o que mais move as bolsas hoje

Mercado também reage a indicação para o Fed, ata do Copom e dados dos EUA; veja o que você precisa saber antes de investir hoje

Após um rali bastante intenso, especialmente nos metais preciosos, a dinâmica passou a ser dominada por excesso de fluxo e alavancagem, resultando em uma correção rápida e contundente

As PMEs serão as mais impactadas com uma eventual mudança no limite de horas de trabalho; veja como se preparar

Mesmo tendo mais apelo entre os investidores pessoas físicas, os fundos imobiliários (FIIs) também se beneficiaram do fluxo estrangeiro para a bolsa em janeiro; saiba o que esperar agora

Numa segunda-feira qualquer em dezembro, taças ao alto brindam em Paris. Estamos no 9º arrondissement das Galerias Lafayette, a poucas quadras do Palais Garnier. A terra do luxo, o templo do vinho. Mas, por lá, o assunto na boca de todos é o Brasil. Literalmente. O encontro marcou o start do recém-criado projeto Vin du Brésil, iniciativa que […]

Expansão de famosa rede de pizzarias e anúncio de Trump também são destaque entre os investidores brasileiros

O estrangeiro está cada vez mais sedento pelos ativos brasileiros, e o fluxo que tanto atrapalhou o Ibovespa no passado pode finalmente se tornar uma fonte propulsora

Veja por que o BTG Pactual está transformando FIIs em fiagros, e qual a vantagem para o seu bolso; a bolsa brasileira também irá reagir após o recorde de ontem na Super Quarta e a dados dos EUA