O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A Aliansce, com a ajuda do fundo de pensão canadense CCPIB, tenta formar um grupo relevante no capital da brMalls e, com isso, forçar a aprovação de sua proposta de fusão.

Era para ser uma "fusão de iguais", mas a aproximação entre duas das principais operadoras de shoppings do Brasil vai se transformando numa briga de rivais. Sem aceitar os termos propostos pela Aliansce Sonae (ALSO3), a brMalls (BRML3) acionou o Conselho Administrativo de Defesa Econômica (Cade) para tentar frear as investidas da concorrente.

Na superfície, o caso parece uma apenas uma simples negociação de valores: de um lado, a Aliansce refez sua proposta inicial e aumentou o valor atribuído à competidora; do outro, a brMalls diz que os termos ainda são insuficientes, subavaliando a companhia. Uma simples — e dura — negociação.

Mas, nos bastidores, a Aliansce tem mexido os seus pauzinhos: junto do CCPIB, um de seus acionistas majoritários, a companhia tem comprado ações da brMalls. A ideia é formar um bloco relevante o suficiente para convocar uma assembleia e, quem sabe, aprovar a fusão 'na marra'.

E foi justamente por causa desse movimento que a brMalls recorreu ao Cade: a empresa pede que as compras feitas pela Aliansce e pelo CCPIB sejam investigadas — e que, até que uma decisão seja tomada, o grupo não possa exercer seus direitos de acionista.

"A companhia é favorável a transações de mercado de capitais como instrumento legítimo de combinações entre empresas", diz a brMalls, em comunicado enviado à CVM. "No entanto, entende que em qualquer transação há que se evitar conflitos de interesses e respeitar limites concorrenciais".

Dito isso, você pode estar se perguntando: há algo de errado em uma empresa comprar ações de sua concorrente direta? O Cade tem motivo para investigar esse caso em específico?

Leia Também

A resposta é complexa. A priori, não há qualquer impedimento — vide o caso da Marfrig (MRFG3), que aumentou sua participação acionária na BRF (BRFS3) ao ponto de se tornar um acionista de referência e indicar uma chapa ao conselho de administração da rival.

Essas compras de ações, no entanto, precisam obedecer algumas normas. Sempre que um agente financeiro atinge uma fatia superior a 5% do capital de uma companhia aberta, é necessário enviar uma carta para comunicar esse fato; da mesma maneira, uma venda de papéis que diminua a participação para aquém dos 5% também pede uma comunicação formal. A mesma regra se aplica ao cruzamento da linha dos 10%, 15% e assim em diante.

O centro da alegação da brMalls (BRML3) é justamente o possível descumprimento dessa regra por parte da Aliansce (ALSO3) e do CCPIB: como atuam em conjunto, os dois agentes podem fazer transações entre si, ocultando a real participação de cada um no capital social da companhia.

Digamos, por exemplo, que o fundo canadense comprou uma fatia de 6% no capital da brMalls, enviando-lhe uma carta para informar a aquisição — até aí, tudo certo. Mas digamos que, passados alguns dias, a Aliansce atingiu a mesma participação, também mandando a sua própria carta.

Para a brMalls, essa situação cria uma espécie de 'zona cinzenta': a Aliansce de fato comprou os seus 6% no mercado, ou o CCPIB transferiu parte de suas ações para a empresa? E, se for esse o caso, será que o fundo canadense chegou a ficar abaixo dos 5%, mas sem comunicar oficialmente esse recuo na participação?

Tudo isso serviria para 'mascarar' o avanço do grupo Aliansce + CCPIB sobre o capital social da brMalls, de modo a viabilizar a criação de um bloco suficientemente poderoso para convocar uma assembleia de acionistas — e, com isso, colocar em pauta a proposta de fusão que foi rejeitada pela administração.

"A companhia entende que o exercício de direitos políticos por parte dos integrantes do Grupo Aliansce Sonae ou por parte de qualquer terceiro que esteja agindo em concerto com o Grupo Aliansce Sonae pode caracterizar infração às normas brasileiras concorrenciais", diz a brMalls, ao pedir a suspensão preventiva dos direitos de acionista do rival.

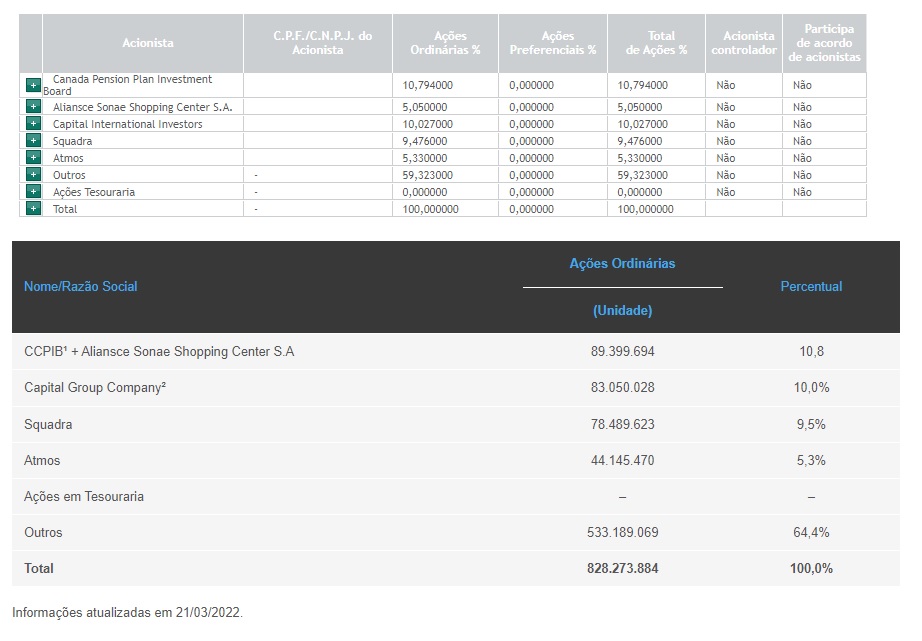

E, de fato, há muita confusão quanto a real fatia detida por Aliansce e CCPIB: as informações são desencontradas e o mercado apenas especula qual a participação de cada um. O site de relações com investidores da brMalls, por exemplo, diz que o grupo era dono de 10,8% do capital social da companhia em 21 de março.

O formulário de referência da brMalls, no entanto, traz uma informação diferente. Arquivado na CVM no mesmo dia 21 de março, o documento informa que o fundo canadense sozinho é dono de 10,8%, enquanto a Aliansce detém outros 5%.

Todo esse imbróglio nos leva a crer que não há mais clima para a fusão entre brMalls (BRML3) e Aliansce (ALSO3), certo? Bem... não necessariamente.

Ao mesmo tempo em que acionou o Cade para conter as investidas da Aliansce, a brMalls também se mostra aberta para uma continuidade das negociações: segundo a companhia, a medida não afeta o compromisso de "avaliar eventual nova proposta" que seja enviada pela concorrente.

O termo chave é "nova proposta" — a brMalls não aceita os termos atuais e quer fazer de tudo para evitar uma assembleia de acionistas que dê sinal verde para a fusão. Mas, se a Aliansce subir a oferta,o cenário pode mudar.

Como dito no começo do texto: tudo é uma simples — e dura — negociação.

Brasileiros agora podem pagar compras em lojas físicas argentinas usando Pix; veja o mecanismo

Com Brent acima de US$ 90 após tensão geopolítica, executivos da petroleira afirmam que foco é preservar caixa, manter investimentos e garantir resiliência

O Brent cotado acima de US$ 90 o barril ajuda no avanço dos papéis da companhia, mas o desempenho financeiro do quarto trimestre de 2025 agrada o mercado, que se debruça sobre o resultado

Bruno Ferrari renuncia ao cargo de CEO; empresa afirma que mudança abre caminho para uma nova fase de reestruturação

Venda da fatia na V.tal recebe proposta abaixo do valor mínimo e vai à análise de credores; Fitch Ratings rebaixa a Oi por atraso no pagamento de juros

Pacote envolve três companhias do grupo e conta com apoio da controladora e da BNDESPar; veja os detalhes

Pedido de registro envolve oferta secundária de ações da Compass e surge em meio à pressão financeira enfrentada pela Raízen

O consenso de mercado compilado pela Bloomberg apontava para lucro líquido de R$ 16,935 bilhões no período; já as estimativas de proventos eram de R$ 6,7 bilhões

A decisão ocorre após a empresa informar que avalia um plano de reestruturação financeira, que inclui uma injeção de R$ 4 bilhões

Decisão mira patrimônio pessoal dos envolvidos enquanto credores tentam recuperar parte de bilhões captados pelo grupo

Banco vê risco de depreciação mais forte da frota com nova enxurrada de carros chineses e diz que espaço para surpresas positivas diminuiu; veja a visão dos analistas

Empresa teve queda expressiva nos lucros líquidos, quando comparados ao ano anterior, porém o contexto da queda e outros dados foram vistos com bons olhos pelo mercado; confira

O caso envolve um investimento que integra o plano de capitalização da companhia aérea após sua recuperação judicial nos Estados Unidos (Chapter 11)

Os papéis da mineradora subiram cerca de 80% nos últimos 12 meses, impulsionadas principalmente por fluxos estrangeiros para mercados emergentes, pela valorização de metais e pelo crescente interesse dos investidores em ativos ligados ao cobre

Depois de anos correndo atrás de players digitais, os grandes bancos reconstruíram sua infraestrutura tecnológica, apostaram em inteligência artificial e agora brigam pelo verdadeiro troféu da guerra digital: a principalidade

O banco aumentou o preço alvo para as ações da OdontoPrev, que será rebatizada de Bradsaúde, de R$ 13 para R$ 18, um potencial de alta de 35%

Fintech concorrente do Nubank amplia oferta de crédito, lança plano Ultra e aposta em luxo acessível para conquistar o dia a dia dos brasileiros

Para que essas negociações ocorram de maneira segura, a Raízen quer assegurar um ambiente ordenado e buscar uma solução consensual, que poderá ser implementada por meio de Recuperação Extrajudicial, caso necessário

A estatal divulga os números dos últimos três meses do ano após o fechamento dos mercados desta quinta-feira (5); especialistas revisam as expectativas diante de um cenário menos favorável para o petróleo em 2025

Entre analistas, a leitura dos resultados é positiva, mesmo com a queda no lucro. Além da marca própria Olympikus, a companhia representa no Brasil a japonesa Mizuno e a americana Under Armour