O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O IPO da Smart Fit finalmente começa a andar e as ações podem chegar à bolsa já em julho. Saiba quais são os planos da rede de academias

Não é de hoje que a Smart Fit faz planos para entrar na bolsa. Fala-se do IPO da rede de academias desde 2017, mas a ideia nunca saiu do papel — quase como uma dessas resoluções de fim de ano que são empurradas com a barriga e renovadas a cada virada.

Pois parece que a promessa finalmente vai ser cumprida — e que a barriga vai dar aquela secada: a companhia deu detalhes sobre sua oferta de ações, definindo volume e faixa de preço. Mais que isso: já conta com alguns personal trainers que estão dando aquela motivação ao processo.

Indo aos números: a oferta da Smart Fit será 100% primária, o que quer dizer que a totalidade dos recursos levantados irá para a operação da companhia. A priori, serão 100 milhões de ações ordinárias, numa faixa de preço que vai de R$ 20,00 a R$ 25,00.

Ou seja: no topo da faixa indicativa de preço, a operação irá movimentar R$ 2,5 bilhões. Como de praxe, a empresa poderá colocar lotes complementares e suplementares à venda, totalizando 35 milhões de ações extra. Nesse cenário mais otimista, o oferta tem potencial para chegar a R$ 3,75 bilhões.

Confira também no nosso perfil do Instagram. Aproveite e nos siga por lá:

O cronograma também está definido. Segundo a Smart Fit, a oferta deve ser lançada até o dia 21 de julho, com precificação até o dia 28 do mesmo mês. As ações serão negociadas sob o código SMFT3 e entrarão direto no Novo Mercado da B3, o nível mais alto de governança da bolsa.

Leia Também

Depois de tanto tempo sonhando com a bolsa, a Smart Fit não parece disposta a deixar seu IPO morrer na praia. Além dos detalhes da oferta, a companhia também revelou que já há três investidores institucionais comprometidos com a operação.

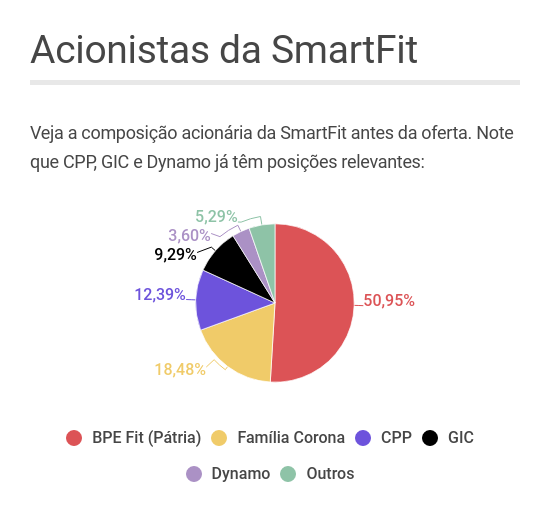

A tradicional gestora Dynamo entrará com R$ 350 milhões; a CPP Investments, fundo de pensão do governo canadense, garante outros R$ 217 milhões; e o GIC, veículo de investimento do governo de Cingapura, colocou R$ 185 milhões na mesa.

Os três já são acionistas da Smart Fit e, com isso, dão a entender que querem continuar no negócio e reduzir ao mínimo a diluição no capital social — um voto de confiança nos planos da empresa.

Tudo isso para afastar aquela preguiça típica de quem não quer sair de casa para ir malhar. Com os investidores âncora, o IPO da Smart Fit já tem R$ 750 milhões garantidos — os personal trainers não querem nem saber de mais um ano dentro de casa.

Conforme já foi dito, 100% dos recursos levantados com a oferta irão para o caixa da Smart Fit. E o que a empresa pretende fazer com esse dinheiro?

Segundo o prospecto, cerca de 70% será usado para a abertura de novos estabelecimentos — em março de 2021, a rede contava com 928 unidades, sendo 715 próprias e 213 franqueadas.

Além do Brasil, a Smart Fit também está presente no México, Colômbia, Chile, Peru, Panamá, Costa Rica, Argentina, Paraguai, El Salvador, Equador, Guatemala e República Dominicana. O crescimento na América Latina é visto como uma oportunidade a ser perseguida pela empresa.

Outros usos dos recursos obtidos com o IPO incluem a compra de ações da subsidiária SmartEXP, aquisições estratégicas de outros players do mercado de academias e o desenvolvimento do ecossistema da empresa.

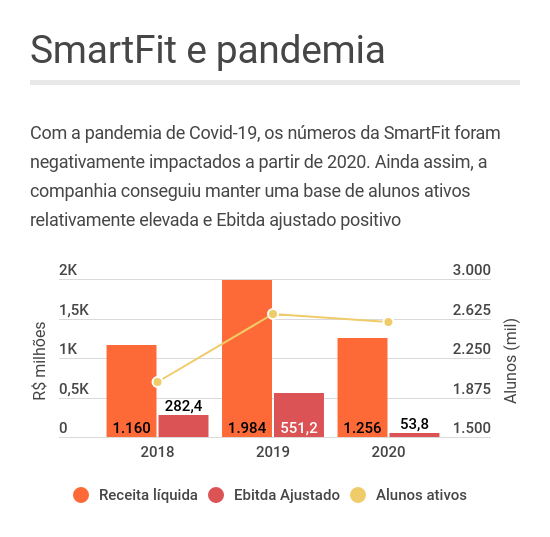

O plano chama a atenção, considerando as dificuldades que o setor enfrenta desde o começo da pandemia. As restrições à circulação de pessoas e os períodos de fechamento das unidades afetaram fortemente as academias — e, até hoje, o fluxo de clientes encontra-se bastante abaixo das condições normais.

Sendo assim, o comprometimento de três grandes investidores mostra que há confiança por parte do mercado em relação à Smart Fit no pós-pandemia. E, com o caixa fortalecido após a oferta, a empresa estará numa boa posição para se consolidar ainda mais como líder nesse mercado.

A Smart Fit fechou o primeiro trimestre deste ano com receita líquida de R$ 371,7 milhões e Ebitda ajustado de R$ 21,3 milhões; em termos de clientes, eram 2,38 milhões de cadastros ativos ao fim de março.

Entrada recorde de capital internacional marca início de 2026 e coloca a bolsa brasileira em destaque entre emergentes

A Axia (ex-Eletrobras) foi uma das ações que mais se valorizou no ano passado, principalmente pela privatização e pela sua nova política agressiva de pagamentos de dividendos

A iniciativa faz parte da estratégia do BTG Pactual para aumentar a distribuição de dividendos e permitir uma maior flexibilidade para a gestão

Para a XP, o principal índice da bolsa brasileira pode chegar aos 235 mil pontos no cenário mais otimista para 2026

Discurso de separação não tranquilizou investidores, que temem risco de contágio, dependência financeira e possível inclusão da subsidiária no processo de recuperação

Fluxo estrangeiro impulsiona o Ibovespa a recordes históricos em janeiro, com alta de dois dígitos no mês, dólar mais fraco e sinalização de cortes de juros; Raízen (RAIZ4) se destaca como a ação com maior alta da semana no índice

Queda do bitcoin se aprofunda com liquidações de mais de US$ 2,4 bilhões no mercado como um todo nas últimas 24 horas, enquanto incertezas macro voltam a pesar sobre as criptomoedas

Novos recordes para a bolsa brasileira e para o metal precioso foram registrados no mês, mas as ações saíram na frente

A adesão ao leilão não é obrigatória. Mas é mais difícil vender ações de uma companhia fechada, que não são negociadas na bolsa

O analista André Oliveira, do BB-BI, reitera a recomendação de compra, especialmente para os investidores mais arrojados

O banco avalia que a estratégia de aquisição via troca de cotas veio para ficar e, quando bem executada, tem potencial de geração de valor

Uma fatia menor da carteira dos brasileiros está em ativos na bolsa, como ações, ETFs, FIIs e outros, e cresce a proporção dos investidores que pretende reduzir sua exposição à renda variável

Apetite dos BC, fuga do dólar e incertezas no Japão impulsionaram os metais preciosos a recordes, enquanto por aqui, o principal índice da bolsa brasileira reverberou a sinalização do Copom, dados e balanços nos EUA

Tiago Lima, sócio e head de distribuição da BTG Pactual Asset Management, conta ao Seu Dinheiro que a mudança é um marco de modernização e destravará dividendos para os cotistas

Segundo a varejista, a iniciativa busca aproximar o código de negociação do nome pelo qual a marca é amplamente reconhecida pelo público

Índice supera 185 mil pontos intradia em dia de decisão sobre juros nos EUA e no Brasil; Vale e Petrobras puxam ganhos, enquanto Raízen dispara 20%

A forte valorização desta quarta-feira começou no dia anterior (27), em meio à expectativa de que a companhia realize uma reestruturação financeira

Com fluxo estrangeiro forte e juros ainda altos, gestores alertam para o risco de ficar fora do próximo ciclo da bolsa

Ibovespa volta a renovar máxima durante a sessão e atinge os inéditos 183 mil pontos; mas não é só o mercado brasileiro que está voando, outros emergentes sobem ainda mais

Na avaliação de Ulrike Hoffmann e Arend Kapteyn, mesmo com incertezas fiscais, ações brasileiras seguem atraentes no cenário global