O plano da BRF: colocar comida na sua mesa e ração no potinho do seu pet

A BRF comprou o grupo Hercosul, produtor e distribuidor de ração para cães e gatos, fortalecendo sua posição no mercado. Entenda o racional:

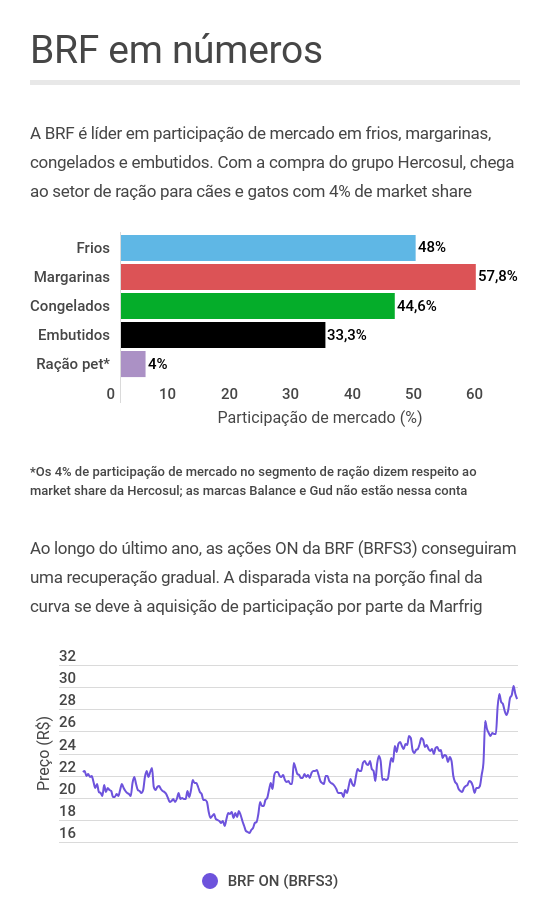

A BRF, dona das marcas Sadia e Perdigão, já é líder nos quatro principais segmentos em que atua: frios, manteigas, congelados e embutidos. Sendo assim, como continuar se expandindo? A resposta está na criação e ampliação de novas avenidas de crescimento — e uma delas é o mercado pet.

Não, a empresa não vai vender presunto e mortadela para o seu bicho de estimação — na verdade, ela já é dona das marcas de ração Balance e Gud. Mas a gigante do setor de alimentos para humanos acaba de reforçar sua presença no segmento de comida para animais: comprou o grupo Hercosul, produtor e distribuidor de ração para cães e gatos.

É um movimento que parece inusitado à primeira vista, mas que já vinha sendo ensaiado pela BRF. No fim do ano passado, a companhia divulgou seu plano estratégico para 2030 — e o documento já colocava o segmento pet como uma das prioridades.

A aquisição do grupo Hercosul não teve o valor revelado, o que impede uma análise mais aprofundada do impacto financeiro da operação. No entanto, o racional é bastante claro: após conquistar as mesas dos brasileiros, a BRF quer abastecer o potinho dos animais de estimação.

Hercosul para o pet

O grupo Hercosul é dono das marcas Biofresh, Three Dogs, Three Cats, Primocão, Primogato, Apolo e Átila. Os produtos têm distribuição em todo o país, embora sejam particularmente fortes na região Sul.

Mais que isso: a empresa exporta para diversos mercados na América Latina e África — a fábrica mais recente do grupo Hercosul, inclusive, está no distrito paraguaio de Doctor Juán Leon Mallorquín.

Leia Também

Essa instalação no Paraguai é um diferencial competitivo para a companhia, como destaca a Ativa Investimentos. Como os custos de produção são menores no país vizinho, os produtos acabam chegando ao mercado brasileiro com preços mais baixos que a concorrência.

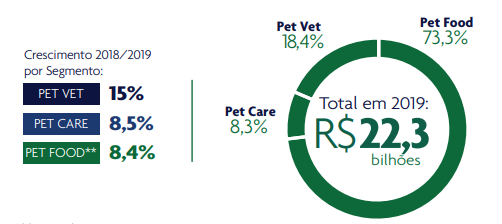

O interesse da BRF no segmento pet não é à toa: dados da Associação Brasileira da Indústria de Produtos para Animais de Estimação (ABINPET) mostram que, em 2019, o brasileiro gastou mais de R$ 16 bilhões com ração animal — uma alta de 8,4% em relação ao ano anterior.

Ainda segundo a ABINPET, o Brasil tinha quase 142 milhões de animais de estimação em 2019, sendo 55 milhões de cães (+1,7% em um ano) e 25 milhões de gatos (+3%) — um mercado consumidor nada desprezível, convenhamos.

E o próprio grupo Hercosul é uma força relevante nesse universo, com uma participação de mercado de 4% no setor de ração para cães e gatos — o que significa que a BRF já chega com tudo nessa nova avenida de crescimento.

Há empresas mais poderosas, como a Mars (dona das marcas Pedigree, Whiskas e Royal Canin, entre outras), a PremierPet (Premier, Golden e Vitta) e a Nestlé (Purina). Ainda assim, o plano da BRF é ambicioso: ser uma das líderes no ramo até 2025.

BRF e a diversificação

Na ocasião do lançamento dos planos para 2030, a BRF afirmou que o mercado pet tem um crescimento estimado de 12% ao ano, podendo movimentar R$ 40 bilhões anuais. E, considerando a distribuição geográfica mais ampla da companhia, os custos de distribuição das rações tendem a ser reduzidos, o que traria ganhos de competitividade em relação aos rivais.

"A BRF também espera ocupar posição de protagonismo no mercado de substitutos de carne e novas fontes de proteína, no qual deverá ocorrer a maior transformação do setor de alimentos", disse a empresa, afirmando que esse mercado poderá superar os R$ 13 bilhões no futuro.

As chamadas carnes vegetais também estão na mira da JBS, que concluiu a compra da Vivera, uma empresa europeia de produtos a base de plantas — uma notícia que foi eclipsada pela mega-aquisição da Kerry Foods pela Pilgrim's Pride, sua subsidiária nos EUA.

Embora alinhada com o plano estratégico da BRF, a aquisição do grupo Hercosul não empolgou o mercado: nesta manhã, as ações ON da companhia (BRFS3) operavam em leve queda de 0,35%, a R$ 28,82.

Exercendo o poder: Marfrig (MRFG3) confirma que pretende influenciar na administração da BRF (BRFS3); entenda o caso

Conselho de Administração decidiu que a empresa deverá exercer seus direitos de acionista na BRF, fazendo valer seus interesses no dia a dia da rival

Marfrig (MRFG3) confirma participação em oferta da BRF (BRFS3), mas não poderá assumir o controle da empresa; entenda

Segundo um comunicado enviado à Comissão de Valores Mobiliários hoje, as compras da Marfrig estarão limitadas a sua participação acionária atual

BRF definirá dia 1º preço da ação no follow on, que pode girar cerca de R$ 8 bi

A operação pode abrir o caminho para a Marfrig assumir o controle da BRF

BRF (BRFS3) aprova oferta de 325 milhões de ações e abre caminho para o controle da Marfrig (MRFG3); entenda

O valor total do follow on ainda não está definido, mas, considerando o fechamento de hoje (R$ 24,75), a oferta pode ultrapassar os R$ 8 bilhões

Por que você deveria ter uma das empresas alimentícias mais baratas do mundo na sua carteira, segundo o Credit Suisse

Com resultados acima do esperado, o banco suíço vê a BRF (BRFS3) como uma boa opção, mesmo com os desafios do setor

Marfrig sobe mais de 6% hoje, mas ainda deve saltar 60% nos próximos meses, projeta Bank of America

O Bank of America recalculou as projeções financeiras para o próximo ano e vê a empresa lucrando muito mais do que o previsto no cálculo anterior

Destaques do Ibovespa: frigoríficos e empresas ligadas a commodities lideram altas em dia de recuperação; Locaweb (LWSA3) é maior queda

Confira os destaques do pregão desta segunda-feira (27) e não deixe de acompanhar as principais notícias do dia na nossa cobertura de mercados

Conheça a Tindle, startup de carne vegetal comandada por ex-executivo da BRF

Mesmo recém-chegada, a empresa atraiu a atenção de grandes fundos e recebeu, neste ano, a maior captação em rodada inicial para uma foodtech

7 de setembro fica em segundo plano e Ibovespa aproveita véspera do feriado para subir; dólar recua

Sem as bolsas de Nova York para dar sustentação, o Ibovespa foca no cenário doméstico antes do feriado marcado por tensão entre poderes

Fome animal: BRF compra a Mogiana e chega a 10% do mercado de ração para pets

A BRF fez a segunda aquisição no setor de ração para pets em uma semana. Com a Mogiana, a empresa chega a 10% de participação de mercado

Destaques da bolsa: BRF, Marfrig, Vale e siderúrgicas caem; shoppings avançam

As ações ON da BRF caem após a Marfrig confirmar o aumento de participação no capital da empresa; no lado positivo, destaque para os shoppings

Nova investida: Marfrig compra mais ações e agora é dona de 31,7% da BRF

A Marfrig continua sua investida na BRF, comprando mais 60 milhões de papéis da rival e chegando a mais de 30% do capital social

É oficial: a Marfrig agora é dona de 24% da BRF

Conforme especulado pelo mercado, a Marfrig era a compradora misteriosa de ações da BRF nos últimos dias, chegando a 24,23% do capital

Confuso com a alta das ações da BRF? A explicação é complexa — e a Marfrig está no meio

As ações da BRF acumulam alta de 25% na semana e a taxa de aluguel dos papéis só cresce. Aparentemente, a Marfrig está envolvida na história

Via, Suzano, Eletrobras, Equatorial, MRV, Eneva, Locaweb, BRF, Natura, Hapvida e JBS: os balanços que mexem com o mercado nesta quinta

Veja abaixo os principais resultados, divulgados entre a noite desta quarta-feira e a manhã desta quinta

Em breve, BRF vai vender carne cultivada em laboratório

Empresa assina memorando de entendimentos com startup israelense que desenvolve e produz carne a partir de células de boi

Governo multa BRF em R$ 5,3 mi por violar Código de Defesa do Consumidor

Segundo o órgão, foi condenada por ter extrapolado o limite de água permitido no congelamento de alimentos e por ter violado o direito de informação e transparência do consumidor

Mesmo sem auxílio emergencial, BRF, JBS e Burger King permanecem otimistas para 2021

CEOs de companhias de alimentação reforçam otimismo destacando investimentos em suas respectivas atividades, e consideram ganho de produtividade crucial para enfrentar aumento de custos

BRF visa uma receita de mais de R$ 100 bilhões até 2030, e os investidores estão adorando

Empresa também estabelece como meta aumentar Ebitda em 3,5 vezes nos próximos dez anos e faz ações subirem mais de 7%

BRF, Magazine Luiza e Via Varejo: o que esperar dos resultados desta semana

Empresas são algumas das que divulgam resultados do terceiro trimestre ainda nesta semana; confira o que dizem os analistas e o calendário dos balanços

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP