Na BRF (BRFS3), um começo de ano horripilante — e uma teleconferência para tentar resgatar a confiança do mercado

A BRF (BRFS3) viu suas margens piorarem drasticamente no trimestre, em meio à alta dos custos e ajustes na cadeia de produção

Poucos minutos após as 10 horas, Lourival Luz, CEO da BRF, deu boas-vindas aos analistas e investidores que estavam presentes na teleconferência de resultados trimestrais da companhia. Em paralelo, as ações BRFS3 começavam a ser negociadas na bolsa — e os primeiros movimentos do dia deixavam clara a insatisfação do mercado com o balanço da companhia: logo na abertura, os papéis já ensaiavam uma queda de cerca de 10%.

"Não foi um trimestre bom, foi aquém da nossa capacidade, aquém do que gostaríamos", disse Luz, numa espécie de mea-culpa pelo desempenho da BRF entre janeiro e março deste ano. O prejuízo de R$ 1,5 bilhão, somado à fraqueza vista nas operações do Brasil, surpreenderam até os analistas que não estavam lá muito confiantes com a empresa.

É verdade: o dia está particularmente duro para o mercado de ações brasileiro. Por volta das 12h20, o Ibovespa despencava cerca de 3,5%, e quase todos os ativos do índice operavam no vermelho. Dito isso, a perplexidade gerada pelo balanço da BRF no primeiro trimestre ajuda a puxar seus papéis para baixo, a patamares de preço que não eram vistos há anos.

Dando uma dimensão mais precisa: na mínima do dia, as ações BRFS3 chegaram a ser negociadas a R$ 11,77, cotações que não eram vistas desde abril de 2009 — nas máximas históricas, em 2015, os papéis chegaram a superar o nível de R$ 70,00.

"Tomamos decisões e impactos ocorreram, mas o primeiro trimestre ficou para trás. O cenário para 2022, de forma geral, é positivo", continuou Luz. "Temos confiança na reversão desses resultados".

BRF: piora generalizada

Mas o que aconteceu de tão ruim com a BRF (BRFS3) no primeiro trimestre deste ano?

Leia Também

A priori, a linha de receita líquida não foi trágica: R$ 12 bilhões entre janeiro e março, cifra 13,7% maior na base anual e que ficou apenas ligeiramente abaixo das expectativas do mercado. Mas, a partir daí, os efeitos negativos começam a se acumular.

Começando pelos custos, que saltaram quase 30% na mesma base de comparação e se aproximaram de R$ 11 bilhões. E, com os gastos crescendo num ritmo superior à receita, a margem bruta da BRF desabou 10,5 pontos percentuais (p.p.) em um ano, para 9,2%.

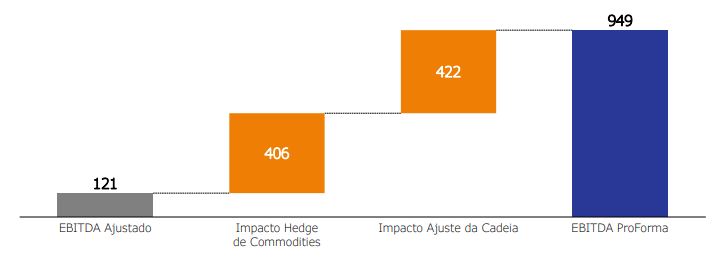

O lucro antes de juros, impostos, depreciação e amortização (Ebitda, na sigla em inglês) foi de R$ 121 milhões, recuando quase 90% ante os três primeiros meses de 2021 — o consenso do mercado apontava para um resultado superior a R$ 900 milhões. Por fim, o prejuízo de R$ 1,5 bilhão foi muito maior do que as previsões mais pessimistas dos analistas.

Essa visão geral da BRF consolidada é bastante incômoda, mas o quadro fica ainda pior quando analisamos o balanço com uma lupa. Ao olharmos para as divisões da empresa de maneira separada, é possível ver que algumas áreas em específico tiveram um desempenho surpreendentemente fraco neste começo de ano.

E o destaque negativo ficou justamente com as operações do Brasil, responsáveis por quase metade da geração de receita da companhia. Por aqui, os custos dispararam e a demanda dos consumidores mostrou-se bastante desfavorável, dada a inflação pesada e a perda no poder de compra da população.

Custos e ajustes, os vilões da BRF

Pois vamos, então, falar do Brasil: as vendas da BRF (BRFS3) por aqui chegaram a 549 mil toneladas, alta de 2,6% em um ano — suínos e processados tiveram um crescimento, enquanto a demanda por aves recuou. Mas se, em volume, as coisas parecem razoáveis, o quadro muda drasticamente ao analisarmos o lado financeiro.

A receita líquida do Brasil somou R$ 2,88 bilhões, avançando 9,1% na base anual. Mas, por outro lado, o custo dos produtos vendidos disparou 35%, para R$ 5,69 bilhões. Com isso, a margem bruta das operações domésticas desabou para meros 3,3% — no primeiro trimestre do ano passado, estava em 21,6%.

E, ainda pior: o Ebitda da divisão brasileira ficou negativo em R$ 411 milhões entre janeiro e março deste ano.

O xis da questão, naturalmente, é a linha de custos: houve uma espécie de 'tempestade perfeita', combinando uma alta nos preços de milho e farelo de soja — os insumos para a ração animal —, elevação nos gastos com frete (os combustíveis, afinal, dispararam neste começo de ano), e subida forte nas despesas com embalagens, tanto plástico quanto papelão.

Mas falar sobre os custos sob a ótica dos insumos é contar apenas metade da história da BRF no trimestre. O grande problema foi a incapacidade da empresa de repassar essa elevação aos consumidores; na verdade, a companhia precisou fazer o contrário, promovendo descontos e promoções para não ficar com estoques elevados demais.

Ou seja: o volume vendido, que parece saudável a primeira vista, ocorreu às custas do preço dos produtos, derrubando as margens — uma constatação que muitos analistas classificaram como um erro de execução da estratégia.

Para evitar esse descasamento entre a demanda e os estoques daqui para frente, a BRF optou por promover "ajustes de cadeia": redução no abate e no ritmo de corte, alteração no mix de produtos vendidos, dando preferência a produtos mais baratos e que se adequem ao momento mais difícil do mercado consumidor e outras medidas. Esses ajustes, por si só, aumentaram a linha de custos total em R$ 422 milhões.

Por fim, houve ainda um impacto extraordinário com hedge de commodities agrícolas; com a disparada nos preços do milho e do farelo de soja, a empresa contabilizou perdas de R$ 406 milhões com suas políticas de proteção — os mecanismos adotados pela BRF acabaram não tendo um resultado adequado.

Saindo do Brasil, a BRF também encontrou dificuldades no trimestre: na Ásia, a demanda por todos os tipos de cortes e processados caiu, resultando em outro desempenho fraco e Ebitda negativo; quem amenizou parte dos problemas foi a operação Halal, que se expandiu em termos de volume e teve crescimento no lucro e Ebitda.

E agora?

Conforme dito no começo do texto, Lourival Luz, o CEO da BRF (BRFS3), não se esquivou em admitir a fraqueza da empresa no primeiro trimestre; sendo assim, seu foco durante boa parte da teleconferência foi o futuro da companhia — e a tentativa de passar uma mensagem de que o pior ficou para trás.

A começar pelos ajustes vistos neste começo de ano: o executivo ressaltou que tanto as perdas com hedge quanto os ajustes de cadeia foram pontuais e não serão mais vistos daqui em diante — as mudanças sistemáticas no abate, corte e mix de produção, inclusive, devem amenizar as linhas de custo e permitir margens mais elevadas.

"Vamos simplificar a operação como um todo, o modo de operar em várias frentes, em todos os níveis. Vamos, inclusive, deixar de fazer algumas coisas", disse Luz, sem dar mais detalhes — ele adiantou que o plano oficial será reportado "em breve", dizendo apenas que a venda de ativos ou a descontinuidade de operações não está inclusa.

No lado de perspectivas operacionais, a BRF diz ver uma "recuperação sequencial" da demanda, após um mês de janeiro bastante fraco. Dado o ambiente inflacionário bastante elevado no país e a disparada da carne bovina, a empresa vê uma oportunidade para ganho de participação de mercado — aves e embutidos, dois pontos fortes da companhia, podem ver um aumento de demanda em detrimento de outros cortes mais caros.

O CEO da BRF também abordou o plano estratégico da empresa para 2030, divulgado no fim de 2020; na ocasião, era estimada uma receita líquida de mais de R$ 100 bilhões e um crescimento de cerca de 3,5 vezes do Ebitda em dez anos — a ideia também é simplificar e revisitar os números.

Dado o cenário global que a gente vive, as mudanças macro e geopolíticas, faz-se necessária uma ampla e profunda revisão para adequação do plano, revisitando prioridades, avenidas de crescimento, foco. A ambição de longo prazo continua, mas temos que adequar, revisar as prioridades

Lourival Luz, CEO da BRF (BRFS3), em teleconferência com analistas e investidores

A postura do executivo parece ter surtido efeito no mercado: os papéis BRFS3 se afastaram das mínimas e, por volta de 13h20, recuavam "apenas" 5,2%, a R$ 12,95.

BRFS3: analistas decepcionados

Mas, independente da mensagem passada por Luz durante a teleconferência, fato é que o balanço da BRF caiu mal entre os analistas de bancos e casas de investimento. O consenso foi o de que os números apresentados surpreenderam negativamente, ao ponto de causar espanto.

O JP Morgan, por exemplo, soltou um relatório mais cedo com o sugestivo título "Não esperávamos por essa" — o banco americano inclusive não hesitou em rebaixar a recomendação para as ações BRFS3, de neutro para venda. O Itaú BBA fala em "trimestre para esquecer"; o Credit Suisse, em "tempos difíceis"; o BTG Pactual, em "volta ao passado".

Veja abaixo um resumo das recomendações e preços-alvo para as ações BRFS3; quase todas as casas, no entanto, destacam que ainda irão revisar — potencialmente para baixo — as estimativas para a empresa depois dos resultados do primeiro trimestre:

| Instituição | Recomendação | Preço-alvo (R$) | Potencial de alta/queda* |

| JP Morgan | Venda | 12,00 | -12,2% |

| BTG Pactual | Neutro | 25,00 | +83,0% |

| Itaú BBA | Neutro | 24,00 | +75,7% |

| Genial Investimentos | Neutro | 15,00 | +9,8% |

| XP | Neutro | 30,40 | +122,5% |

| Santander | Compra | 25,00 | +83,0% |

| Credit Suisse | Compra | 30,00 | +119,6% |

No relatório, o JP Morgan destaca o "erro estratégico" de excesso de produção da BRF, o que culminou na necessidade de ajustes na cadeia e concessão de descontos para regular os estoques. E, apesar do tom otimista da administração da empresa, o banco americano se mostra cético quanto ao futuro.

"A cadeia de suínos é mais difícil de ser ajustado, dado que os ciclos são mais longos que os de aves, e essa situação vai persistir no segundo trimestre", escreve a instituição, citando também que as propostas para simplificação das operações ainda são "vagas".

Mas, mesmo com a decepção generalizada, alguns analistas tentaram ver o copo meio cheio. É o caso do Credit Suisse: para os analistas do banco, os "tempos difíceis" citados no título devem pressionar as ações da BRF para baixo — e, se o patamar mais baixo de preço se concretizar, os investidores podem ter um bom ponto de entrada em BRFS3.

Victor Saragiotto, o analista do Credit Suisse responsável pelo relatório, diz que falar em compra da ação neste momento pode soar "ingênuo" ou "desconfortável", mas que, ao longo do trimestre, a BRF mostrou uma melhora operacional e que essa tendência positiva pode se estender de abril em diante, colocando a companhia num patamar de rentabilidade bem melhor num curto período de tempo.

Ibovespa em 150 mil: os gatilhos para o principal índice da bolsa brasileira chegar a essa marca, segundo a XP

A corretora começa o segundo semestre com novos nomes em carteira; confira quem entrou e as maiores exposições

Ibovespa fecha primeiro semestre de 2025 com extremos: ações de educação e consumo sobem, saúde e energia caem

Entre os destaques positivos estão a Cogna (COGN3), o Assaí (ASAI3) e a Yduqs (YDUQ3); Já na outra ponta estão RaiaDrogasil (RADL3), PetroRecôncavo (BRAV3) e São Martinho (SMTO3)

XP Log (XPLG11) vai às compras e adiciona oito ativos logísticos na carteira por até R$ 1,54 bilhão; FIIs envolvidos disparam na B3

Após a operação, o XPLG11 passará a ter R$ 8 bilhões em ativos logísticos e industriais no Brasil

É hoje! Onde Investir no Segundo Semestre traz a visão de grandes nomes do mercado para a bolsa, dólar, dividendos e bitcoin; veja como participar

Organizado pelo Seu Dinheiro, o evento totalmente online e gratuito, traz grandes nomes do mercado para falar de ações, criptomoedas, FIIs, renda fixa, investimentos no exterior e outros temas que mexem com o seu bolso

“Não é liderança só pela liderança”: Rodrigo Abbud, sócio do Patria Investimentos, conta como a gestora atingiu R$ 28 bilhões em FIIs — e o que está no radar a partir de agora

Com uma estratégia de expansão traçada ainda em 2021, a gestora voltou a chamar a atenção do mercado ao adicionar a Genial Investimentos e a Vectis Gestão no portfólio

Nada de ouro ou renda fixa: Ibovespa foi o melhor investimento do primeiro semestre; confira os outros que completam o pódio

Os primeiros seis meses do ano foram marcados pelo retorno dos estrangeiros à bolsa brasileira — movimento que levou o Ibovespa a se valorizar 15,44% no período

Bolsas nas máximas e dólar na mínima: Ibovespa consegue romper os 139 mil pontos e S&P 500 renova recorde

A esperança de que novos acordos comerciais com os EUA sejam fechados nos próximos dias ajudou a impulsionar os ganhos na última sessão do mês de junho e do semestre

É possível investir nas ações do Banco do Brasil (BBAS3) sem correr tanto risco de perdas estrondosas, diz CIO da Empiricus

Apesar das recomendações de cautela, muitos investidores se veem tentados a investir nas ações BBAS3 — e o especialista explica uma forma de capturar o potencial de alta das ações com menos riscos

Reviravolta na bolsa? S&P 500 e Nasdaq batem recorde patrocinado pela China, mas Ibovespa não pega carona; dólar cai a R$ 5,4829

O governo dos EUA indicou que fechou acordos com a China e outros países — um sinal de que a guerra comercial de Trump pode estar chegando ao fim. Por aqui, as preocupações fiscais ditaram o ritmo das negociações.

Nubank (ROXO34) reconquista o otimismo do BTG Pactual, mas analistas alertam: não há almoço grátis

Após um período de incertezas, BTG Pactual vê sinais de recuperação no Nubank. O que isso significa para as ações do banco digital?

FII Guardian Real Estate (GARE11) negocia venda de 10 lojas por mais de R$ 460 milhões; veja quanto os cotistas ganham se a operação sair do papel

Todos os imóveis estão ocupados atualmente e são locados por grandes varejistas: o Grupo Mateus e o Grupo Pão de Açúcar

ETFs ganham força com a busca por diversificação em mercados desafiadores como a China

A avaliação foi feita por Brendan Ahern, CIO da Krane Funds Advisors, durante o Global Managers Conference 2025, promovido pelo BTG Pactual Asset Management

Pátria Escritórios (HGRE11) na carteira: BTG Pactual vê ainda mais dividendos no radar do FII

Não são apenas os dividendos do fundo imobiliários que vêm chamando a atenção do banco; entenda a tese positiva

Fim da era do “dinheiro livre”: em quais ações os grandes gestores estão colocando as fichas agora?

Com a virada da economia global e juros nas alturas, a diversificação de investimentos ganha destaque. Saiba onde os grandes investidores estão alocando recursos atualmente

Excepcionalismo da bolsa brasileira? Não é o que pensa André Esteves. Por que o Brasil entrou no radar dos gringos e o que esperar agora

Para o sócio do BTG Pactual, a chave do sucesso do mercado brasileiro está no crescente apetite dos investidores estrangeiros por mercados além dos EUA

Bolsa em alta: investidor renova apetite por risco, S&P 500 beira recorde e Ibovespa acompanha

Aposta em cortes de juros, avanço das ações de tecnologia e otimismo global impulsionaram Wall Street; no Brasil, Vale, Brasília e IPCA-15 ajudaram a B3

Ibovespa calibrado: BlackRock lançará dois ETFs para investir em ações brasileiras de um jeito novo

Fundos EWBZ11 e CAPE11 serão listados no dia 30 de junho e fazem parte da estratégia da gestora global para conquistar mais espaço nas carteiras domésticas

Todo mundo quer comprar Bradesco: Safra eleva recomendação para ações BBDC4 e elege novos favoritos entre os bancões

Segundo o Safra, a mudança de preferência no setor bancário reflete a busca por “jogadores” com potencial para surpreender de forma positiva

Apetite do TRXF11 não tem fim: FII compra imóvel ocupado pelo Assaí após adicionar 13 novos ativos na carteira

Segundo a gestora, o ativo está alinhado à estratégia do fundo de investir em imóveis bem localizados e que beneficia os cotistas

Até os gringos estão com medo de investir no Banco do Brasil (BBAS3) agora. Quais as novas apostas dos EUA entre os bancos brasileiros?

Com o Banco do Brasil em baixa entre os investidores estrangeiros, saiba em quais ações de bancos brasileiros os investidores dos EUA estão apostando agora

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP