O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Em meio à alta da inflação, o preferido das corretoras neste mês conta com uma característica ligada ao avanço dos preços em seu portfólio

Em mais um mês conturbado, o mercado financeiro mostrou que fontes de boas notícias podem se transformar em verdadeiras bombas dizimadoras de ganhos em questão de dias.

Se em julho as decisões políticas — notoriamente a de manter isentos de Imposto de Renda os dividendos distribuídos por fundos imobiliários — ajudaram na recuperação dos FIIs, em agosto a tensão de Brasília foi implacável e derrubou as cotações dos ativos.

Em meio às discussões sobre o Orçamento de 2022, as reformas estruturais que costumam agradar ao mercado foram novamente deixadas de lado, e o fiscal brasileiro voltou a ficar pressionado pelo pagamento da fatura de R$ 90 bilhões em precatórios.

As mudanças no IR — que preveem, por exemplo, a redução na frequência do come-cotas nos fundos e a tributação dos dividendos pagos por empresas — apesar de aprovadas na Câmara, já enfrentam obstáculos no Senado. Nem mesmo as alterações aprovadas pelos deputados parecem ser suficientes para convencer a Casa a dar seguimento à reforma.

Para coroar a lista de problemas, a já frágil harmonia entre os Poderes sofreu um baque duro na terça-feira (7), com as últimas falas do presidente Jair Bolsonaro ao STF durante as manifestações do feriado da Independência.

Apresentamos no Instagram uma análise sobre como isso gerou um desconto "aparentemente exagerado", segundo analistas de mercado, na bolsa de valores.

Leia Também

Confira abaixo e aproveite para nos seguir no Instagram (basta clicar aqui). Lá entregamos aos leitores análises de investimentos, notícias relevantes para o seu patrimônio, oportunidades de compra na bolsa, insights sobre carreira, empreendedorismo e muito mais.

O presidente afirmou que não aceitará mais decisões do ministro Alexandre de Moraes, alvo central de sua campanha difamatória contra a Corte, e teve o discurso repudiado por lideranças políticas e autoridades do país, incluindo o presidente do STF, ministro Luiz Fux.

Com todo o turbilhão político e econômico no período, o IFIX, índice que mede o comportamento dos Fundos Imobiliários mais negociados na Bolsa, terminou agosto com um recuo de 2,63%.

O resultado apaga os ganhos do mês anterior e aprofunda a queda do índice em 2021, para 4,19%. O desempenho dos segmentos mostra que nenhum dos setores foi capaz de resistir às pressões, com destaque para o tombo de 5,95% dos fundos de lajes corporativas (escritórios).

| Segmento | Rentabilidade em agosto |

| Recebíveis imobiliários | -1,39% |

| Híbridos/Outros | -2,40% |

| IFIX | -2,63% |

| Shoppings/Varejo | -3,82% |

| Fundos de fundos | -4,74% |

| Logístico/Industrial | -4,85% |

| Escritórios | -5,95% |

Além das tensões políticas, que afetam praticamente todos os investimentos brasileiros, os fundos imobiliários seguem pressionados pelas previsões de altas contínuas da taxa básica de juros.

O Comitê de Política Monetária do Banco Central (Copom), que aumentou novamente a Selic em 1 ponto percentual em agosto, para 5,25% ao ano, já prometeu outro ajuste da mesma magnitude na reunião marcada para os dias 21 e 22 de setembro.

Com as altas da taxa se enfileirando a cada encontro, segundo os economistas consultados pelo BC para a última edição do Boletim Focus, a Selic deve seguir pressionada pela inflação e terminar 2021 em 7,63%.

Mas, conforme destaca a Órama na sua carteira recomendada de FIIs de setembro, mesmo com o novo ciclo de alta nos juros, a taxa ainda fica abaixo dos dois dígitos com os quais o país estava acostumado.

“Além disso, considerando o perfil dos fundos imobiliários, seria mais correto para comparação utilizarmos a taxa de juros reais de longo prazo. O IFIX apresenta um prêmio de risco médio histórico sobre essa taxa de cerca de 3%”, diz a corretora.

E nem tudo são notícias ruins para os entusiastas de FIIs: os rendimentos que os fundos imobiliários devem distribuir ainda superariam a taxa básica de juros e títulos atrelados ao IPCA. Atualmente, o dividend yield — indicador que mede o rendimento de um ativo a partir do pagamento de dividendos — do IFIX está em 7,80%.

| Segmento | Dividend yield anualizado |

| Recebíveis imobiliários | 11,15% |

| Fundos de fundos | 9,14% |

| Híbridos/Outros | 7,91% |

| IFIX | 7,80% |

| Logístico/Industrial | 7,68% |

| Escritórios | 7,45% |

| Shoppings/Varejo | 6,39% |

Veja também os fundos mais promissores para o restante de 2021. Confira no vídeo abaixo (e aproveite para seguir o canal do Seu Dinheiro no YouTube para receber mais conteúdos como esse):

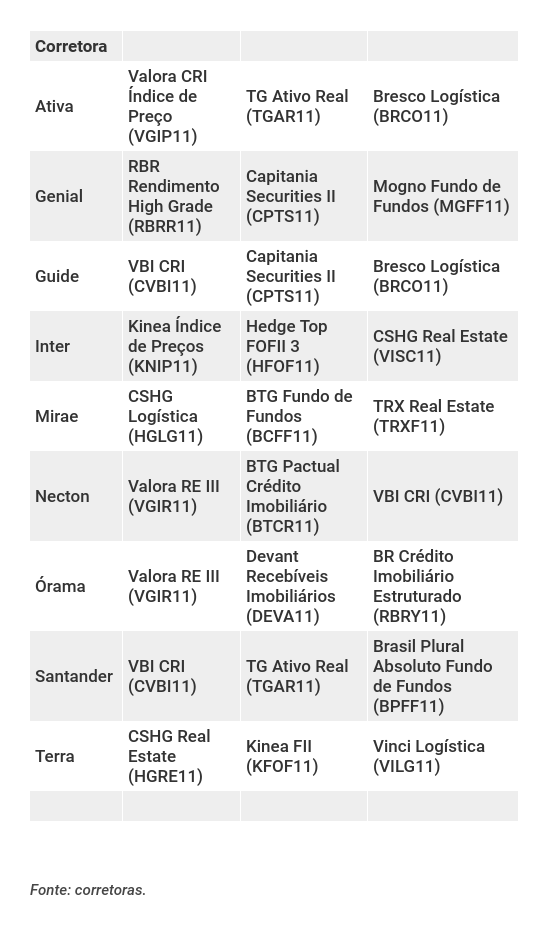

Considerando todo este cenário, muitas corretoras fizeram ajustes em seus fundos preferidos para setembro. Algo que não mudou, porém, foi o campeão entre as indicações: o título ficou novamente com o VBI CRI (CVBI11), com três recomendações.

O fundo — que havia aparecido pela primeira vez no pódio em agosto — foi mantido no top três de Guide, Necton e Santander. Apesar do recuo de 1,65% no mês passado, quem seguiu a indicação ao menos garantiu um recuo inferior ao do IFIX.

Já na segunda posição tivemos um empate entre TG Ativo Real (TGAR11), Bresco Logística (BRCO11), Capitânia Securities II (CPTS11) e Valora RE III (VGIR11), com duas recomendações cada.

Vale destacar também que, a partir deste mês, a carteira de Fundos Imobiliários da Warren não fará mais parte da seleção do Seu Dinheiro. As indicações ficarão disponíveis apenas para assinantes da corretora.

Confira a seguir os três fundos preferidos de cada corretora entre os indicados nas suas respectivas carteiras recomendadas para setembro:

Em meio à alta da inflação, a segunda aparição consecutiva do VBI CRI no topo das indicações das corretoras pode ser explicada por uma característica muito específica de seu portfólio.

Enquanto o sopro do dragão inflacionário assusta muitos investidores — a prévia do IPCA-15 superou as projeções em agosto —, quem aposta no campeão de indicações pode lucrar com a alta dos preços.

OPORTUNIDADE GRATUITA DE DAR UM UPRGRADE NO SEU PATRIMÔNIO: Acesse nosso grupo no Telegram, com análises de investimentos, notícias em tempo real importantes para o seu patrimônio, insights para sua carteira, comentários em áudio e muito mais. É só clicar aqui.

A razão para isso é que o VBI CRI (CVBI11) é um fundo que investe majoritariamente em Certificados de Recebíveis Imobiliários (CRIs), Letras Hipotecárias (LH), Letras de Crédito Imobiliário (LCI) e Letras Imobiliárias Garantidas (LIGs), classes de ativos cujos rendimentos podem estar diretamente ligados à alta da inflação e das taxas de juros.

Para se ter uma ideia do impacto dos índices, 64% do portfólio do fundo é composto por títulos indexados ao IPCA e 36% por títulos ligados ao CDI. Com um portfólio composto por 35 ativos, a taxa média de alocação é: IPCA + 7,2% e CDI + 3,2%.

Segundo os analistas do Santander, esses percentuais levam a projeções de rendimentos atrativos. “Estimamos que [o yield] fique em 9,3% nos próximos 12 meses”, destaca o relatório do banco.

O portfólio do fundo é considerado diversificado pelas corretoras. Mas, na divisão por segmentos, há uma concentração nos setores de Loteamentos e de Shoppings, que respondem por 39% do total dos investimentos. Confira abaixo os percentuais de alocação por segmento:

O Santander destaca que essa concentração pode ser um risco, já que os dois segmentos são mais sensíveis ao cenário econômico e “no caso dos shoppings, dada que ainda estão sofrendo os efeitos causados pela pandemia, poderá haver a necessidade de utilização de fundos de reservas e garantias adicionais nos títulos”.

O banco assegura, porém, que o produto segue uma política de crédito bem estruturada pela gestora e, com os recursos de sua quinta emissão de cotas (R$ 396 milhões) “poderá diversificar ainda mais a carteira de recebíveis, aproveitando novas oportunidades do mercado”.

A Necton complementa dizendo que esse dinheiro já vem sendo alocado, o que explica a mudança na divisão por segmentos em relação ao mês anterior, mas ressalta que o fundo “ainda possui 16% do dinheiro em caixa”.

Entre os destinos dos recursos, segundo informou a gestão, estão cinco novos CRIs na carteira. Veja abaixo os ativos e as respectivas alocações:

Caso queira salvar e compartilhar esta oportunidade de investimento, fizemos também uma publicação com um resumo no nosso Instagram (siga a gente clicando aqui). Confira abaixo:

Ver esta publicación en Instagram

CONTINUA DEPOIS DA PUBLICIDADECONTINUA DEPOIS DA PUBLICIDADE

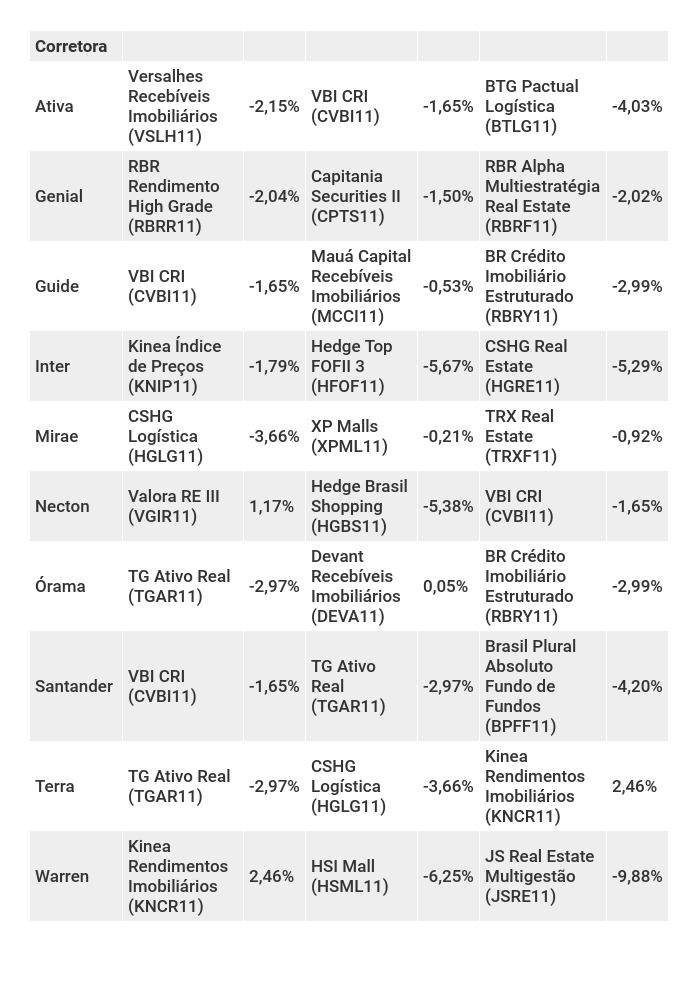

Com as dificuldades do setor em agosto, a maior parte dos FIIs que fizeram parte dos top 3 das corretoras registraram tombos. O destaque negativo ficou com o JS Real Estate Multigestão (JRSE11), que liderou a ponta das quedas com recuo de quase 10%.

Entre as poucas altas — apenas três FIIs anotaram ganhos no período —, a mais expressiva foi a de 2,46% do Kinea Rendimentos Imobiliários (KNCR11). Veja na tabela a seguir o desempenho de todos os fundos dos top 3 das corretoras no mês passado:

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior