O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O campeão deste mês aparece pela primeira vez no topo das indicações desde o início deste formato de seleção

Não é só nos filmes da Disney que o vilão que aterrorizou a todos pode mudar e se tornar o herói da história em pouco tempo. No último mês, a recuperação dos fundos imobiliários mostrou que a trajetória de redenção também se aplica aos investimentos.

Quando a reforma do Imposto de Renda começou a ser discutida, em junho, a proposta do governo de tributar os rendimentos distribuídos pelos FIIs caiu como uma bomba no setor. O Índice de Fundos Imobiliários (IFIX), que já vinha sendo pressionado pelo novo ciclo de alta dos juros, fechou o mês com um tombo de 2,19%.

Porém, ainda na primeira quinzena de julho, o relator da proposta na Câmara, deputado Celso Sabino, costurou um acordo com a equipe econômica para tornar a reforma mais amigável aos investidores e manter a isenção dos dividendos distribuídos por fundos imobiliários.

Aliados às mudanças na proposta, o avanço da vacinação e a proximidade do fim das medidas de distanciamento — o Estado de São Paulo, por exemplo, planeja acabar com restrições de horários e ocupação na próxima terça-feira (17) — também trazem boas perspectivas para os segmentos mais afetados pela pandemia de covid-19, como shopping centers e escritórios.

Antes de continuar, um convite: fizemos no nosso Instagram uma breve análise sobre o CVBI11, fundo que pode pagar 9% de dividendo nos próximos 12 meses. Confira abaixo (e aproveite para seguir a página do Seu Dinheiro na rede social):

Como resultado, o IFIX conseguiu apagar as perdas do mês anterior e avançou 2,51% em julho. Entre os segmentos, o destaque ficou para a alta de 4,43% dos escritórios no período.

| Segmento | Rentabilidade em julho |

| Escritórios | 4,43% |

| Logístico/Industrial | 2,53% |

| Híbridos/Outros | 2,52% |

| IFIX | 2,51% |

| Shoppings/Varejo | 2,42% |

| Recebíveis imobiliários | 2,24% |

| Fundos de fundos | 1,54% |

Fonte: Santander

Fizemos também um vídeo sobre os fundos mais promissores para o restante de 2021. Confira abaixo (e aproveite para seguir o canal do Seu Dinheiro no YouTube para receber mais conteúdos como esse):

Porém, vale lembrar que os fundos imobiliários seguem pressionados pelas previsões de altas contínuas da taxa básica de juros. O Comitê de Política Monetária do Banco Central (Copom) aumentou novamente a Selic em 1 ponto percentual em agosto, para 5,25% ao ano e já prometeu outro ajuste da mesma magnitude na próxima reunião.

Essa foi a quarta alta consecutiva da taxa, que, segundo os economistas consultados pelo BC para a última edição do Boletim Focus, deve seguir pressionada pela inflação e terminar 2021 em 7,25%.

Mas, conforme destaca a Órama na sua carteira recomendada de FIIs de agosto, o novo ciclo de alta nos juros também pode beneficiar os FIIs. “Uma Selic em 6%-7% e os níveis ainda baixos de juros reais de longo prazo seguem proporcionando um ambiente de estímulo macroeconômico importante ao mercado imobiliário, resultando em um horizonte favorável para continuidade da trajetória de retomada que o mercado vinha apresentando”, diz a corretora.

Além disso, os rendimentos que os fundos imobiliários devem distribuir ainda superariam a taxa básica de juros e o retorno dos títulos públicos atrelados ao IPCA. Atualmente, o dividend yield — indicador que mede o rendimento de um ativo a partir do pagamento de dividendos — do IFIX está em 7,62%.

| Segmento | Dividend yield anualizado |

| Recebíveis imobiliários | 11,34% |

| Fundos de fundos | 8,80% |

| Híbridos/Outros | 7,99% |

| Logístico/Industrial | 7,62% |

| IFIX | 7,62% |

| Escritórios | 7,16% |

| Shoppings/Varejo | 5,53% |

Fonte: Santander

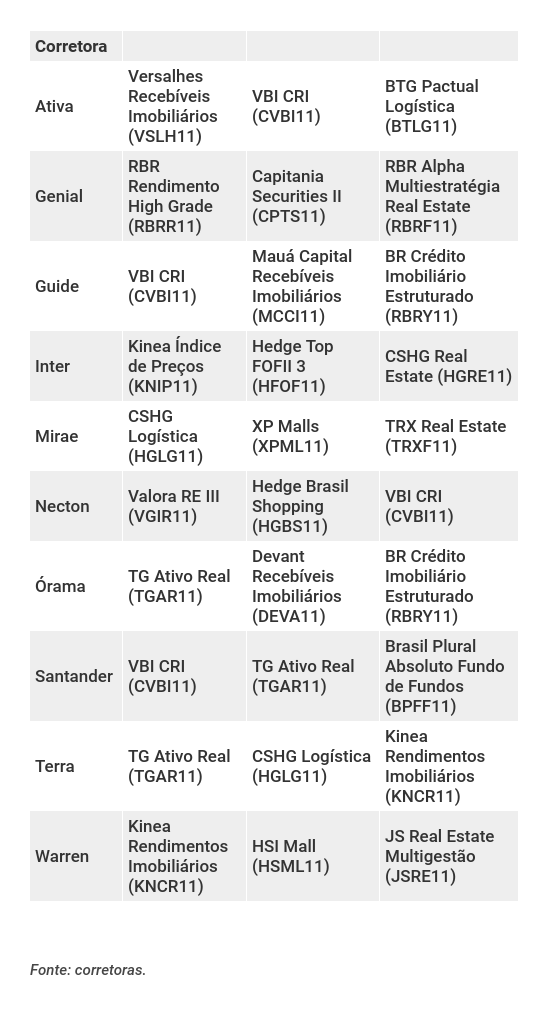

Traçados os cenários, agora vamos aos fundos imobiliários mais recomendados aos investidores em agosto. O preferido desta vez foi o VBI CRI (CVBI11), que aparece pela primeira vez entre os campeões desde o início deste formato de seleção.

O fundo havia tido um desempenho tímido em julho, com apenas uma indicação, mas deu a volta por cima e conquistou quatro corretoras. O VBI CRI permaneceu entre os favoritos do Santander e passou a integrar também o top três de Necton, Guide e Ativa Investimentos.

Já o TG Ativo Real (TGAR11), campeão do mês passado, manteve três das indicações — Órama, Santander e Terra — e caiu para a segunda posição.

Também vale uma menção ao empate de três fundos na terceira colocação. RBR Crédito Imobiliário Estruturado (RBRY11), CSHG Logística (HGLG11) e Kinea Rendimentos Imobiliários (KNCR11) receberam duas indicações cada.

Confira a seguir os três fundos preferidos de cada corretora entre os indicados nas suas respectivas carteiras recomendadas para agosto:

Enquanto o sopro do dragão inflacionário — o IPCA teve a maior alta para julho em quase 20 anos — assusta muitos investidores, quem aposta no campeão de indicações desse mês não tem tanto medo da alta de preços.

A razão para isso é que o VBI CRI (CVBI11) é um fundo que investe majoritariamente em Certificados de Recebíveis Imobiliários (CRIs), Letras Hipotecárias (LH), Letras de Crédito Imobiliário (LCI) e Letras Imobiliárias Garantidas (LIGs), ativos cujo rendimento pode estar diretamente ligado à alta da inflação e das taxas de juros.

Para se ter uma ideia do impacto dos índices, na concentração por indexador do fundo, 62% fica com o IPCA, 36% em CDI, 1% em IGP-M. Com um portfólio composto por 30 ativos, a taxa média de alocação é: IPCA + 7,2%, IGP-M + 5,3% e CDI + 3,2%.

Segundo os analistas do Santander, esses percentuais levam a projeções de rendimentos atrativos. “Estimamos que [o yield] fique em 9,0% nos próximos 12 meses”, destaca o relatório do banco.

O portfólio do fundo é considerado diversificado pelas corretoras. Mas, na divisão por segmentos, há uma concentração nos setores de Loteamentos e Residencial, que respondem por mais da metade do total dos investimentos. Confira abaixo os percentuais de alocação.

O Santander destaca que essa concentração pode ser um risco, já que os dois segmentos são mais sensíveis ao cenário econômico e “no caso dos shoppings, dado que ainda estão sofrendo os efeitos causados pela pandemia, poderá haver a necessidade de utilização de fundos de reservas e garantias adicionais nos títulos”.

O banco assegura, porém, que o produto segue uma política de crédito bem estruturada pela gestora e, com os recursos de sua 5ª emissão de cotas (R$ 396 milhões), “poderá diversificar ainda mais a carteira de recebíveis, aproveitando novas oportunidades do mercado”.

A emissão recente também é bem vista pela Necton. Em sua indicação, a corretora aponta que o fundo está com caixa para novas alocações, “o que vemos como oportunidade de aumento do dividend yield após os novos investimentos”.

Com o alívio no setor em julho, a maior parte dos FIIs que fizeram parte dos top 3 das corretoras anotaram ganhos e, mais uma vez, os fundos de recebíveis imobiliários foram os destaques positivos do mês. O Átrio Reit Recebíveis Imobiliários (ARRI11) liderou a ponta das altas, com avanço de mais de 10%.

Já o campeão do mês passado e atual vice-campeão, TG Ativo Real (TGAR11), teve uma alta mais tímida, de 1,84%. Veja na tabela a seguir o desempenho de todos os fundos dos top 3 das corretoras no mês passado:

Conheça fundos imobiliários baratos, seguros e com bons dividendos para investir:

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro

Medida anunciada por Donald Trump havia provocado forte queda na véspera, mas ações de tecnologia e melhora do humor externo sustentam os mercados

Gestor explica o que derrubou as ações da fintech após o IPO na Nasdaq, e o banco Citi diz se é hora de se posicionar nos papéis

Segundo fontes, os papéis da provedora de internet caíram forte na bolsa nesta segunda-feira (23) por sinais de que a venda para a Claro pode não sair; confira o que está barrando a transação

Em entrevista exclusiva, o CEO do Bradesco, Marcelo Noronha, detalha o que já realizou no banco e o que ainda vem pela frente

Ganhos não recorrentes do fundo sustentem proventos na casa de R$ 0,12 por cota até o fim do primeiro semestre de 2026 (1S26), DY de quase 16%

O ouro, por sua vez, voltou para o nível dos US$ 5 mil a onça-troy, enquanto a prata encerrou a semana com ganho de 5,6%

Para o banco, a hora de comprar o FII é agora, e o motivo não são só os dividendos turbinados

O Bradesco BBI rebaixou recomendação da Porto Seguro para neutra, com a avaliação de que boa parte dos avanços já está no preço atual

Confira as principais movimentações do mercado de fundos imobiliários, que voltou do Carnaval “animado”

Mais flexíveis, os fundos imobiliários desse segmento combinam proteção com potencial de valorização; veja onde estão as principais oportunidades, segundo especialistas

O galpão logístico que é protagonista de uma batalha com os Correios terá novo inquilino e o contrato prevê a redução da vacância do FII para 3,3%

Movimento faz parte da reta final da recuperação judicial nos EUA e impacta investidores com forte diluição

As empresas substituíram os papéis da Cyrela (CYRE3) e Rede D’Or (RDOR3)

A companhia promoveu um grupamento na proporção 2 por 1, sem alteração do capital social, mas outra aprovação também chamou atenção do mercado

Após a compra, o fundo passará a ter 114 imóveis em carteira, com presença em 17 estados e uma ABL de aproximadamente 1,2 milhão de metros quadrados

ADRs da Vale e Petrobras antecipam dia de volatilidade enquanto mercados voltam do feriado; aversão a risco e queda do minério de ferro explicam quedas

Com fluxo estrangeiro concentrado no Ibovespa, as small caps também sobem no ano, mas ainda não brilham. Werner Roger, CIO da Trígono Investimentos, conta o que falta para isso