Os melhores fundos imobiliários para investir em julho, segundo 10 corretoras

Campeão de indicação do mês combina diferentes estratégias e já havia ficado entre os mais recomendados para junho

O mês de junho coroou um primeiro semestre difícil para os fundos imobiliários.

Os FII já vinham apanhando com o início do novo ciclo de alta dos juros e o mau desempenho dos segmentos mais afetados pela pandemia de covid-19 - como shopping centers e escritórios.

Também pairava sobre o mercado a ameaça de tributação dos rendimentos distribuídos pelos fundos, hoje isentos de IR.

Pois em junho o Banco Central não só fez mais um ajuste forte da Selic, de 0,75 ponto percentual, como deixou contratada para a próxima reunião do seu Comitê de Política Monetária (Copom) mais uma alta de 0,75 ponto ou mais.

Quanto à tributação, o governo realmente incluiu a taxação dos dividendos dos FII na sua proposta de reforma do imposto de renda, segunda etapa da reforma tributária, enviada ao Congresso.

Como resultado, o Índice de Fundos Imobiliários (IFIX) fechou o mês com um tombo de 2,19%, acumulando perda de cerca de 4% no ano.

Leia Também

Os juros mais altos diminuem a atratividade dos fundos imobiliários por basicamente dois motivos: primeiro, porque aumentam os retornos dos ativos de renda fixa, que têm menos risco, reduzindo sua diferença em relação aos retornos percentuais dos FII; segundo porque juros mais altos encarecem o crédito, e o setor imobiliário depende profundamente de financiamento de longo prazo.

Os FII mais beneficiados nesse cenário são aqueles que investem em renda fixa, por meio dos Certificados de Recebíveis Imobiliários (CRI) e Letras de Crédito Imobiliário (LCI), cujos retornos aumentam com a alta de juros e inflação. No entanto, boa parte do mercado - e do próprio IFIX - é composta por fundos que investem diretamente em imóveis, seja para aluguel, seja para compra e venda ou desenvolvimento imobiliário.

Já a tributação do rendimento dos FII acaba com um dos maiores fatores de atração da pessoa física para este investimento. A isenção de IR sobre esses dividendos contribui para a atratividade dos retornos dos fundos, que vão diminuir um pouco, caso a proposta do governo seja aprovada pelo Congresso. A alíquota proposta pela equipe econômica é de 15%.

A redução do imposto sobre ganho de capital com a venda das cotas de 20% para 15%, também incluída na proposta do governo, acabou ficando eclipsada, uma vez que quem investe em FII geralmente movimenta pouco suas cotas, priorizando o investimento de longo prazo para obter renda.

Nas suas carteiras recomendadas para julho, os analistas das diferentes corretoras acompanhadas pelo Seu Dinheiro destacam que ainda há muita discussão a ser feita até uma possível aprovação das regras de tributação de FII.

Em segundo lugar, lembram que, mesmo com a tributação, os fundos imobiliários ainda têm "gordura para queimar", se mantendo atrativos ante os títulos públicos atrelados à inflação.

A corretora Órama, por exemplo, diz que o spread (diferença) histórico do mercado de FII em relação aos juros reais de longo prazo (remuneração dos títulos públicos atrelados à inflação de longo prazo) gira em torno de 2,5% a 3,0% ao ano. Considerando uma alíquota de IR de 15% sobre os rendimentos, o spread líquido médio cai para 2,1% a 2,6%, mantendo-se interessante.

Os fundos imobiliários preferidos para julho

Para julho, três corretoras mantiveram seus top 3 inalterados, enquanto as demais mexeram bastante nas suas seleções, resultando em uma variedade maior de indicações que no mês passado.

Desta vez, o fundo TG Ativo Real (TGAR11) reinou sozinho, com quatro indicações: Ativa, Órama, Santander e Terra. Outros dois FII tiveram duas menções cada: o TRX Real Estate (TRXF11), indicado por Guide e Mirae, e o CSHG Logística (HGLG11), recomendado por Mirae e Terra.

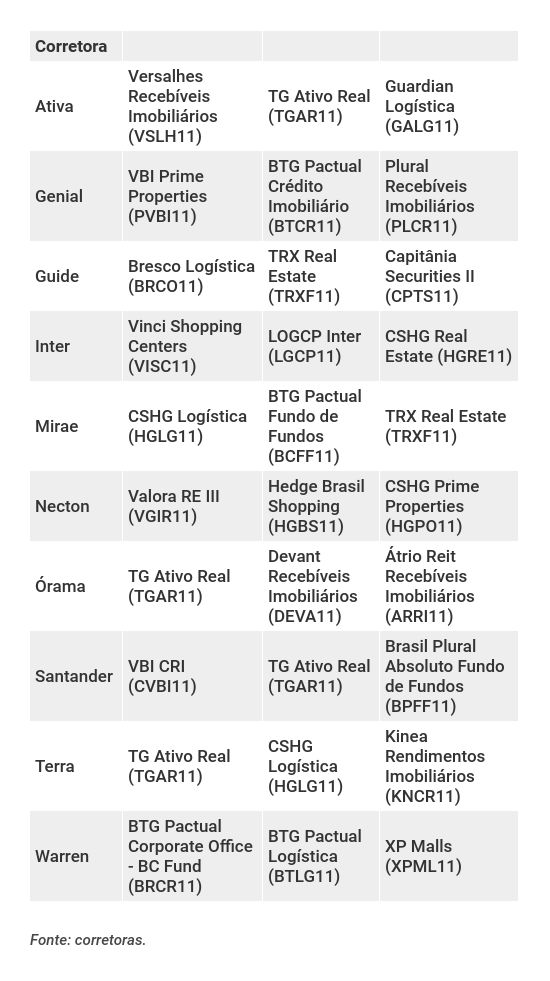

Confira a seguir os três fundos preferidos de cada corretora entre os FII indicados nas suas respectivas carteiras recomendadas para julho:

TG Ativo Real (TGAR11)

O TGAR11 é um fundo híbrido que combina duas estratégias: o investimento em recebíveis, de menor volatilidade e geradores de renda para os cotistas do fundo, o que corresponde a 19% da carteira; e o investimento em desenvolvimento imobiliário, isto é, empreendimentos em obras, com vendas em andamento ou a iniciar - uma das modalidades de investimento imobiliário com maior risco, mas também maior potencial de retorno.

Atualmente, o fundo conta com 135 ativos, e seus terrenos estão localizados em 80 municípios de 17 estados. Seu foco maior em desenvolvimento imobiliário se dá no chamado "cinturão da soja" (Goiânia, parte do Mato Grosso e Maranhão). Recentemente, encerrou sua 10ª emissão de cotas, na qual captou R$ 503 milhões, a serem alocados nos próximos meses.

O TGAR11 aparece nos top 3 de Ativa, Órama, Santander e Terra Investimentos. A Órama cita, entre os pontos positivos do fundo, sua equipe robusta de monitoramento dos recebíveis; adoção de práticas de governança e gestão na estratégia de equity (investimentos diretos em imóveis); rede extensa de relacionamento com incorporadores regionais; e atuação em um nicho de mercado pouco explorado.

O Santander cita ainda, entre as vantagens do fundo, o fato de que a diversificação de projetos e etapas de execução dos ativos da carteira permitem ao fundo entregar um retorno relativamente estável aos cotistas, mesmo com a sua atuação em uma estratégia de desenvolvimento. O banco estima um retorno acima de 10% nos próximos 12 meses.

"O FII destaca-se pelas parcerias estratégicas com players locais para o desenvolvimento dos projetos, proporcionando à gestão melhor conhecimento/capacidade de execução nas regiões em que atua (principalmente no Centro-Oeste). A sua participação majoritária também permite implantar práticas de governança e controle", diz o banco.

Retrospectiva

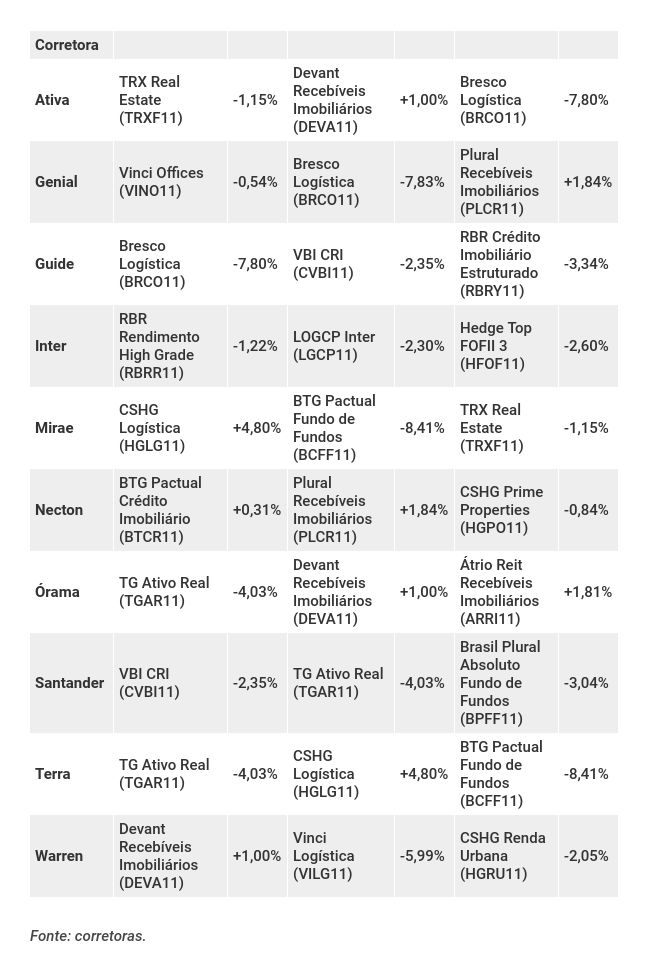

No mês passado, os movimentos positivos estiveram concentrados principalmente nos fundos de recebíveis imobiliários. O TGAR11, fundo mais indicado para julho e um dos mais recomendados para junho, recuou 4,03%.

Já o BRCO11, também um dos mais recomendados para o mês passado, recuou 7,80%, enquanto o DEVA11 avançou 1,00%. Veja na tabela a seguir o desempenho de todos os fundos dos top 3 das corretoras em junho:

Ibovespa faz história e chega aos 141 mil pontos pela primeira vez na esteira dos recordes em Nova York; dólar cai a R$ 5,4050

O Ibovespa acabou terminando o dia aos 140.927,86 pontos depois de renovar recorde durante a sessão

Banco do Brasil (BBAS3): enquanto apostas contra as ações crescem no mercado, agência de risco dá novo voto de confiança para o banco

A aposta da S&P Global Ratings é que, dadas as atividades comerciais diversificadas, o BB conseguirá manter o ritmo de lucratividade e a estabilidade do balanço patrimonial

Na contramão do Ibovespa, Petrobras (PETR4), Prio (PRIO3) e Brava (BRAV3) garantem ganhos no dia; saiba o que ajudou

A commodity está em alta desde o início da semana, impulsionado por tensões no Oriente Médio — mas não é só isso que ajuda no avanço das petroleiras

S&P 500 e Nasdaq renovam máximas históricas, mas um dado impede a bolsa de Nova York de disparar; Ibovespa e dólar caem

No mercado de câmbio, o dólar à vista continuou operando em queda e renovando mínimas depois de se manter no zero a zero na manhã desta quarta-feira (2)

Onde investir: as 4 ações favoritas para enfrentar turbulências e lucrar com a bolsa no 2º semestre — e outras 3 teses fora do radar do mercado

Com volatilidade e emoção previstas para a segunda metade do ano, os especialistas Gustavo Heilberg, da HIX Capital, Larissa Quaresma, da Empiricus Research, e Lucas Stella, da Santander Asset Management, revelam as apostas em ações na bolsa brasileira

Bresco Logística (BRCO11) diz adeus a mais um inquilino, cotas reagem em queda, mas nem tudo está perdido

O contrato entre o FII e a WestRock tinha sete anos de vigência, que venceria apenas em setembro de 2029

Gestora lança na B3 ETF que replica o Bloomberg US Billionaires e acompanha o desempenho das 50 principais empresas listadas nos EUA

Fundo de índice gerido pela Buena Vista Capital tem aplicação inicial de R$ 30 e taxa de administração de 0,55% ao ano

Ibovespa em 150 mil: os gatilhos para o principal índice da bolsa brasileira chegar a essa marca, segundo a XP

A corretora começa o segundo semestre com novos nomes em carteira; confira quem entrou e as maiores exposições

Ibovespa fecha primeiro semestre de 2025 com extremos: ações de educação e consumo sobem, saúde e energia caem

Entre os destaques positivos estão a Cogna (COGN3), o Assaí (ASAI3) e a Yduqs (YDUQ3); Já na outra ponta estão RaiaDrogasil (RADL3), PetroRecôncavo (BRAV3) e São Martinho (SMTO3)

XP Log (XPLG11) vai às compras e adiciona oito ativos logísticos na carteira por até R$ 1,54 bilhão; FIIs envolvidos disparam na B3

Após a operação, o XPLG11 passará a ter R$ 8 bilhões em ativos logísticos e industriais no Brasil

É hoje! Onde Investir no Segundo Semestre traz a visão de grandes nomes do mercado para a bolsa, dólar, dividendos e bitcoin; veja como participar

Organizado pelo Seu Dinheiro, o evento totalmente online e gratuito, traz grandes nomes do mercado para falar de ações, criptomoedas, FIIs, renda fixa, investimentos no exterior e outros temas que mexem com o seu bolso

“Não é liderança só pela liderança”: Rodrigo Abbud, sócio do Patria Investimentos, conta como a gestora atingiu R$ 28 bilhões em FIIs — e o que está no radar a partir de agora

Com uma estratégia de expansão traçada ainda em 2021, a gestora voltou a chamar a atenção do mercado ao adicionar a Genial Investimentos e a Vectis Gestão no portfólio

Nada de ouro ou renda fixa: Ibovespa foi o melhor investimento do primeiro semestre; confira os outros que completam o pódio

Os primeiros seis meses do ano foram marcados pelo retorno dos estrangeiros à bolsa brasileira — movimento que levou o Ibovespa a se valorizar 15,44% no período

Bolsas nas máximas e dólar na mínima: Ibovespa consegue romper os 139 mil pontos e S&P 500 renova recorde

A esperança de que novos acordos comerciais com os EUA sejam fechados nos próximos dias ajudou a impulsionar os ganhos na última sessão do mês de junho e do semestre

É possível investir nas ações do Banco do Brasil (BBAS3) sem correr tanto risco de perdas estrondosas, diz CIO da Empiricus

Apesar das recomendações de cautela, muitos investidores se veem tentados a investir nas ações BBAS3 — e o especialista explica uma forma de capturar o potencial de alta das ações com menos riscos

Reviravolta na bolsa? S&P 500 e Nasdaq batem recorde patrocinado pela China, mas Ibovespa não pega carona; dólar cai a R$ 5,4829

O governo dos EUA indicou que fechou acordos com a China e outros países — um sinal de que a guerra comercial de Trump pode estar chegando ao fim. Por aqui, as preocupações fiscais ditaram o ritmo das negociações.

Nubank (ROXO34) reconquista o otimismo do BTG Pactual, mas analistas alertam: não há almoço grátis

Após um período de incertezas, BTG Pactual vê sinais de recuperação no Nubank. O que isso significa para as ações do banco digital?

FII Guardian Real Estate (GARE11) negocia venda de 10 lojas por mais de R$ 460 milhões; veja quanto os cotistas ganham se a operação sair do papel

Todos os imóveis estão ocupados atualmente e são locados por grandes varejistas: o Grupo Mateus e o Grupo Pão de Açúcar

ETFs ganham força com a busca por diversificação em mercados desafiadores como a China

A avaliação foi feita por Brendan Ahern, CIO da Krane Funds Advisors, durante o Global Managers Conference 2025, promovido pelo BTG Pactual Asset Management

Pátria Escritórios (HGRE11) na carteira: BTG Pactual vê ainda mais dividendos no radar do FII

Não são apenas os dividendos do fundo imobiliários que vêm chamando a atenção do banco; entenda a tese positiva

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP