NuConta, CDB e fundos Tesouro Selic podem perder da poupança?

Aplicações que pagam 100% do CDI costumam ser vendidas como mais rentáveis que a poupança, mas nem sempre é o caso; mesmo assim, elas ainda são mais interessantes que a caderneta.

Com a Selic em suas mínimas históricas, investir na renda fixa ultraconservadora - aqueles produtos com baixo risco de crédito e altíssima liquidez - deixou de ser alternativa para fazer o patrimônio crescer e passou a ser apenas para reserva de emergência e objetivos de curtíssimo prazo.

Mas mesmo para essas finalidades, a pessoa física dispõe hoje de alternativas mais interessantes que a caderneta de poupança, como é o caso dos fundos que investem em Tesouro Selic e não cobram taxa, a NuConta e outras contas de pagamento que pagam 100% do CDI e os CDB de bancos médios que pagam 100% do CDI com liquidez diária.

Em tese, esses investimentos podem, em circunstâncias BEM específicas, perder da poupança ou se igualar a ela. Mesmo assim, eles ainda são mais vantajosos que a caderneta.

Já vimos aqui no Seu Dinheiro, que o Tesouro Selic comprado via Tesouro Direto perde para a caderneta de poupança nas suas datas de aniversário até completar, mais ou menos, quatro meses de investimento. A partir de cinco meses, o Tesouro Selic já consegue bater a poupança.

Isso acontece porque, no curto prazo, a alíquota de imposto de renda sobre a rentabilidade do Tesouro Selic é de 22,5%, um percentual pesado para o atual cenário de Selic baixa.

Além disso, o investimento via Tesouro Direto está sujeito a uma taxa de custódia obrigatória de 0,25% ao ano e ainda há um spread entre as taxas de compra e venda - uma espécie de pedágio para quem sai do título antes do vencimento.

Esse spread já foi maior, mas depois de uma matéria que eu publiquei no Seu Dinheiro no ano passado, ele foi reduzido para apenas 0,01 ponto percentual, o que ainda não resolveu totalmente o problema.

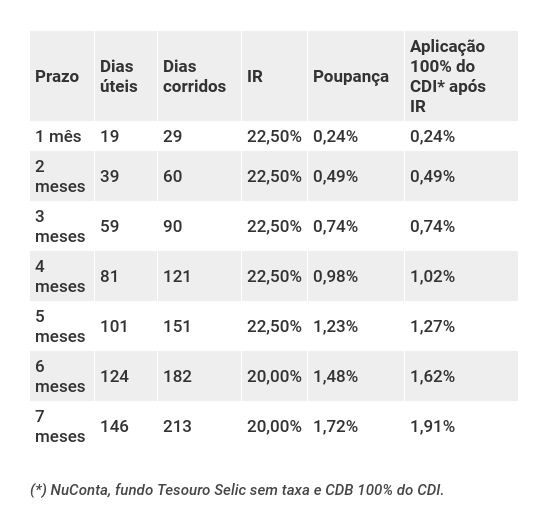

Os investimentos que pagam 100% do CDI, por sua vez, não têm spread nem taxa, então conseguem bater a poupança mais facilmente. Mas se considerarmos apenas as datas de aniversário da poupança, o retorno desses investimentos pode sim ficar abaixo do rendimento da caderneta, ou no mínimo se igualar. Dá uma olhada nessa simulação:

Feriados e fins de semana atrapalham o seu bolso

Para fazer essa simulação, eu utilizei datas reais de aplicação e resgate, sempre no mesmo dia do mês - por exemplo, de 11 de fevereiro a 11 de março de 2020. Repare que nos prazos de até 3 meses, o retorno das aplicações que pagam 100% do CDI é o mesmo que o da poupança no aniversário.

Só a partir do prazo de quatro meses é que as aplicações que pagam 100% do CDI passam a render mais que a caderneta.

O pesado desconto de IR é, sem dúvida, um dos responsáveis, como no caso já mencionado do Tesouro Selic. Os juros baixos também atrapalham. E há ainda a questão de que o CDI costuma ficar um pouco abaixo da Selic. Atualmente - e eu considerei isso na simulação - o CDI está em 4,15%, enquanto a Selic se encontra em 4,25%.

Mas há ainda um quarto motivo: a poupança rende no dia do aniversário independentemente da quantidade de dias úteis ou corridos que o prazo de aplicação tenha. Já no caso das aplicações atreladas ao CDI, o retorno depende do número de dias úteis.

Como a rentabilidade desses investimentos é diária, quanto mais dias úteis, melhor o retorno. O mês de fevereiro deste ano, por exemplo, tem 29 dias, mas apenas 18 dias úteis. Já o mês de abril tem 30 dias e 21 dias úteis.

Assim, se no primeiro mês da simulação houvesse 20 dias úteis, a poupança perderia da renda fixa; mas se houvesse 18, ela ganharia. Como eram 19, empatou.

Minúcias e migalhas

Sei o que você deve estar pensando: estou entrando em minúcias e contando migalhas. Afinal, estamos falando de uma diferença na segunda casa decimal.

É verdade. Mas acho essa análise importante para o investidor entender por dois motivos:

Primeiro para o investidor entender por que, em certos períodos curtos, suas aplicações de renda fixa conservadora podem ter rendido menos que a poupança.

Segundo, para ficar bem claro que, num cenário em que a renda fixa conservadora de fato só rende migalhas no curto prazo, a poupança já não é mais tão vilã assim. Quando falamos em períodos de alguns poucos meses, meio que tanto faz deixar o dinheiro na poupança ou em um fundo Selic sem taxa.

Renda fixa ainda é mais vantajosa

Porém, quero fazer aqui uma defesa das aplicações que rendem 100% do CDI sem cobrar taxas: elas têm rentabilidade diária, e a poupança não. Se estivéssemos comparando essas aplicações em datas “quebradas” - por exemplo, do dia 11 de fevereiro ao dia 20 de abril - a renda fixa, mesmo tributada, ganharia da poupança, que só teria rendimento no mês cheio.

Assim, se estamos falando da sua reserva de emergência - aquela que você não sabe quando poderá ter que sacar - ou de um objetivo financeiro que você não vai conseguir casar com a data de aniversário da poupança, as aplicações que rendem 100% do CDI ainda valem mais a pena.

A poupança só seria mais vantajosa na situação específica de um objetivo de prazo inferior a seis meses que você conseguisse casar com a data de aniversário. Basicamente, os planetas precisariam se alinhar.

E se estamos falando de prazos mais longos, em que as alíquotas de IR serão de 20% ou menos, a vantagem das aplicações que pagam 100% do CDI é bastante clara.

Sendo assim, eu reitero a minha recomendação de preferir estes investimentos à poupança quando se tratar de um objetivo de curto prazo para o qual você não possa prescindir dos recursos de jeito nenhum.

Já para a reserva de emergência, reitero a minha recomendação para os fundos Tesouro Selic de taxa zero, cuja rentabilidade tende a ser melhor do que a do investimento direto em Tesouro Selic e com a segurança de um investimento garantido pelo governo.

Atualmente, há fundos desta modalidade sendo oferecidos nas plataformas on-line do BTG Pactual Digital, das corretoras Pi e Rico e da Órama.

Finalmente, não custa lembrar: essas aplicações ultraconservadoras são só para quem não pode mesmo correr nenhum risco e para reserva de emergência. Elas não serão capazes de te enriquecer e, dadas as atuais perspectivas para a inflação, mal conseguem preservar o poder de compra das suas reservas.

Banco Pan aumenta rentabilidade da aplicação de sua conta digital para 115% do CDI – mas benefício é temporário

Retorno da aplicação no CDB de liquidez diária do banco, o Poupa PAN, aumentará, mas a princípio apenas por três meses. Veja como obter a remuneração maior

Onde os brasileiros investem: CDBs ultrapassam ações no 1º semestre, e valor investido em LCIs e LCAs dispara

Volume investido em CDBs pelas pessoas físicas superou o valor alocado em ações no período; puxado pelo varejo, volume aplicado por CPFs cresceu 2,8% no período, totalizando R$ 4,6 trilhões

Após Nubank, PicPay também fará mudanças na conta. Veja o que melhora, o que piora e compare as duas

Conta rendeira do PicPay não terá mais limite de saldo para retorno de 102% do CDI, mas melhoria vem acompanhada de algumas desvantagens

Cansado da volatilidade das criptomoedas e da bolsa? Veja 12 ativos de renda fixa para investir seu dinheiro e ir dormir

O cenário de juros altos aumenta a tensão nos mercados de ativos de risco, mas faz a renda fixa brilhar, possibilitando ao investidor ganhar dinheiro com muito menos risco

Guide lança CDB pré-fixado que rende 16% ao ano para novos clientes, mas a oferta é limitada; confira os detalhes e prazos

Mirando em novos clientes, a corretora aposta no percentual superior à taxa Selic, atualmente em 12,75% ao ano, para seduzir até os mais conservadores

Com Selic a 12,75%, já é possível ganhar 1% ao mês líquido de IR. Veja 16 opções e saiba onde encontrar esses tesouros

Após nova alta da taxa de juros, LCI e LCA que pagam 100% do CDI passam a render a remuneração dos sonhos do investidor conservador brasileiro

Em parceria com a Órama, Mercado Pago lança plataforma de investimentos com CDB que rende 150% do CDI

Conta de pagamento do Mercado Livre estreia no mundo dos investimentos com CDBs que pagam mais de 100% do CDI, com aplicações a partir de R$ 1

Com Selic a 11,75%, já dá para dobrar seu capital na renda fixa, de forma simples e com baixo risco; veja como

Não, você não vai precisar investir por 30 anos, nem colocar o seu dinheiro em um título de dívida de uma empresa próxima da bancarrota para conseguir tal feito; veja os investimentos que proporcionam isso hoje

Como ficam os seus investimentos em renda fixa com a Selic em 11,75%

Taxa básica de juros deve subir mais ao longo do ano. Veja como fica o retorno das aplicações conservadoras de renda fixa com a nova alta da Selic

Veja o título do Tesouro Direto mais indicado para proteger seu dinheiro da inflação em meio à guerra entre Rússia e Ucrânia

A alta dos preços em razão do conflito já se faz sentir no bolso do brasileiro – vide o aumento dos combustíveis. Mas este título do Tesouro Direto ajuda a preservar seu patrimônio