O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Com Selic em 4,25%, aplicações voltadas para a reserva de emergência perdem ou se igualam à inflação projetada

Quando a Selic bateu 5,00% ao ano, eu escrevi aqui no Seu Dinheiro que a poupança tinha passado a perder da inflação, dando retorno real negativo.

Na ocasião, as demais aplicações de renda fixa voltadas para a reserva de emergência e objetivos de curto prazo - como os fundos de renda fixa, os CDB, o Tesouro Selic e as contas de pagamento tipo NuConta - estavam com retorno real muito baixo.

Para não perderem da inflação, os CDBs não poderiam pagar menos de 95% do CDI, e fundos de renda fixa não poderiam cobrar taxa de administração superior a 0,2% ao ano. O ideal mesmo seria investir num daqueles fundos Tesouro Selic de taxa zero.

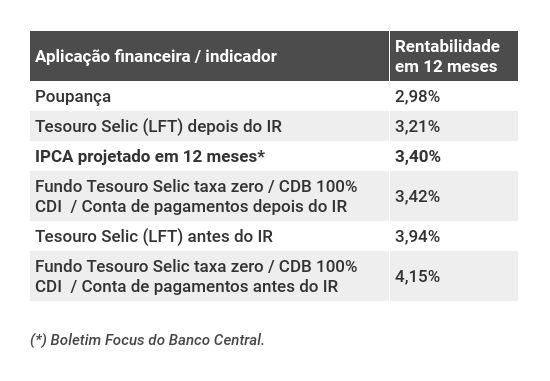

Pois bem, eis que aconteceu: a Selic continuou em queda e, agora que a taxa básica bateu 4,25% ao ano, a sua reserva de emergência está dando retorno real negativo ou praticamente zero, ao menos no curto prazo. Ou seja, seu dinheiro está oficialmente aplicado na “perda fixa”:

Como já era de se esperar, se a Selic se mantiver constante nos próximos 12 meses, e o IPCA de 3,40% projetado pelo mercado para o período se concretizar, o rendimento da caderneta da poupança perderá facilmente da inflação.

Afinal, apesar de ser isenta de impostos e taxas, a poupança atualmente só rende 70% da Selic mais Taxa Referencial (TR), e esta se encontra zerada faz tempo.

Leia Também

Mas agora, repare que o Tesouro Selic (LFT), nas mesmas condições, também perderia da inflação caso fosse resgatado em um ano.

É que, no caso do Tesouro Direto, há uma taxa de custódia obrigatória de 0,25% ao ano (mesmo que a corretora não cobre taxa de administração) e um spread entre as taxas de compra e venda, uma espécie de pedágio para quem sai do título antes do vencimento.

Como o Tesouro Direto não oferece, atualmente, Tesouro Selic com prazo de um ano, para investir por este prazo o investidor teria que, obrigatoriamente, vender seu título antecipadamente.

E no resgate ainda há a incidência de uma alíquota de imposto de renda de 17,5%, válida depois que a aplicação completa 360 dias.

Eu também pus na tabela o rendimento bruto, sem o desconto de IR, que é mais ou menos o que o investidor receberia caso não vendesse o título. Ou seja, se não houver resgate e o dinheiro continuar rendendo, aí sim o título consegue superar a inflação projetada.

A situação das aplicações financeiras que não cobram taxa, não têm o problema do spread e pagam 100% do CDI é um pouco melhor. É o caso dos fundos Tesouro Selic de taxa zero (que apenas investem em títulos Tesouro Selic), dos CDB de bancos médios com liquidez diária e da NuConta, conta de pagamentos do Nubank.

Resgatadas dentro de um ano e sujeitas ao IR de 17,5%, essas aplicações praticamente empatam com a inflação projetada. Ou seja, elas se limitam a proteger o poder de compra das reservas do investidor, e só.

Se o dinheiro permanecer aplicado, por outro lado, o retorno em um ano será equivalente ao CDI do período. Com uma Selic de 4,25% ao ano, supomos que o CDI permanecerá em 4,15%, que é o que tem ocorrido. Nesse caso, há um pequeno retorno real.

Mas repare que se a inflação convergir para a meta do Banco Central, que é de 4,00% em 2020, a situação piora para as aplicações conservadoras.

Em 2019, o IPCA ficou acima das estimativas e fechou o ano em 4,31%, praticamente o retorno da caderneta de poupança no período, que foi de 4,32% (considerando uma aplicação de 28 de dezembro de 2018 a 28 de dezembro de 2019).

Já o CDI foi de aproximadamente 5,97% no ano passado, ainda com certa folga sobre a inflação. Mas se descontarmos o IR de 17,5%, válido para uma aplicação de um ano, teremos um retorno líquido de apenas 4,92% em 2019.

Nas atuais condições, algumas coisas ficam claras. Primeiro, que não dá mais para deixar nessas aplicações ultraconservadoras mais do que o estritamente necessário para a sua reserva de emergência. Para qualquer outro objetivo, de curto, médio ou longo prazo, há aplicações mais rentáveis.

Eu sugiro que a reserva de emergência corresponda à quantia que você precisaria para se manter por um ano caso fique totalmente sem gerar renda. É o que eu faço. Tenho uma grana aplicada em um fundo de taxa zero que não vai fazer nada além de preservar o poder de compra do meu dinheiro, pois é disso que eu preciso para me sentir tranquila.

Essa quantia, portanto, pode ser maior ou menor dependendo da sua carreira, da quantidade de fontes de renda que você tem, da sua facilidade de se recolocar no mercado de trabalho em caso de demissão, das suas necessidades familiares etc. Então vale a regra do bom senso.

A segunda coisa que fica clara é que não dá mais para tolerar CDB que paga menos de 100% do CDI ou fundo que cobra taxa de administração só para dar um retorno igual ao CDI (ou até menor). A isenção de custos para investir nesse tipo de fundo ultraconservador se tornou um imperativo - não há mais taxa máxima tolerável.

E ainda tem muita gente por aí que paga mais de 1%, até 2% ao ano em fundos desse tipo. Se este é o seu caso, saiba que você está perdendo dinheiro e não é de hoje. Perder para a inflação é, na prática, perder dinheiro, porque você perde poder de compra.

O terceiro ponto é que eu acho que o investimento direto no Tesouro Selic perdeu um pouco a razão de ser. Se o retorno vai ficar abaixo da inflação caso ele seja resgatado em até um ano, e se para mais de um ano há aplicações mais rentáveis, para que comprar Tesouro Selic, se você pode investir num fundo de taxa zero? Já não fazia tanto sentido antes, e agora faz menos ainda.

“Ah, mas as aplicações mais rentáveis têm mais risco”, você poderia dizer. Claro. Elas provavelmente não terão liquidez diária, ou terão algum risco de crédito, ou mesmo de volatilidade.

Mas se você tem mais prazo, você também tem mais condições de se haver com o risco. Você pode, por exemplo, se planejar para conseguir investir em ativos de prazos mais longos e sem liquidez diária. Além disso, você teria tempo de se recuperar de eventuais oscilações de mercado.

Chegamos, então, ao quarto ponto: planejar seus investimentos se tornou ainda mais importante. Se você tem noção de que não vai precisar mexer naquela parte dos seus recursos a qualquer momento, ou se sabe as datas certas em que vai precisar do dinheiro, é muito mais vantajoso - talvez mais do que nunca - casar os prazos das suas aplicações com os dos seus objetivos, quando for o caso.

Banco vê oportunidade de ganho significativo em dólar, investindo em empresas brasileiras e conhecidas

Papéis prefixados e indexados à inflação tem vencimento alongado, enquanto Tesouro Selic só oferece um vencimento

Relatório da XP recomenda a janela estratégica rara nos títulos indexados à inflação e indica os dois títulos preferidos da casa

O novo título público quer concorrer com os ‘cofrinhos’ e ‘caixinhas’ dos bancos digitais, e ser uma opção tão simples quando a poupança

Os recursos serão usados para cobrir gastos relacionados com a implantação e exploração da usina termelétrica movida a gás natural UTE Azulão II, no Amazonas; papéis são voltados a investidores profissionais

Levantamento da Empiricus mostra quais setores lideram oportunidades e como o mercado de debêntures deve se comportar nos próximos meses

Incertezas globais elevam rendimentos dos títulos públicos e abrem nova janela de entrada no Tesouro Direto

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor

Melhor desempenho entre os títulos públicos ficou com os prefixados, que chegaram a se valorizar mais de 20% no ano; na renda fixa privada, destaque foram as debêntures incentivadas

Investimentos como CRI/CRA, debêntures e outros reduziram a participação dos bancos nos empréstimos corporativos

Novos títulos têm vencimento fechado, sem a possibilidade de resgate antecipado

O Copom ainda não cortou a taxa de juros, mas isso deve acontecer em breve — e o mercado já se move para ajustar os retornos para baixo

BTG Pactual, BB Investimentos, Itaú BBA e XP recomendam aproveitar as rentabilidades enquanto a taxa de juros segue em 15% ao ano

Em carta mensal, Sparta analisa por que os eventos de crédito deste ano não doeram tanto no mercado de debêntures quanto os de empresas como Americanas e Light em 2023 e avalia os cenários de risco e oportunidades à frente