Com Selic a 5%, poupança tem retorno real negativo e renda fixa pode virar “perda fixa”

Com juro real comprimido, poupança já perde da inflação e outros investimentos de renda fixa, em algumas circunstâncias, também; saiba qual a taxa de administração máxima que um fundo DI pode cobrar para não ter retorno real negativo

A bruxa está solta no mundo da renda fixa e não é só porque hoje é o Dia das Bruxas, o Halloween nos países de língua inglesa. Os investidores conservadores vão tomar mais um susto nesta quinta-feira (31), primeiro dia depois de o Copom ter reduzido a Selic em mais 0,5 ponto percentual, derrubando a taxa básica de juros a 5,0% ao ano.

É que agora as aplicações de baixo risco que têm sua remuneração atrelada à Selic ou ao seu primo CDI podem, em algumas circunstâncias, ter retorno real negativo. Isto é, elas podem perder da inflação, ainda que esta esteja, como bem já disse o meu colega Eduardo Campos, rastejante.

Na prática, retorno real negativo significa perder dinheiro. Apesar de você não ter uma perda propriamente dita, o seu dinheiro, mesmo rendendo alguma coisa, perde poder de compra. Em outras palavras, o rendimento não é capaz de repor a inflação.

No caso da caderneta de poupança, a rentabilidade real com a nova taxa de juros já está negativa. Estou falando da poupança nova, aquela que rende 70% da Selic mais Taxa Referencial (TR) quando os juros estão baixos, que fique bem entendido.

Com a Selic muito baixa, a TR costuma ficar zerada, o que é o caso no momento. Em um ano, 70% da meta da Selic estabelecida em 5,0% ao ano corresponde a 3,50%, menos do que a inflação projetada pelo mercado para 12 meses, de 3,55%, segundo o último Boletim Focus do Banco Central.

Outras aplicações de renda fixa conservadora que podem atuar como substitutas da poupança, por outro lado, ainda conseguem bater a inflação - desde, é claro, que seus custos sejam baixos e, no caso daquelas que pagam um percentual do CDI, que esse percentual seja generoso.

Leia Também

Bu!

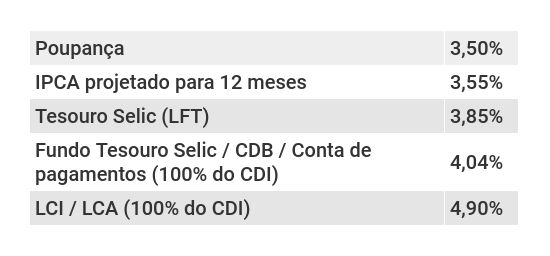

Na tabela a seguir, eu apresento o retorno desses investimentos em um prazo de 12 meses (252 dias úteis e 365 dias corridos), quando a alíquota de imposto de renda, no caso daqueles que são tributados, é de 17,5%.

Na simulação, eu supus uma Selic constante de 5,0% ao ano e um CDI constante de 4,9% (já que o CDI costuma ficar um pouco abaixo da Selic).

Receita do feitiço

Para montar a tabela, eu considerei os investimentos mais baratos de cada categoria.

No caso do Tesouro Selic (LFT), título público com remuneração atrelada à taxa básica de juros e comprado via Tesouro Direto, levei em conta o retorno de um título adquirido por meio de uma corretora que não cobra taxa. Portanto, há apenas a cobrança da taxa de custódia obrigatória de 0,25% ao ano, paga à B3.

Eu fiz a simulação na calculadora do próprio Tesouro Direto, considerando que o título seria vendido de volta ao Tesouro quando completasse um ano - portanto, antes do vencimento.

Lembrando que, na venda antecipada, existe uma diferença entre as taxas de compra e venda (spread), que impacta negativamente o retorno do papel.

No caso dos investimentos tributados, considerei aplicações isentas de taxas e que consigam render, antes de descontados os impostos, cerca de 100% do CDI, com liquidez diária.

É o caso dos fundos Tesouro Selic das plataformas Pi, BTG Pactual Digital, Órama e Rico, que só investem nesses títulos públicos; dos CDB que pagam 100% do CDI, geralmente oferecidos por bancos médios; e das contas de pagamento tipo NuConta e PicPay, que também investem os recursos dos clientes em títulos públicos.

Finalmente, considerei uma LCI ou LCA - títulos isentos de IR - que remunerasse 100% do CDI. Elas são raras, mas de vez em quando aparece uma dessas por aí.

Esses investimentos ultrabaratos e que pagam um percentual do CDI relativamente alto ainda conseguem vencer da inflação com alguma folga.

No caso de CDB que paguem acima de 100% do CDI então nem se fala, mas eles normalmente não têm liquidez diária, devendo ser levados até o vencimento.

Mas repare que, se a corretora cobrar taxa para o Tesouro Direto, se o fundo de renda fixa cobrar taxa de administração (como é o caso da maioria dos fundos) ou se o CDB ou LCI pagar um percentual baixo do CDI, o investimento pode facilmente perder da inflação.

A situação piora se considerarmos aplicações de prazos mais curtos em investimentos tributados, pois nesses casos a alíquota de imposto de renda é maior.

Ô, bruxinha bonitinha da vassoura de capim

Como eu sou uma bruxa boa, fiz aqui umas continhas para você saber a taxa de administração máxima que pode aceitar num fundo de renda fixa conservadora, bem como o percentual mínimo do CDI que um título deve pagar para que o seu investimento não tenha retorno real negativo.

LCI e LCA: mínimo de 90% do CDI (mas o melhor é deixar para lá…)

Vamos começar então pelo mais fácil: as LCI e LCA, que não sofrem cobrança de taxas nem impostos. Convenhamos que um título desses que pague 100% do CDI é raridade.

A partir de um retorno de 73% do CDI, esses papéis já repõem a inflação nas circunstâncias atuais, mas não ganham muito acima do IPCA projetado nem da poupança.

E tendo em vista que a Selic deve cair ainda mais, eu não aceitaria uma taxa inferior a 90% do CDI, se fosse começar a investir hoje (mas a verdade é que eu não compraria uma LCI hoje, pelo menos não uma que rendesse menos de 100% do CDI, então…).

CDB: abaixo de 95% do CDI nem pensar

No caso dos CDB, que sofrem cobrança de imposto de renda, o limite é ainda mais estreito. Considerando a maior alíquota de IR (22,5% para prazos inferiores a 180 dias), menos de 95% do CDI já faz o CDB perder da inflação, pelo menos nos prazos mais curtos.

Fundo DI: taxa máxima de 0,2% ao ano

E os fundos de renda fixa conservadores, como os fundos DI? Qual a taxa de administração máxima para não ter retorno real negativo? Bem, considerando um fundo que consiga render coisa de 99% ou 100% do CDI, a taxa máxima (com a Selic atual, que fique claro) é de - pasme - somente 0,2% ao ano.

Gostosuras ou travessuras?

Eu sei o que você está pensando: para a maioria dos brasileiros que poupa alguma coisa, a renda fixa já está perdendo da inflação, e não é de hoje. E, muitas vezes, a caderneta de poupança é até “menos pior”.

É que as LCI, LCA e CDB oferecidos pelos grandes bancos normalmente pagam percentuais baixos do CDI, e os fundos conservadores dessas instituições financeiras, por sua vez, costumam ser bem caros.

Um levantamento recente mostrou que, para os investidores que têm pouco dinheiro (que são os que geralmente investem pelos bancões), a taxa de administração média dos fundos de renda fixa é de quase 2,5% ao ano. Eles já estão perdendo da inflação (e até da poupança) faz tempo.

Mas tem fundo com taxa bem mais alta do que 2,5% ao ano. Um levantamento feito pelo jornal “O Estado de S. Paulo” recentemente mostrou que tem fundo de renda fixa por aí cobrando taxa de 5,0% ao ano, exatamente o valor da Selic atual.

Isso significa que ou esses fundos terão que baixar a taxa de administração, ou eles vão começar a ter retorno NOMINAL negativo. Isso mesmo: perder dinheiro de verdade, não só perder da inflação.

É que a taxa de administração de um fundo é cobrada sobre o patrimônio e provisionada diariamente, incidindo tanto sobre o valor do principal quanto da rentabilidade. Então, se ela for igual à taxa Selic, o fundo já dá retorno negativo. Que fase, hein?

Na última redução da Selic, para 5,5%, usuários do Twitter levantaram essa questão por conta de um fundo que cobrava taxa de 5,5% ao ano. Após a polêmica, o fundo reduziu a taxa para 2,7% ao ano - ainda muito alta, diga-se de passagem.

Fantasma do passado

Sobre taxa para operar no Tesouro Direto, meu conselho é: fuja! Hoje em dia, todas as principais corretoras do mercado, incluindo as dos grandes bancos, já isentam os investidores dessa taxa.

Mas já adianto que isso não impede que o Tesouro Selic perca da inflação e até da caderneta de poupança se vendido antes de completados seis meses de investimento.

É que a rentabilidade do Tesouro Selic, como eu já falei antes, é penalizada pelo spread entre as taxas de compra e venda quando o título é vendido antes do vencimento. Junta-se a isso a alíquota de IR de 22,5%, que sacrifica ainda mais a rentabilidade. À medida que o tempo passa e as alíquotas de IR diminui, no entanto, o Tesouro Selic vai recobrando vantagem sobre a poupança e a inflação.

Eu falei sobre essa questão de o Tesouro Selic render menos que a poupança em algumas circunstâncias nesta outra matéria, depois da qual o Tesouro Nacional reduziu o spread do título, melhorando um pouco a sua situação.

7 investimentos para proteger o seu dinheiro contra a escalada da inflação

A perspectiva de uma inflação elevada mais persistente traz os investimentos atrelados a índices de preços de volta ao radar; veja onde investir para não deixar seu patrimônio ser corroído

Nubank lança fundo para reserva de emergência que busca retorno entre 100% e 105% do CDI – mas tem uma pimentinha

Nu Reserva Imediata é o primeiro fundo de renda fixa da família Nu Reserva; embora seja de baixo risco, ele tem opção de investir em títulos privados

Mesmo com bolsa em queda, fundos de ações fecham 2021 com captação positiva; veja os fundos que se saíram melhor em retorno e captação no ano

Fundos de renda fixa foram os campeões de captação e rentabilidade, com migração de recursos da renda variável e alta dos juros

Onde investir em 2022: os melhores investimentos de renda fixa, que tem tudo para ser ‘a estrela do ano’

Agora que a renda fixa “ressuscitou”, há oportunidades em todos os segmentos dessa classe de ativos, para todos os perfis de investidor

13º salário de 2021 cai na conta até amanhã! Veja onde investir se você tem perfil conservador

Consultamos especialistas e o veredito é unânime: no cenário atual o que não faltam são oportunidades, mesmo para os investidores menos inclinados ao risco

Quer ganhar quase 6% ao ano mais inflação todo mês sem IR? Este fundo de renda fixa agora oferece isso para qualquer investidor

A partir desta semana, o Kinea Infra (KDIF11) deixou de ser restrito a investidores qualificados e abriu para todos os investidores. E sua rentabilidade está bem atraente.

Ela voltou com tudo! A hora e a vez da renda fixa: Tesouro, CDB e tudo mais que você precisa saber para passar com mais tranquilidade pela turbulência

O terremoto político, econômico e fiscal que se abate sobre o Brasil abriu uma fenda por meio da qual a renda fixa voltou a proporcionar retornos interessantes depois de anos perdendo espaço para a renda variável

Como a inveja pode prejudicar seus investimentos – e o que você pode fazer para que ela não cause estragos na sua carteira

Segundo Howard Marks, os investidores que realmente se sobressaem e constroem fortunas no longo prazo não são os que ganham do benchmark nos mercados de alta, mas aqueles que ficam um pouco para trás na alta por não assumirem riscos desnecessários

O dragão da inflação quer incinerar seus rendimentos? Saiba quais investimentos estão mais blindados contra a alta dos preços

Da renda fixa à variável, passando pelos fundos imobiliários, veja o que vale a pena ter na carteira para se prevenir – e tirar proveito – da inflação

Reserva de emergência e aplicações de curto prazo: CDB 100% do CDI pode ser melhor que Tesouro Selic?

Com a Selic mais alta, vale a pena voltar a discutir qual a opção ideal para a reserva de emergência; e, nesse sentido, os CDBs que pagam 100% do CDI com liquidez diária podem sim ser uma boa pedida

Fundo de renda fixa libera acesso a investidores em geral e passa a pagar dividendos isentos de IR todo mês

Com retorno corrigido pela inflação e superior ao dos títulos públicos, fundo de debêntures incentivadas Kinea Infra (KDIF11) não será mais restrito a investidores qualificados e passará a distribuir dividendos mensais

Onde investir no 2º semestre: renda fixa fica mais atrativa e ainda protege da inflação

Com o novo ciclo de alta da Selic, mas inflação ainda pressionada, investidor encontra oportunidades em investimentos pós-fixados e atrelados a índices de preços; veja quais são os melhores investimentos de renda fixa para o segundo semestre

Ainda tímido, investimento no exterior ganha espaço nas carteiras dos fundos no 1º tri

Alta do dólar levou investimentos no exterior a crescerem 45% nas carteiras dos fundos até fevereiro; multimercados investimento no exterior tiveram, no trimestre, melhor retorno dos últimos dois anos

Como declarar fundos de investimento no imposto de renda

O saldo e os rendimentos de fundos devem ser informados na declaração de IR. Saiba como declará-los.

Fundos de pensão ultrapassam U$ 1 trilhão em patrimônio, diz Abrapp

De acordo com o levantamento, o volume somou R$ 1,018 trilhão em novembro, o que representa 13,7% do PIB brasileiro

Brasileiro arriscou e diversificou mais os investimentos em 2020

Poupança seguiu soberana no ano passado, mas ganhou impulso por causa do auxílio emergencial, segundo dados da Anbima

Onde investir o décimo terceiro salário? Confira dicas para quem é conservador, moderado e arrojado

O Seu Dinheiro ouviu especialistas do mercado e trouxe dicas do que você pode fazer para diversificar a sua carteira de acordo com o seu perfil como investidor

Renda fixa em dólar? Saiba como comprar sem precisar sair da sua corretora

Com a baixa histórica da Selic, investir em renda fixa no exterior nunca foi tão atrativo, e eu te mostro como você pode fazer isso de forma simples

Após abalo na crise, debêntures voltam a render acima do CDI; vale a pena investir?

Após queda de 8% em março com temor de calote de empresas na crise, índice de debêntures voltou ao positivo e rende 2,1% no acumulado do ano, contra 2% do CDI

Fundos de renda fixa têm menor participação na indústria desde 2016, diz Anbima

Diante de uma indústria com um patrimônio líquido de R$ 5,5 bilhões, os fundos de renda fixa encerraram junho com uma participação de 38,2% do total, ante uma fatia de 42,4% no mesmo intervalo do ano passado

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP