O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

As empresas de perfil campeão estão prontas para surfar a retomada econômica – mesmo que ela demore mais um pouco para chegar. Confira a seleção dos analistas

Em um mundo sem coronavírus, neste momento estaríamos assistindo à última semana das Olimpíadas de Tóquio. Além da competição em si, sempre achei fascinantes as histórias que o esporte nos permite descobrir e vivenciar.

Confesso que no tênis (minha modalidade favorita) as minhas histórias preferidas normalmente têm a ver com redenção. Quando aqueles atletas que pareciam campeões imbatíveis dão alguns tropeços, mas encontram o caminho de volta à glória.

Falo isso porque a ação favorita das corretoras para o mês de agosto me lembra um pouco os últimos anos de Rafael Nadal — um tenista que confesso não ser o meu favorito, mas por quem passei a ter grande admiração.

Depois de anos sendo imbatível, lesões pareciam ter jogado o espanhol para escanteio. Se você me perguntasse lá em 2015 ou 2016 se eu acreditava que Nadal voltaria ao topo, eu certamente diria que não. E erraria feio.

Fora das quadras, uma famosa varejista tem uma trajetória semelhante. E, depois de enfrentar um período complicado, volta a fazer os olhos dos investidores brilharem e dá show na bolsa.

Até pouco tempo atrás — e realmente não é preciso ir muito longe — boa parte do mercado virava o nariz para a Via Varejo. Para piorar, a crise pegou a dona das Casas Bahia e do Ponto Frio no meio de um processo de reestruturação.

Leia Também

As ações da empresa sofreram nas primeiras semanas da crise, mas depois de divulgar ótimos números das vendas online em meio à pandemia, a varejista voltou a ganhar a confiança dos investidores.

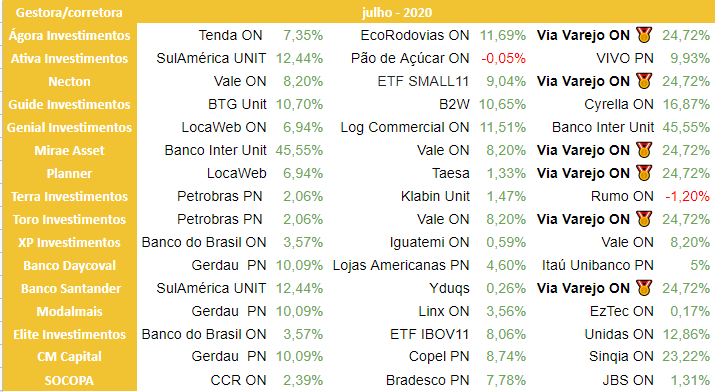

Só no mês passado, quando a foi a ação favorita das corretoras que ouvimos, os papéis da companhia tiveram uma valorização de quase 25%. Agora, ela volta para ocupar mais uma vez o topo do pódio.

Neste mês, procurei 13 das principais corretoras para trazer o nome das principais apostas para o mês de agosto. Para ser uma empresa de perfil campeão, o mercado busca companhias que estão mais bem preparadas para surfar a onda da retomada da economia, que deve se intensificar nos próximos meses.

Repetindo a posição do mês passado, a Via Varejo foi a campeã de indicações, aparecendo quatro vezes na lista. Em seguida, temos um empate triplo entre Vale, B3 e Bradesco, cada uma anotando três indicações.

Confira a tabela completa com as principais escolhas das corretoras para o mês de agosto.

Entendendo a Ação do Mês: todos os meses o Seu Dinheiro Premium consulta as principais corretoras do país para descobrir quais são as principais apostas para o período. Dentro das carteiras recomendadas, normalmente com até 10 ações, os analistas indicam as suas três prediletas. Com o ranking nas mãos, selecionamos as que contaram com pelo menos duas indicações.

Depois de ser a campeã de indicações no mês passado, a Via Varejo (VVAR3) conquistou o "bicampeonato" das Ações do Mês. A companhia foi indicada por quatro corretoras: Ágora Investimentos, Guide Investimentos, Planner Corretora e Mirae Asset.

Essa confiança recém-adquirida do mercado reflete o processo de reestruturação que a empresa vem tocando desde o ano passado. A Ágora destaca que o primeiro trimestre foi um bom termômetro e mostra que a companhia está no caminho certo. O processo de digitalização da empresa tem se mostrado um grande trunfo em tempos de coronavírus.

A vida da Via Varejo é um pouco correr atrás do prejuízo, já que nos últimos anos a companhia viu concorrentes como o Magazine Luiza ganharem força e espaço no mercado. Mais estruturada e com e um e-commerce à todo vapor, os analistas esperam que o menor risco, ganhos de participação no mercado e uma maior lucratividade se reflitam no valor do papel.

A expectativa agora é pelos resultados do segundo trimestre, que serão divulgados na próxima quarta-feira. A visão é que a empresa deve ser uma das vitoriosas do pós-crise.

Segundo Mario Roberto Mariante, analista-chefe da Planner, as notícias recentes de que o resultado das vendas no 2º trimestre sinalizam um forte desempenho foram determinantes para manter a companhia na carteira.

“Quatro meses se passaram e a empresa está em uma forma muito mais forte do que muitos investidores esperavam, com o canal de comércio eletrônico crescendo e as lojas gerando receita por meio de vendas remotas” — Ágora Investimentos

Recentemente, a companhia reforçou o caixa com uma oferta de ações que movimentou R$ 4,45 bilhões, além de captar R$ 1,5 bilhão em debêntures. Para Mariante, isso significa que a empresa está pronta para surfar o melhor momento da retomada econômica e mesmo que isso não ocorra da forma esperada, a "Via Varejo está bem estruturada para continuar explorando de forma eficiente os canais online e e-commerce".

A Vale (VALE3) é outra empresa que voltou a cair nas graças do mercado após um período conturbado. Neste mês, a mineradora foi indicada por três instituições: Ativa Investimentos, Guide Investimentos e Toro Investimentos.

Se você nos acompanha todos os meses, deve se lembrar que os sinais de recuperação econômica para a economia chinesa chegaram muito antes do que no resto do mundo. Isso porque o país foi o primeiro a controlar a pandemia e tem investido em pacotes de estímulos. Um dos setores mais beneficiados é justamente o setor de infraestrutura, o que aumenta a demanda pelos produtos da Vale.

O preço do minério de ferro também segue beneficiando a companhia. Nos últimos meses a commodity tem se mantido em um patamar elevado, acima dos US$ 100 por tonelada. Os indicadores que medem os níveis de atividade da indústria chinesa servem de motor para a alta minério, já que indicam um aquecimento intenso da economia.

No balanço do segundo trimestre, período mais crítico da crise do coronavírus, a Vale registrou lucro líquido de US$ 995 milhões no período, revertendo o prejuízo de US$ 133 milhões do segundo trimestre de 2019. Junto com o resultado, a mineradora informou que voltará a distribuir dividendos, uma notícia que mexe diretamente com o bolso do acionista.

Para Ilan Albertman, da Ativa Investimentos, agora é a hora da mineradora correr atrás do seu guidance [projeção] para 2020. “Sem os problemas logísticos do primeiro trimestre e com mercado externo mais fortalecido neste trimestre, acreditamos que a companhia terá menos assimetrias para colocar seu portfólio global.”

O câmbio é outro fator que pode mexer com a Vale no próximo mês. Com a Selic em 2% ao ano, a Toro Investimentos acredita que a moeda americana deve retomar o movimento de alta, após a queda observada em julho, o que tende a beneficiar a mineradora. Henrique Esteter, analista da Guide, ressalta ainda o foco da gestão no controle de custos, além da contínua redução de capex e endividamento.

A retomada do mercado de ações beneficia diretamente a B3 (B3SA3), gestora da bolsa de valores brasileira. A companhia foi indicada pela Guide Investimentos, Elite Investimentos e Mirae Asset.

A B3 deve se beneficiar de um cenário de taxas de juros mais baixas, momento em que os investidores buscam maiores oportunidades dentro da renda variável. Por isso, Henrique Esteter, da Guide, acredita que a empresa deve entregar um resultado com volume mais forte, principalmente no segmento de ações (Bovespa) e futuros (BM&F).

Superado o pior da crise do coronavírus, o noticiário em torno de novas ofertas primárias e secundárias de ações volta a se aquecer, o que tende a beneficiar a companhia. Segundo a Elite Investimentos, 10 empresas retomaram os seus planos de IPO, e aproximadamente 40 outras estudam ofertas para os próximos meses.

Esteter também destaca a grande diversificação de receita que a B3 possui, com serviços de trading, clearing, liquidação, custódia e registro, e forte posição em derivativos, ações, câmbio, renda fixa e produtos de balcão. “No longo prazo, acreditamos que a B3 continuará diversificando sua atuação no mercado brasileiro, por meio de novos produtos e serviços.”

No lado dos riscos, a Guide vê como pequena a possibilidade de que a B3 ganhe um concorrente, já que o mercado brasileiro não possui a capacidade necessária para suportar um novo player.

Desde o início da crise do coronavírus, os balanços dos bancos vêm sofrendo com despesas de provisões para perdas no crédito, que afetam diretamente o lucro. Mesmo assim, o Bradesco (BBDC4) desponta como favorito nas indicações de três instituições: Toro Investimentos, Banco Santander e Terra Investimentos.

Os analistas classificam o Bradesco como um banco preparado para se beneficiar amplamente da recuperação da economia local. Mesmo diante da crise, a Toro classifica a performance do banco como boa, ressaltando que as operações de seguro - um dos diferenciais do bancão -, assim como o setor de previdência e capitalização, cresceram no último trimestre.

No segundo trimestre do ano, o Bradesco voltou a aumentar as provisões para lidar com a crise do coronavírus e viu o seu lucro cair mais de 40%, indo a R$ 3,873 bilhões. Embora na comparação do ano o banco tenha recuado mais de dois dígitos, houve uma melhora de 3,2% na comparação com os três primeiros meses do ano.

Os analistas da Toro destacam que a cautela adotada pelo banco na hora de realizar as provisões foi fundamental para enfrentar a fase mais crítica da pandemia e reduzir as despesas operacionais. As despesas com provisões contra as perdas no crédito somaram R$ 8,890 bilhões no segundo trimestre, um aumento de 155% com relação ao mesmo período do ano passado.

Em entrevista exclusiva ao Seu Dinheiro, o presidente do Bradesco, Octavio de Lazari Junior, disse que mira um retorno de 20% no pós-crise. Na sua carteira de recomendação para o mês de agosto, a Socopa destaca que, com o volume de crédito começando a exibir melhoras, o banco deve retornar a um patamar de 20% para o ROE no período de 12 a 18 meses.

No mês passado, Via Varejo, Vale e Gerdau figuravam no pódio. Com um bom desempenho no e-commerce e seguindo a agenda de inovação digital, a Via Varejo (VVAR3) teve uma alta expressiva de 24,72% no mês. A Vale (VALE3), nossa segunda colocada, seguiu mostrando resiliência frente à crise, o que a levou a acumular uma alta de 8,2%. Já a Gerdau (GGBR4) foi beneficiada pelos sinais de recuperação em ‘V’ que chegam da economia chinesa, e as ações saltaram 10% em julho.

Em um mês em que o Ibovespa acumulou uma alta de 8,27%, somente os papéis do Grupo Pão de Açúcar (PCAR3) e da Rumo (RAIL3) tiveram retorno negativo. Confira na tabela abaixo o desempenho de todas as empresas citadas pelos analistas:

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado