O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Pandemia aumentou desejo por imóveis maiores e com escritório; juro baixo estimula segmento.

Depois de alguns meses trancafiados, parece que estamos chegando perto do fim da quarentena. Neste período de confinamento para a maioria da população, é verdade que alguns ainda continuaram saindo de casa, trabalhando mais do que antes e em condições ainda mais arriscadas – aliás, muito obrigado aos bravos profissionais da saúde.

Mas para a turma que teve que ficar em casa, o saldo da quarentena foi bem distinto. Algumas famílias, apesar de mudanças na rotina, um estresse aqui, ou uma ansiedade extra ali, conseguiram encarar o confinamento numa boa.

Aqui em casa, por exemplo, como eu e a Paloma não temos filhos, conseguimos transformar o quartinho das tranqueiras em um projeto de "escritório" e ainda sobrou espaço para exercícios físicos e para as aulas online de ballet dela.

Infelizmente, o mesmo não aconteceu para uma grande parcela das famílias. Com os filhos dentro de casa em tempo integral e a falta de um cantinho para trabalhar ou mesmo relaxar, a quarentena para elas se resumiu a uma frase: "precisamos de um lugar mais espaçoso para morar, urgente!"

Não à toa, a procura por empreendimentos de metragem maior aumentou bastante nas últimas semanas, ao contrário da tendência que estávamos acompanhando nos últimos anos.

Vários portais de busca de imóveis já relataram, inclusive, um expressivo crescimento no interesse por casas com quintais e apartamentos com mais de dois quartos e varanda na comparação com o período pré-pandemia.

Leia Também

Como se essa "necessidade" por apartamentos maiores criada pela pandemia não fosse boa o bastante para as construtoras, outros fatores inéditos têm ajudado bastante o setor.

Você já deve ter visto que hoje desfrutamos da menor taxa Selic da história: 2,25% ao ano.

Além de atrapalhar bastante os planos dos rentistas que adoravam ver o dinheiro aplicado a taxas de dois dígitos sem risco algum, isso tem levado vários deles a se perguntar: onde é que eu vou colocar o meu dinheiro agora?

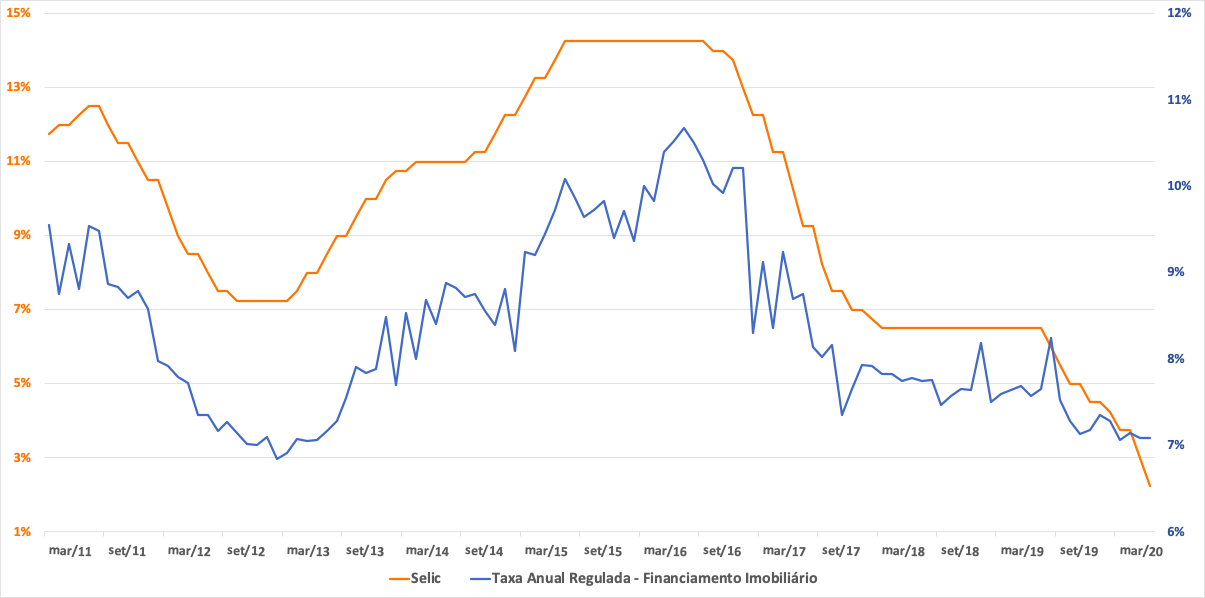

Fonte: Banco Central do Brasil. Elaboração: Empiricus

Para muita gente, a resposta está sendo justamente a compra de imóveis, que – também por causa da queda da Selic – tem visto a taxa de financiamento despencar nos últimos meses.

Apesar de parecer, eu não estou querendo te empurrar um apartamento. Fique tranquilo! Eu não sou corretor e este também não é um site de imóveis.

Mas se você chegou até aqui porque gosta de dicas de investimento, esse tema tem tudo a ver com a bolsa.

Com a procura por imóveis em alta mesmo na quarentena – seja por causa da falta de espaço, pelo rendimento pífio da poupança, pelas taxas de financiamento baixas ou pela combinação de todos esses fatores – o bom momento vivido pelas construtoras e incorporadoras nos últimos trimestres deve se manter mesmo com a economia ainda capenga.

Na Empiricus, temos preferido as companhias do segmento de média e alta renda de um modo geral, cujos clientes são justamente aqueles que estavam com uma grana parada (rendendo quase nada) e que podem arcar com um upgrade neste momento. Uma dessas companhias, inclusive, é figurinha carimbada na série as Melhores Ações da Bolsa.

Mas é óbvio que, quando se trata de imóveis, existem muito mais possibilidades do que apenas investir em ações de incorporadoras.

O Rodolfo Amstalden, sócio-fundador da Empiricus, elaborou um curso para ensinar como ganhar dinheiro justamente com essa categoria de ativos, sem precisar ser um expert em análise de ações.

Para os que gostam de investir em imóveis físicos, além de mostrar as tendências de mercado e os riscos a evitar, ele também apresenta técnicas bastante simples capazes de agregar muito valor aos seus empreendimentos.

Ah, mas você ainda não tem o montante ou o tempo necessário para investir em imóveis físicos?

Sem problemas, porque o Rodolfo também ensina como investir de maneira inteligente em fundos imobiliários, que na minha opinião representam a maneira mais fácil e barata para você investir no setor e ainda receber bons rendimentos mensais por isso.

Deixo aqui o convite, caso tenha interesse em conhecer o curso.

Um grande abraço e até a próxima!

Depois de quase cinco anos de seca de IPOs, 2026 pode ver esse cenário mudar, e algumas empresas já entraram com pedidos de abertura de capital

Esta é a segunda vez que me pergunto isso, mas agora é a Inteligência Artificial que me faz questionar de novo

São três meses exatos desde que Lando Norris confirmou-se campeão e garantiu à McLaren sua primeira temporada em 17 anos. Agora, a Fórmula 1 está de volta, com novas regras, mudanças no calendário e novidades no grid. Em 2026, a F1 terá carros menores e mais leves, novos modos de ultrapassagem e de impulso, além de novas formas de recarregar as […]

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial