O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Devemos parar, respirar fundo e observar o panorama de risco, antes de refletir sobre uma suposta alocação ideal. Sobre os risco, eu poderia enumerá-los; veja neste texto

“Grande é a verdade, mas ainda maior, do ponto de vista prático, é o silêncio em torno da verdade.”

“Não se pode ter uma civilização duradoura sem uma boa quantidade de vícios amáveis.”

— Trechos retirados da obra "Admirável Mundo Novo", de Aldous Huxley

Estamos iniciando mais um semestre no ano de 2020, o qual aguardamos ansiosamente reservar surpresas melhores que a primeira metade do ano (ou ao menos não tão ruins). Tenho trazido com certa frequência para este espaço diversas provocações no sentido das inúmeras instabilidades passíveis de serem verificadas nos mercados atuais. Como tenho dito, na contemporaneidade, definiremos possivelmente diversos paradigmas que poderão nos nortear nas próximas décadas, positiva ou negativamente.

Isso acontece nas mais variadas esferas, da monetária para a fiscal, do comportamental para o social, da economia real para os ativos financeiros; enfim, muita coisa pode mudar muito mais rápido do que conseguimos pressupor a priori. Aliás, o processo de transformação já começou.

Hoje, vivemos em um mundo cada vez mais incerto, complexo, dinâmico e instável, infelizmente. Huxley tentou nos mostrar, já na década de 30, que civilizações duradouras costumam vir acompanhadas de uma respectiva boa quantidade de vícios amáveis. Inegavelmente, somos reféns de nosso próprios vícios cada vez mais. Entendam isso como consolo, ou então, que as coisas podem piorar ainda mais. Curiosamente, o tal mundo "mais incerto, complexo, dinâmico e instável" poderia ser entendido, sob uma perspectiva de Huxley, como não só algo necessário, mas positivo também. Se quisermos sobreviver, talvez tenhamos que caminhar cada vez mais nessa direção.

Leia Também

Quando transpomos o fenômeno de acumulação de vícios para um mercado já muito rápido e ansioso por natureza, geramos incontáveis distorções. É o que podemos verificar ao nos atermos aos novos horizontes para os mercados financeiros globais. Depois de um choque tremendo em março deste ano, tentamos gradualmente nos recuperar, procurando forçosamente estabilizar os patamares de preço e nossas referências indicativas.

Sem sucesso.

Por mais que tenhamos contido o estresse em demasia anteriormente testemunhado, perdemos muito do senso de realidade, que, vale dizer, já estava bastante deformado antes mesmo de toda essa confusão sanitária.

Friamente, com o acima exposto na cabeça, devemos parar, respirar fundo e observar o panorama de risco, antes de refletir sobre uma suposta alocação ideal. Sobre os risco, eu poderia enumerá-los da seguinte forma:

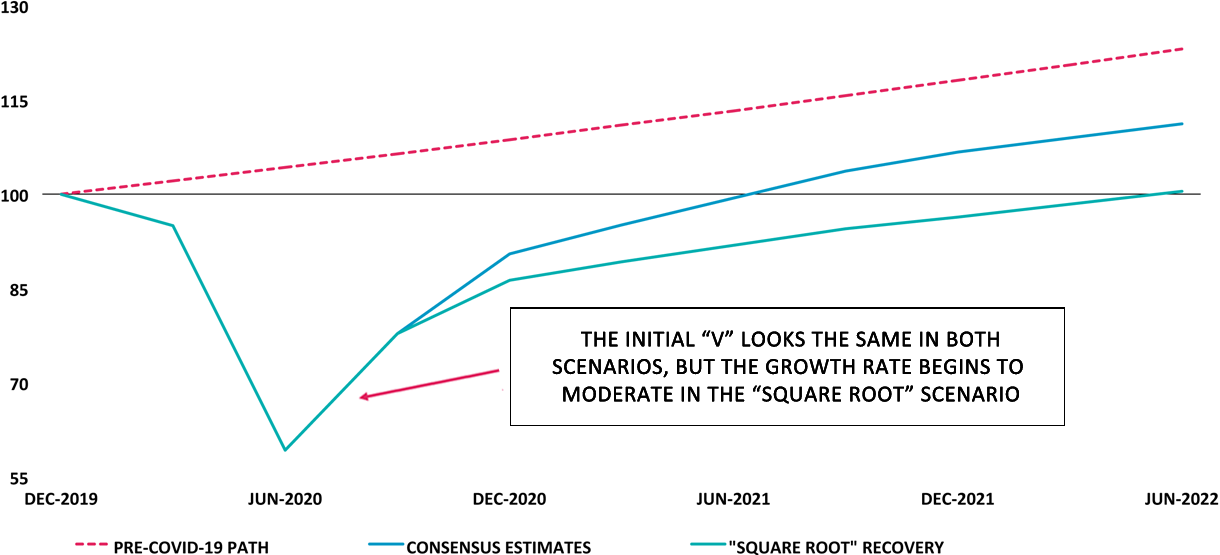

I) possibilidade de uma segunda onda do coronavírus: por mais que, como já tratamos aqui, muito dificilmente tenhamos uma reação tão bruta sobre o mercado como foi na primeira onda, ainda é um risco a se ter no radar. Não tem mais um peso tão grande, evidentemente, pois os processos já estão vigentes, as estruturas de combate ao vírus ainda estão montadas e existe a natural precificação do fenômeno pelos agentes; ainda assim, vale se considerar na matriz de probabilidades associadas, uma vez que retomadas das quarentenas ao redor do mundo podem prejudicar a recuperação da economia. Existe uma história correndo solta no mercado que poderíamos iniciar a precificar uma suposta recuperação em "raiz quadrada" (imagem abaixo) - sim, o pessoal é bem criativo. Caso isso acontecesse, a revisão das estimativas de consenso hoje marginalmente para baixo poderiam ter reflexos mais agressivos devido à sensibilidade vigente do mercado (vide ponto II).

Fonte: BlackStone

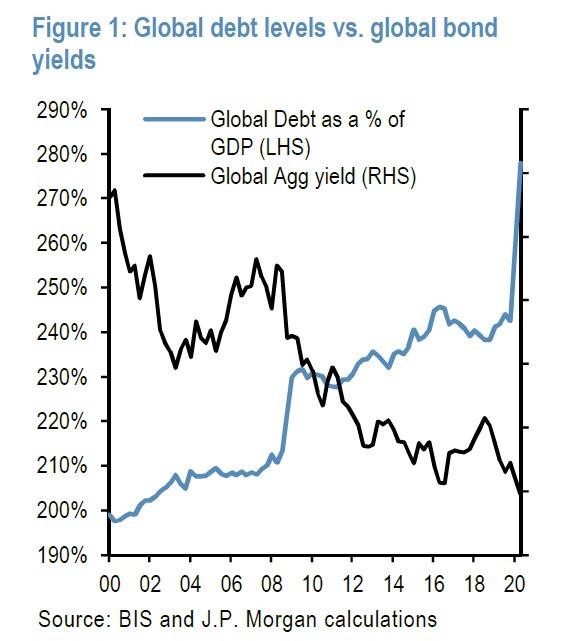

II) Teoria Monetária Moderna: vivemos hoje sobre um grande experimento global de expansão quase que ilimitada de liquidez. Os balanços das autoridades monetárias se incham cada vez mais e a compra de ativos se torna generalizada. Considero este talvez um dos piores vícios impostos ao mercado na atualidade. Como um economista de viés liberal clássico, em partes pautado pelos pressupostos da chamada ortodoxia econômica, tenho sérios questionamentos sobre a viabilidade de expansão monetária indefinida em horizontes dilatados de tempo. Na minha opinião, estamos apenas socializando os problemas de hoje para com as gerações futuras ao passo que tornamos os mercados inexplicavelmente sensíveis e desvirtuados; afinal, o quanto os balanços inchados dos BCs, os subsequentes déficits públicos e o resgate de empresas quebradas prejudicam a curva de produtividade de longo prazo de uma economia?

III) Risco fiscal e político institucional brasileiro: já tratei bastante deste tema por aqui, o que me permite ser mais telegráfico em minha abordagem. O Brasil passa por um momento muito ruim em termos econômicos (do ponto de vista fiscal). Se por um lado caminhamos bem desde 2016 com o governo Temer no sentido de uma sanidade fiscal mais aprimorada, ainda que aquém do necessário, a crise sanitária global destruiu boa parte do progresso conquistado até aqui. Como se não bastante, a chuva de problemas desgastou demasiadamente um governo que já possui uma deficiência crônica na própria articulação política. Perdemos boa parte da continuidade das reformas físicas e de produtividade, ao menos em um primeiro momento, sem grandes expectativas de vê-las sendo retomadas com a mesma pujança.

IV) Eleições americanas pressionam: há quem diga que existe um certo risco democrata no ar. Eu até acredito que Biden tenha chances e que, caso ganhe a corrida pela Casa Branca, até possa atuar no sentido de uma agenda de elevação de impostos, prejudicando os lucros e as margens. Mas, no meu entendimento, Biden é uma excelente solução democrata. Político raiz considerado partidário do diálogo e posicionado no centro do centro, um verdadeiro moderado. Portanto, se é que Biden é ruim, dos males o menor. Digo isso porque, por mais que uma vitória de Biden machuque um pouco as estimativas de lucros, ela ajuda no quinto e último risco que pretendo apresentar.

V) A década perdida pela falta de globalização: Ray Dalio, o maior gestor do mundo, tem falado em uma possível década perdida para as ações por conta da piora na globalização. Uma melhora na relação entre EUA e China poderia ser um bom sinal. O protecionismo de Trump acarreta rearranjo grotesco das cadeias de suprimento globais, tendo por consequência um retrocesso da globalização, com perdas marginais. Se por um lado Biden pode ser visto como parcialmente negativo para as empresas em termos de tributos, por outro acaba fortalecendo essa visão diplomática dos EUA para com o mundo. Além disso, toda a dinâmica de instabilidade de Trump gera volatilidade. Volatilidade tem preço e, se Biden pesa dos mercados, o Trump também faz.

Resgatando um pouco do risco dois, o JP Morgan tem argumentado que o mundo está afogado em muita dívida para que os mercados de ações voltem a cair. É verdade. A quantidade de liquidez força os agentes a comprar tudo naquela combinação também já tratada neste espaço entre a TINA e o FOMO.

Definitivamente, não temos barganhas aqui. Os lucros caíram e os preços subiram, resultando em valuations esticados nas mais diversas óticas. Ainda assim, respeitando uma proporção adequada, ainda acredito que caiba um pouco de risco nas carteira via ações. Eu combinaria uma agenda cíclica doméstica com posições no exterior. Caixa, juro real longo, Bolsa brasileira e Bolsa estrangeira, pesando em nova economia e tecnologia. Para contrabalancear, ainda cabe ouro nas carteira, de modo a proteger as exposições - em um mundo de muita liquidez, você precisa ter ouro.

Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

Se você tem curiosidade para saber quais são as melhores oportunidades considerando todos os risco que expus, o convido para ler a série mais vendida da Empiricus, a Palavra do Estrategista. Nela, Felipe Miranda, uma das pessoas mais influente do mercado financeiro brasileiro, comenta sobre suas principais e mais interessantes ideias para os mais diferentes perfis e patrimônios, tudo considerando a complicada conjuntura atual. Quem acompanha tem tido acesso a ideia de proteção e de multiplicação desde muito antes da crise. Convido a todos para conferir.

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?