O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Sua carteira deve ter um pouco de tudo, mas nas proporções corretas. Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco

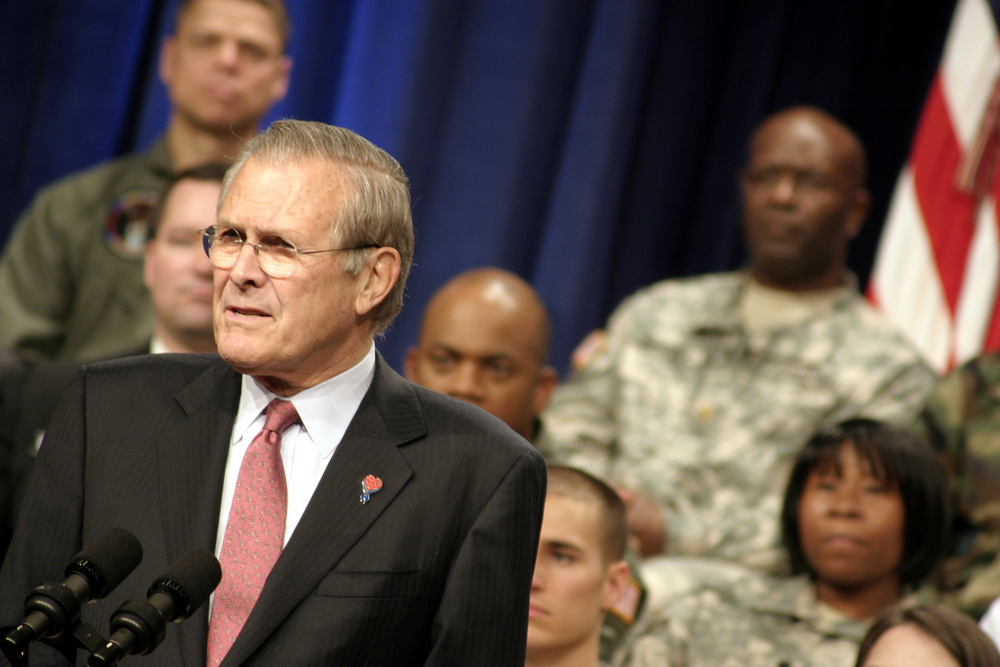

Em fevereiro de 2012, o então Secretário de Defesa dos Estados Unidos, Donald Rumsfeld, enquanto concedia uma coletiva de imprensa, proferiu algumas palavras que, à época, acabaram soando confusas e engraçadas, mas que, na verdade, carregavam grande sabedoria.

Na ocasião, Rumsfeld declarou: “[…] because as we know, there are known knowns; there are things we know we know. We also know there are known unknowns; that is to say we know there are some things we do not know. But there are also unknown unknowns—the ones we don't know we don't know […]”.

Basicamente, traduzindo e resumindo o racional, o secretário elenca três tipos de conhecimento: i) os que sabemos que sabemos; ii) os que sabemos que não sabemos; e iii) os que não sabemos que não sabemos.

Por mais que soe um pouco bizarro, eu mesmo já tive a oportunidade de trazer o terceiro tipo de conhecimento apresentado para esta coluna algumas vezes no passado, fato que já reflete minha admiração pela ideia.

Fui recordado do exemplo pela carta aos cotistas da Squadra, divulgada no último final de semana. Segundo a gestora, ao se referir aos impactos da pandemia em suas diferentes facetas e derivadas de primeira, segunda e terceira ordem, a equipe foi obrigada a revisar sua carteira inteira "dada a gravidade do choque e a probabilidade de surgimento de vários riscos desconhecidos (unknown unknowns')”.

De fato, a amplitude e a profundidade dos novos paradigmas criados pela pandemia alteram a rotina cotidiana e geram novos horizontes sobre temas políticos, econômicos e sociais. Os principais desdobramentos, contudo, só conseguirão ser devidamente observados em horizontes dilatados de tempo, trazendo alterações estruturais nos setores e nas empresas. Tais transformações podem ser vistas como tendo sido proporcionadas por um “unkown unkowns” – a pandemia em si.

Leia Também

A ideia aparece em Taleb também sob a tese dos “cisnes negros”, eventos de alto impacto e imprevisíveis a priori — por sinal, justamente pelo fato de serem imprevisíveis, tais acontecimentos acabam proporcionando grandes alterações nos preços dos ativos, em um movimento de grande nova precificação, como o sell off de fevereiro e março.

Em um ambiente tão incerto, diversificar seus investimentos torna-se imperativo — seguindo o racional não só de Taleb, mas de outros gigantes do mundo dos investimentos, como Ray Dalio, Howard Marks e até a própria carta da Squadra.

Não quero que o leitor aqui entenda a diversificação como algo abstrato e que todo mundo já conhece, até mesmo porque os dados mostram que a maior parte dos investidores, especialmente os mais novos, por mais que conheçam o conceito de diversificação, tendem a concentrar mais do que deveriam suas carteiras.

Aliás, isso é uma das grandes deficiências do investidor de varejo usual. Tendem a diversificar menos suas carteiras do que deveriam, muitas vezes até de maneira profundamente prejudicial. Isso se agrava diante dos famosos “unknown unknowns” ou “cisnes negros”.

Não defendo aqui uma diversificação vazia e infinita, como a teoria talebiana poderia propor por meio do Barbell Strategy, mas, sim, uma pensada e equilibrada. Além disso, não devemos limitar nossa diversificação ao portfólio de ações. A abordagem deve contemplar a carteira completa, de maneira holística. Isto é, pensar em diversificar entre classes de ativos também.

Devemos trabalhar sempre com distribuições de probabilidades, as quais, como a Squadra colocou em sua carta aos cotistas, “[…] embora continuem mais dispersas do que o habitual, não se encontram tão inclinadas para cenários apocalípticos como estiveram há alguns meses. Podem, inclusive, ser mais propensas para o lado positivo no curto e médio prazo, dados possíveis ‘overshoots’ de políticas estimativas."

Ou seja, devemos posicionar nosso portfólio diversificando-o entre classes e levando em consideração a distribuição de probabilidades associadas aos possíveis cenários futuros. No caso, podemos até ponderar uma carteira mais construtiva, ao menos marginalmente, quando comparada com a posição que estruturamos em março ou abril de 2020.

Há quem argumente que sim. Vale destacar que o movimento de subida dos preços foi acompanhado de uma expansão monetária sem precedentes. Vide abaixo a desenvoltura da Bolsa americana (vermelho) versus a evolução do balanço de ativos do Banco Central americano, o Fed (azul).

Paralelamente, a alta dos preços em função do afrouxamento quantitativo também é acompanhada de um achatamento ainda maior dos yields (retornos) em renda fixa; ou seja, a renda fixa, que já rendia pouco por questões estruturais (demografia e tecnologia), agora rende ainda menos por fatores conjunturais.

Note abaixo o Earnings Yield do S&P 500, um dos principais indicadores de ações nos EUA. O Earnings Yield é o inverso do múltiplo de preço sobre lucro e que costuma ser analisado por meio da subsequente subtração do juro da treasury de 10 anos.

Grosso modo, relativamente à renda fixa (ao risk-free global, mais precisamente), a Bolsa americana ainda não está impeditiva, mesmo que aparente estar cara por outros múltiplos.

Custo de oportunidade é o nome do jogo.

Considerando os ensinamentos de Marks, "o risco é a coisa mais importante”. O melhor gerenciador de risco é a diversificação. E, como diria Taleb, X não é f(X) — X é a realidade e f(X) é sua exposição à tal concretude.

Ter um pouco de Bolsa americana não nos impede de ter proteções clássicas (metais, como ouro e prata, e moedas fortes), um pouquinho de investimentos alternativos (criptomoedas e crédito de carbono), Bolsa brasileira e renda fixa (local e internacional), sem falar dos investimentos imobiliários no Brasil e no mundo (FIIs e REITs).

Sua carteira deve ter um pouco de tudo, mas nas proporções corretas.

Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco e a devida diversificação de carteira, com as respectivas proteções associadas.

Na Empiricus, a maior casa de análise independente para o varejo da América Latina, desenvolvemos diversos produtos que ajudam o investidor pessoa física a investir como os profissionais, levando em consideração tudo que falei acima. Parece difícil, mas não é.

Na série best-seller Palavra do Estrategista, Felipe Miranda, nosso estrategista-chefe e sócio fundador, fornece suas melhores ideias de investimento quinzenalmente. Com a assinatura, você conseguirá construir de maneira bastante robusta um portfólio completo e diversificado da maneira correta.

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior