Bitcoin renasce das cinzas

O bitcoin entrou em cena em 2009, bem quando o sistema bancário estava à beira do colapso. Uma grande vantagem das criptomoedas e das tecnologias blockchain é a confiança e a segurança fora do sistema bancário. À medida que as criptomoedas evoluem, o poder do sistema bancário perde o controle da liberdade financeira do mundo.

Em 2018, quando comecei a escrever meu livro mais recente, FAKE: Fake Money, Fake Teachers, Fake Assets, a maioria das pessoas ainda não entendia a importância da mensagem de Nixon em 1971.

Como meu pai rico me alertou, "o mundo está prestes a mudar". E mudou.

Ao tirar o dólar dos EUA do padrão ouro, o Presidente Nixon fez uma das maiores mudanças na história do mundo. Infelizmente, poucas pessoas compreendem — ainda hoje — o quanto essa mudança afeta todas as nossas vidas, em todo o mundo.

Isso inclui o que chamo de "dinheiro do povo", ou criptomoeda.

Ao longo da história, "dinheiro" tem significado muitas coisas diferentes. O dinheiro assumiu a forma de conchas, miçangas coloridas, penas, animais vivos e pedras grandes.

Nos últimos anos, o governo dos EUA criou dinheiro do nada por meio do que é conhecido como flexibilização quantitativa. Isso significa que ele reforçou o balanço do Fed comprando títulos do Tesouro dos EUA para manter as taxas de juros baixas, na esperança de estimular a economia por esses meios artificiais. É o equivalente a você ou qualquer outra pessoa imprimir dinheiro para pagar as dívidas pessoais com cartão de crédito. E funcionou... Por enquanto.

Leia Também

Flávio Day: veja dicas para proteger seu patrimônio com contratos de opções e escolhas de boas ações

De acordo com a Bloomberg: “De 2008 a 2015, o valor nominal das ações globais de ativos investíveis aumentou cerca de 40%, para mais de US$ 500 trilhões, a partir de US $ 350 trilhões. No entanto, os ativos reais por trás desses números mudaram pouco, refletindo, de fato, a natureza inflacionária de ativos da flexibilização quantitativa. Os efeitos da inflação de ativos são tão profundos quanto os da inflação ao consumidor, bem mais conhecida. ”

Os efeitos da flexibilização quantitativa foram impulsionar o balanço patrimonial daqueles que já eram ricos. Bem como manter os salários estagnados e criar uma bolha no mercado de ações.

Isso significa que, quando o mercado de ações entrar em colapso, e quando a inflação do consumidor surgir a partir do dinheiro da bolsa movendo-se para lugares diferentes, os poupadores serão os maiores perdedores.

Eles não terão lucrado com a bolha de ações e a inflação ao consumidor, que terão o potencial de serem hiperinflacionárias. Isso vai minar suas economias. Pior ainda, pode acontecer em um momento em que será impossível se recuperar para a aposentadoria.

Acompanhe a moeda

Como o dinheiro não é mais dinheiro, mas sim moeda, deve sempre fluir em algum lugar. Como uma corrente elétrica, a moeda financeira deve se mover ou morre. Poupar é basicamente deixar sua moeda morrer.

A razão pela qual vemos oscilações intensas em lugares como mercado de ações, moradia e até criptomoeda é porque o dinheiro está se movendo. Os ricos entendem isso e usam sua educação financeira para saber para onde o dinheiro está indo, cedo e constantemente.

Seguindo o velho ditado, eles compram na baixa e vendem na alta. Além disso, usam seus ganhos para comprar ativos que produzem fluxo de caixa e aumentam exponencialmente seu patrimônio.

Brincando com o fogo da criptomoeda

O bitcoin entrou em cena em 2009, bem quando o sistema bancário estava à beira do colapso. Uma grande vantagem das criptomoedas e das tecnologias blockchain é a confiança e a segurança fora do sistema bancário. À medida que as criptomoedas evoluem, o poder do sistema bancário perde o controle da liberdade financeira do mundo.

De acordo com o The Cointelegraph, 18% dos investidores em bitcoin estão usando dinheiro emprestado para comprar seus estoques, e 22% desses investidores não pagaram suas dívidas no cartão de crédito depois de fazer sua compra.

Com milhões de pessoas investindo em criptomoedas, isso significa que uma quantidade substancial de pessoas está contraindo dívidas com juros altos por um ativo extremamente volátil, subindo e descendo milhares de pontos percentuais em semanas e às vezes em dias.

Nos últimos seis meses, a volatilidade do bitcoin fez com que os investidores rebaixassem o bitcoin. Afinal, o preço do bitcoin — que chegou a US $ 20.000 no final de 2017 — chegou a 2019 valendo menos de US$ 4.000.

O bitcoin está voltando. A primeira criptomoeda do mundo está chegando a US $ 9.000 pela primeira vez desde novembro, informa a Bloomberg.

Até agora este ano, ganhou mais de 50%, um retorno indiscutivelmente sedutor. Um executivo de uma empresa de blockchain e consultoria e investimentos declarou ao serviço de notícias que cada vez mais investidores institucionais estão interessados em moedas digitais.

A Fidelity Investments planeja lançar operações com bitcoin para clientes institucionais dentro de algumas semanas, de acordo com outro relatório da Bloomberg.

Como o título do artigo do Cointelegraph afirma: “Não recomendado”. Basicamente, esses especuladores podem perder tudo e ainda devem dinheiro todos os meses com juros em seus cartões de crédito. Eu uso a palavra "especuladores" de propósito. Para ser claro, eles não são investidores. São jogadores, esperando ganhar dinheiro rapidamente. E é um jogo de alto risco.

Com toda a propaganda em torno do bitcoin recentemente, quero aproveitar esta oportunidade para lembrar aos leitores os fundamentos essenciais do investimento.

Quando um ativo parece estar em uma bolha, é essencial conhecer seus fundamentos

Com flutuações maciças de valor e ganhos de curto prazo na faixa de 1.000%,possibilidade de grandes ganhos pode se tornar algo potencialmente perigoso, se você não sabe o que está fazendo.

Fundamento nº 1 do Pai Rico: a diferença entre um ativo e um passivo

Quando eu era criança, meu pai rico, o pai de meu melhor amigo, me ensinou uma lição muito simples. Um ativo é qualquer coisa que coloca dinheiro em seu bolso e um passivo é qualquer coisa que tira dinheiro de seu bolso.

Em essência, a criptomoeda não é um ativo porque não coloca dinheiro em seu bolso. Na verdade, se você usa dívidas ou seu próprio dinheiro, ela tira dinheiro de seu bolso ao ser comprada.

Por estar explodindo em valor, muitas pessoas se sentem ricas, mas não são. O bitcoin e outras criptomoedas não são úteis para o comércio, então a única maneira de obter valor é vender. Somente então, se você obtiver lucro, eles se tornarão um ativo.

É essa simples definição de um ativo que também me levou a ensinar décadas atrás que sua casa não é um ativo. As pessoas vaiaram em protesto quando eu fiz isso, mas se calaram rapidamente quando o mercado imobiliário entrou em colapso.

Não estou dizendo que as criptomoedas sofrerão uma queda como a do mercado imobiliário, mas é possível.

O que estou dizendo é que é financeiramente perigoso pensar em si mesmo como rico quando na verdade "investe" em passivos que tiram dinheiro de seu bolso.

Fundamento nº 2 do Pai Rico: invista para fluxo de caixa (Renda Passiva)

A beleza de investir em ativos é que eles produzem fluxo de caixa. Assim, por exemplo, se você investir em um imóvel alugado (em vez de em uma residência pessoal), poderá, por meio do aluguel, obter lucro mensal.

Portanto, independentemente de a propriedade aumentar ou diminuir em valor, você ganha dinheiro. Ou, se você construir um negócio próspero, perceberá o fluxo de caixa todo mês na forma de lucros comerciais.

Meu pai rico me ensinou que a razão pela qual a maioria das pessoas fracassa financeiramente é porque presumem serem investidoras apenas porque investem dinheiro em ativos na esperança de que sejam valorizados, coisas como ações, títulos e fundos de renda fixa.

Todo mundo simplesmente estaciona seu dinheiro assistindo (e esperando) cresça em pequenas quantidades — a menos que os mercados quebrem como em 2008. Então eles perdem tudo. Meu medo é que o mesmo possa acontecer para as pessoas sem instrução que entram nos mercados de criptomoedas.

Não digo para você não investir neste produto, mas também tenha uma carteira diversificada, que gere fluxos de caixa que possam lhe comprar criptoativos também em diversos momentos, seja alta ou baixa. E quando eles se valorizarem, troque por outros ativos que gerem renda passiva e faça assim um ciclo vicioso de fluxo de caixa misturando com ótimas oportunidades.

Fundamento nº 3 do Pai Rico: a diferença entre dívida boa e ruim

Na juventude, dediquei 90 dias a um curso imobiliário, onde tivemos que avaliar 100 propriedades de investimento. No início dessa aula, havia muitos alunos. No final, éramos apenas seis de nós. Foi um trabalho cansativo, mas uma das melhores orientações que já recebi.

Quando terminei a aula, encontrei o imóvel que estava procurando. Era um apartamento de um quarto em execução hipotecária na praia de Maui. Custava apenas US$ 18.000 e exigia 10% de entrada. Passei esse valor em meu cartão de crédito e financiei o restante pelo banco.

Embora essa não seja uma estratégia que eu aprovaria para a maioria das pessoas, foi muito diferente de financiar algo como criptomoeda no cartão de crédito. Por quê? Porque mesmo com o empréstimo bancário e meu débito no cartão de crédito, meu apartamento gerava fluxo de caixa. Ele se tornou um ativo e também transformou minha dívida em uma dívida boa.

Um dos maiores segredos que os ricos dominam é a diferença entre dívida boa e dívida ruim.

Basicamente, uma boa dívida permite comprar ativos com fluxo de caixa. Dívidas ruins são usadas para passivos como TVs e carros. Dívidas ruins consomem dinheiro a cada mês.

Quando você associa uma boa dívida com um financiamento imobiliário - EUA é chamado de OPM - (dinheiro de outras pessoas ou bancos com baixas taxas de juros), as coisas são impulsionadas. Essencialmente, o OPM funciona como o que fiz com meu cartão de crédito para comprar o apartamento em Maui, apenas a uma taxa de juros muito menor e com estruturas de negócios flexíveis.

Por exemplo, usar dinheiro de capital de risco é uma forma de OPM que muitos empreendedores usam. Pessoalmente, aumento o patrimônio de meus investimentos imobiliários com OPM.

No final das contas, não posso ensiná-lo a ser um investidor inteligente, mas posso fornecer os fundamentos necessários para chegar lá. O resto depende de ação e teste, extraindo lições dos fracassos e do sucesso.

Minha esperança é que, ao entender os fundamentos, esses fracassos não sejam tão grandes quanto poderiam ser — e esses sucessos ocorram com muito mais frequência.

Jogue com inteligência!

A mensagem do Copom para a Selic, juros nos EUA, eleições no Brasil e o que mexe com seu bolso hoje

Investidores e analistas vão avaliar cada vírgula do comunicado do Banco Central para buscar pistas sobre o caminho da taxa básica de juros no ano que vem

Os testes da família Bolsonaro, o sonho de consumo do Magalu (MGLU3), e o que move a bolsa hoje

Veja por que a pré-candidatura de Flávio Bolsonaro à presidência derrubou os mercados; Magazine Luiza inaugura megaloja para turbinar suas receitas

O suposto balão de ensaio do clã Bolsonaro que furou o mercado: como fica o cenário eleitoral agora?

Ainda que o processo eleitoral esteja longe de qualquer definição, a reação ao anúncio da candidatura de Flávio Bolsonaro deixou claro que o caminho até 2026 tende a ser marcado por tensão e volatilidade

Felipe Miranda: Os últimos passos de um homem — ou, compre na fraqueza

A reação do mercado à possível candidatura de Flávio Bolsonaro reacende memórias do Joesley Day, mas há oportunidade

Bolha nas ações de IA, app da B3, e definições de juros: veja o que você precisa saber para investir hoje

Veja o que especialista de gestora com mais de US$ 1,5 trilhão em ativos diz sobre a alta das ações de tecnologia e qual é o impacto para o mercado brasileiro. Acompanhe também a agenda da semana

É o fim da pirâmide corporativa? Como a IA muda a base do trabalho, ameaça os cargos de entrada e reescreve a carreira

As ofertas de emprego para posições de entrada tiveram fortes quedas desde 2024 em razão da adoção da IA. Como os novos trabalhadores vão aprender?

As dicas para quem quer receber dividendos de Natal, e por que Gerdau (GGBR4) e Direcional (DIRR3) são boas apostas

O que o investidor deve olhar antes de investir em uma empresa de olho dos proventos, segundo o colunista do Seu Dinheiro

Tsunami de dividendos extraordinários: como a taxação abre uma janela rara para os amantes de proventos

Ainda que a antecipação seja muito vantajosa em algumas circunstâncias, é preciso analisar caso a caso e não se animar com qualquer anúncio de dividendo extraordinário

Quais são os FIIs campeões de dezembro, divulgação do PIB e da balança comercial e o que mais o mercado espera para hoje

Sete FIIs disputam a liderança no mês de dezembro; veja o que mais você precisa saber hoje antes de investir

Copel (CPLE3) é a ação do mês, Ibovespa bate novo recorde, e o que mais movimenta os mercados hoje

Empresa de geração, transmissão e distribuição de energia elétrica, a Copel é a favorita para investir em dezembro. Veja o que mais você precisa saber sobre os mercados hoje

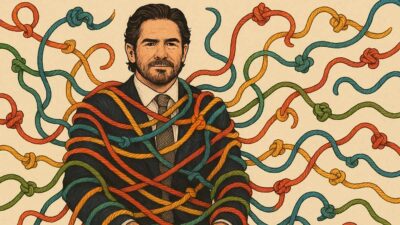

Mais empresas no nó do Master e Vorcaro, a escolha do Fed e o que move as bolsas hoje

Titan Capital surge como peça-chave no emaranhado de negócios de Daniel Vorcaro, envolvendo mais de 30 empresas; qual o risco da perda da independência do Fed, e o que mais o investidor precisa saber hoje

A sucessão no Fed: o risco silencioso por trás da queda dos juros

A simples possibilidade de mudança no comando do BC dos EUA já começou a mexer na curva de juros, refletindo a percepção de que o “jogo” da política monetária em 2026 será bem diferente do atual

Tony Volpon: Bolhas não acabam assim

Wall Street vivencia hoje uma bolha especulativa no mercado de ações? Entenda o que está acontecendo nas bolsas norte-americanas, e o que a inteligência artificial tem a ver com isso

As lições da Black Friday para o universo dos fundos imobiliários e uma indicação de FII que realmente vale a pena agora

Descontos na bolsa, retorno com dividendos elevados, movimentos de consolidação: que tipo de investimento realmente compensa na Black Friday dos FIIs?

Os futuros dividendos da Estapar (ALPK3), o plano da Petrobras (PETR3), as falas de Galípolo e o que mais move o mercado

Com mudanças contábeis, Estapar antecipa pagamentos de dividendos. Petrobras divulga seu plano estratégico, e presidente do BC se mantém duro em sua política de juros

Jogada de mestre: proposta da Estapar (ALPK3) reduz a espera por dividendos em até 8 anos, ações disparam e esse pode ser só o começo

A companhia possui um prejuízo acumulado bilionário e precisaria de mais 8 anos para conseguir zerar esse saldo para distribuir dividendos. Essa espera, porém, pode cair drasticamente se duas propostas forem aprovadas na AGE de dezembro.

A decisão de Natal do Fed, os títulos incentivados e o que mais move o mercado hoje

Veja qual o impacto da decisão de dezembro do banco central dos EUA para os mercados brasileiros e o que deve acontecer com as debêntures incentivadas, isentas de IR

Corte de juros em dezembro? O Fed diz talvez, o mercado jura que sim

Embora a maioria do mercado espere um corte de 25 pontos-base, as declarações do Fed revelam divisão interna: há quem considere a inflação o maior risco e há quem veja a fragilidade do mercado de trabalho como a principal preocupação

Rodolfo Amstalden: O mercado realmente subestima a Selic?

Dentro do arcabouço de metas de inflação, nosso Bacen dá mais cavalos de pau do que a média global. E o custo de se voltar atrás para um formulador de política monetária é quase que proibitivo. Logo, faz sentido para o mercado cobrar um seguro diante de viradas possíveis.

As projeções para a economia em 2026, inflação no Brasil e o que mais move os mercados hoje

Seu Dinheiro mostra as projeções do Itaú para os juros, inflação e dólar para 2026; veja o que você precisa saber sobre a bolsa hoje