A falida ‘Regra do 72’, usada para estimar quanto tempo levará para um investimento dobrar

Esta fórmula não é realista porque ela se baseia em suposições de que a economia estará sempre crescendo. É importante que você aprenda como pode aumentar seu patrimônio em momentos de vacas gordas e também de vacas magras.

Se você colocar seu dinheiro nos lugares certos, ele pode crescer substancialmente ao longo do tempo, graças ao poder dos juros compostos. Ele pode até dobrar sem você ter que fazer nada.

Economistas têm uma fórmula chamada a "Regra do 72". Ela pode te dizer quanto tempo vai levar, não apenas para o dinheiro que você está economizando dobrar, mas também para os preços dobrarem — um guia valioso para avaliar o possível impacto da inflação nos seus investimentos.

É assim que a regra funciona: para descobrir quantos anos vai levar para um investimento dobrar, divida 72 pela taxa de retorno que você está recebendo. Vamos considerar por exemplo que você tenha US$ 500 rendendo a uma taxa de juros de 6%. Seu dinheiro vai dobrar para US$ 1.000 em 12 anos porque 72 dividido por 6 é igual a 12. Para calcular aproximadamente quanto tempo vai levar para os preços dobrarem, divida 72 pela taxa anual da inflação. Digamos que a inflação atual seja de 3% por ano. Então os preços vão dobrar em 24 anos, porque 72 dividido por 3 é igual a 24.

Eu odeio ter que dizer isso para vocês, mas esta fórmula não é realista porque ela se baseia em suposições de que a economia estará sempre crescendo.

É importante que você aprenda como pode aumentar seu patrimônio em momentos de vacas gordas e também de vacas magras. Em momentos de baixa e de alta do mercado. O seu dinheiro pode dobrar muito mais rapidamente do que em 12 anos porque você estará ganhando uma taxa bem mais de alta de retorno do que 6% ao ano. Assim, você estará batendo a inflação por uma margem significativamente maior.

Leia Também

Faça o que 99% das pessoas NÃO fazem

Tudo foi planejado – sobreviva a essa crise

Informação é poder

Está na hora, porém, de te revelar um segredo. Uma economia em depressão é uma depressão emocional. As pessoas perdem dinheiro e ficam deprimidas. Mas se você está armado com conhecimento financeiro, você amplia suas chances de sobreviver à depressão. Pode até ganhar dinheiro nesses períodos.

Aqui está o segredo: investidores sofisticados ganham mais dinheiro nos momentos de crise. Eles mantêm suas emoções sob controle e entram no mercado quando todos os demais estão em pânico, saindo. O investidor inteligente financeiramente compra quando os outros estão vendendo. Ele enxerga grandes oportunidades, não com seus olhos, mas com sua mente.

Felizmente para você, estamos agora na Era da Informação. Pela primeira vez na história, a regra 90/10 (10% dos investidores ganhando 90% do dinheiro) não precisa ser aplicada. A informação não é restrita como a terra e os recursos eram na era dos senhores feudais ou dos barões ladrões. Hoje é possível que mais e mais pessoas tenham acesso ao mundo da riqueza por meio da informação. Isso porque informação é poder. Você quer ser uma dessas pessoas informadas? Mais importante, você quer colocar o seu conhecimento para trabalhar? Então tenha paciência e continue lendo. Ainda há muito a aprender sobre contabilidade, impostos e investimentos.

Ganhe dinheiro seja qual for a direção do mercado

A maioria dos investidores profissionais sabem que no mundo real os mercados se movimentam basicamente em três direções:

- Para cima, o chamado "bull market";

- Para baixo, o chamado "bear market";

- Para o lado, o chamado "channeling market".

Como o mercado se movimenta em três direções diferentes e a maioria dos portfólios possuem investimentos que têm bom desempenho apenas com o mercado em alta, isso significa que a maioria dos portfólios dos investidores médios apenas vão se sair bem em uma das três direções do mercado.

Meu pai rico um dia me disse: "A maioria de nós já ouviu falar da roleta russa. É quando uma pessoa coloca uma bala em um revólver de seis tiros. Aí gira o cilindro, aponta o revólver para a cabeça e puxa o gatilho, torcendo para que o cilindro não tenha parado justamente no lugar onde a única bala foi colocada, ou seja, para que tenha parado em um dos cinco lugares que estão vazios. Em outras palavras, as chances são de 5 contra 1 a seu favor. Com a maioria dos fundos de previdência tendo aplicado seus recursos em fundos mútuos, a pessoa está girando o cilindro de um revólver de apenas três tiros e carregado com duas balas." Em outras palavras, as suas chances de perder são duas em três. Veja que risco!

Praticamente todo planejador financeiro vai te dizer que você deve diversificar para estar financeiramente seguro. Com isso, eles querem dizer investir em ações, títulos e fundos mútuos. Infelizmente, isso não é diversificação de verdade. Ao contrário, é diversificação dentro de uma mesma classe de ativos, ativos de papel — a classe com a qual os bancos ganham mais dinheiro por meio de taxas. Outras classes de ativos são virtualmente ignoradas, como mercado imobiliário, commodities e negócios.

Diversificação verdadeira?

A verdade é que esse tipo de diversificação não vai necessariamente proteger você de um sistema falho com risco de queda ilimitado e potencial de alta limitado. Isso significa que seu plano de previdência pode não acumular o dinheiro que você vai precisar para viver quando se aposentar se as coisas não andarem como planejado.

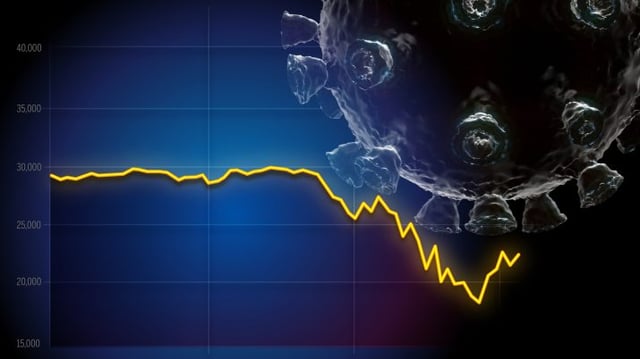

Embora seja verdade que o mercado se recuperou e voltou aos trilhos após a crise da bolsa de 1929, o fato é que o mercado enfrentou um período de baixa por quase 25 anos. Apesar de isso poder ser considerado um período curto quando olhamos do ponto de vista histórico, lembre-se que, quando o mercado despencou entre 1929 e 1932, ele destruiu cerca de 80% da maioria dos portfólios das pessoas. Perder 80% de tudo que você conseguiu acumular ao longo da sua vida toda pode fazer esse breve período de tempo se tornar uma eternidade. Por isso, mesmo se a média dos números afirmarem que os mercados tendem a subir, viver ao longo de mercados sucessivamente em queda e olhar seu portfólio lentamente encolher deve provocar algumas noites de insônia, mesmo sabendo que os mercados uma hora vão subir de novo — como a maioria das pessoas assumem.

Quando tudo no que você investiu está ainda no papel, está baseado na mesma economia frágil e no mesmo modelo de investimento. Quando o mercado de ações cai, ele cai em todo lugar, não apenas em alguns mercados. Se você investiu na Microsoft ou no McDonald’s não faz nenhuma diferença se o mercado despenca e tudo cai. Investir amplamente em diferentes fundos mútuos espalha o risco ao seu redor ainda mais. E o risco é o mesmo e o impacto será o mesmo quando tudo estiver indo para baixo.

A verdadeira diversificação é investir em diferentes classes de ativos, não em diferentes classes de ações. Se eu investi em apartamentos, casas e condomínios, meu portfólio parece diversificado, mas os ativos são todos do mercado imobiliário. Então eu invisto em ativos do mercado imobiliário, ativos em commodities como ouro e prata, ativos em negócios como as minhas empresas e, sim, tenho também alguns ativos em papel.

Agora eu quero reafirmar que o conselho de "investir no longo prazo, ser paciente e diversificar" é sólido para os que têm pouca educação financeira e pouca experiência financeira. O ponto que eu quero reforçar é a ideia de que você como indivíduo possui três opções básicas:

- Não fazer nada;

- Seguir o mesmo velho conselho de planejamento financeiro para diversificar; ou

- Se educar financeiramente.

A escolha é sua. Obviamente, eu recomendo a educação financeira de longo prazo. Hoje, muitas outras pessoas endossam esse coro.

Abraço

A melhor forma de comprar ouro, na visão do ‘Pai Rico’

Eu mantenho minhas reservas líquidas aplicadas em ouro e prata porque, por milhares de anos, eles foram dinheiro de verdade. Eu me sinto mais seguro mantendo meu dinheiro aplicado em metais preciosos do que em moeda fiduciária. Veja como eu compro.

3 formas de trabalhar menos (ou não trabalhar) e ganhar dinheiro

Se você deseja se aposentar jovem e rico, precisa trabalhar duro para obter o tipo certo de renda.

Como se preparar para a nova Era do Empreendedorismo

Quando as coisas mudam tão drasticamente quanto nos últimos meses, pode ser difícil perceber, mas esses momentos criam as maiores oportunidades.

3 passos para sobreviver à crise atual no mercado

Um investidor inteligente com educação financeira se concentra menos no que não pode ser controlado — o preço, por exemplo — e mais no que pode ser controlado, como as taxas de juros fixas e as taxas de retorno.

3 razões por que erros sempre geram sucesso

Assim como em cada problema existe uma oportunidade, em cada decepção há uma joia inestimável de sabedoria.

Focar num salário vai deixar você para trás

Frequentemente nos comparamos aos outros, em vez de olhar para os recursos que já temos e que podemos aproveitar sem esperar por nada.

A verdade por trás de quem está pagando pelo pacote de estímulo

Essa

crise não “aconteceu” simplesmente. Essa crise financeira estava se formando há mais de 100 anos, desde 1913, ano em que o banco central e o sistema tributário dos EUA foram criados…

O tipo de teoria que nunca vai morrer

“Grunch of Giants” fala desde os reis e rainhas de milhares de anos atrás até os tempos modernos. Ele explica como os ricos e poderosos sempre dominaram as massas.

17 lições sobre dinheiro que você não aprenderá nunca na escola

A educação financeira é amplamente ignorada no ensino formal. Aconselhamos as crianças a irem à escola para conseguir um emprego e trabalhar por dinheiro, mas ensinamos pouco ou nada sobre dinheiro.

As 4 regras de todos os investimentos

Criar sua mentalidade empreendedora vai te ajudar a mudar a forma com que você olha a vida e com que investe.

8 formas de saber se é um bom investimento

Na escola, seu boletim é a marca do seu sucesso. Nos negócios, são as demonstrações financeiras. Se você quer ser bem-sucedido, precisa saber como tirar conclusões sobre a saúde da empresa e seu potencial.

Três níveis para construir sua fortuna

Estamos a caminho de um gigantesco crash no mercado acionário, mas ele não é o problema. O verdadeiro problema é como as pessoas se sustentam quando seus dias tendo um emprego chegam ao fim. Eu e minha esposa Kim criamos uma solução para isso.

Você acha que é um investidor conservador? Pense de novo

Um investidor conservador é simplesmente alguém que não tem educação financeira, seja porque tem medo de dinheiro ou porque não quer dedicar tempo para aprender a respeito. E ficar nessa condição é o maior risco que você pode tomar

A fórmula para conseguir o que você quer na vida

Lições que aprendi com experiências, sucessos e fracassos me permitiram ajustar minha fórmula para que pudesse alcançar a liberdade financeira aos 47 anos

A diferença dos investimentos entre ricos x classe média

Pense mais e se prepare mentalmente porque você está prestes a aprender a investir de uma forma que muito poucas pessoas estão autorizadas a investir. Você verá o mundo do investimento por dentro, não pelo lado de fora

Você está cometendo esses erros nos seus investimentos?

Milhões de pessoas perderam trilhões de dólares porque violaram as leis da natureza. Uma das principais leis ou princípios que elas violaram é a Lei de Newton: para cada ação, há uma reação igual em direção oposta

Existem quatro tipos de inteligência – e uma delas é a mais importante para ser Dono e Investidor

Uma lição de um curso de fim de semana mudou a minha vida e me ajudou a me preparar para ser dono e investidor – em vez de empregado ou autônomo.

Dicas simples para gerar renda passiva

O que os ricos fazem de maneira diferente dos pobres é colocar seu dinheiro para trabalhar em vez de trabalhar por seu dinheiro. Essa foi a lição mais importante que aprendi com meu pai rico.

Domine o surfe, domine os mercados

Quando as pessoas me perguntam como eu aprendi a cronometrar os mercados, eu simplesmente respondo: “Eu cresci surfando”. Assim como o mar, os mercados também são cheios de ondas. Elas podem quebrar em cima de você ou você pode aprender a surfar.

Bitcoin renasce das cinzas

O bitcoin entrou em cena em 2009, bem quando o sistema bancário estava à beira do colapso. Uma grande vantagem das criptomoedas e das tecnologias blockchain é a confiança e a segurança fora do sistema bancário. À medida que as criptomoedas evoluem, o poder do sistema bancário perde o controle da liberdade financeira do mundo.

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP