O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Um investidor inteligente com educação financeira se concentra menos no que não pode ser controlado — o preço, por exemplo — e mais no que pode ser controlado, como as taxas de juros fixas e as taxas de retorno.

A última depressão teve um impacto profundo na vida do meu pai pobre. Ele foi para a universidade, estudou muito e realizou seu conto de fadas, conseguiu um emprego estável como professor. Ele se sentiu seguro no quadrante E (Empregado). O problema é que seu conto de fadas se transformou em um pesadelo quando ele perdeu o emprego e depois perdeu suas economias da aposentadoria ao seguir conselhos financeiros ruins. Se não fosse o Seguro Social, ele teria ficado com sérios problemas financeiros.

A última depressão também teve um impacto profundo na vida do meu pai rico. Ele sabia que seu futuro estava nos quadrantes D (Dono) e I (Investidor) e, embora nunca tenha sido um estudante acadêmico de destaque, ele era um aluno muito astuto de educação financeira. Quando a economia se recuperou, seu QI financeiro estava bem preparado e sua vida e negócios decolaram. Seus sonhos se tornaram realidade.

Então, como uma pessoa comum como você sobrevive a essa crise? Aqui estão três coisas que você pode fazer agora para estar protegido lá na frente.

Quando criança, sempre achei interessante que o meu pai rico não gostasse da renda tradicional — a renda obtida via trabalho assalariado. Ele costumava dizer: "O pior conselho que você pode dar ao seu filho é de estudar para conseguir um emprego bem remunerado".

A razão pela qual ele dizia isso não era porque ele era contra os estudos — ele era contra ensinar seus filhos a passar a vida trabalhando por uma renda tradicional, comum. A maioria das pessoas que eu conhecia sonhava com empregos bem remunerados e com muita renda tradicional. Meu pai rico dizia: "Ensinar as pessoas a passar a vida trabalhando para obter renda comum é como ensinar alguém a ser um escravo muito bem pago por toda a vida".

O que permitiu que eu e Kim fôssemos capazes de nos aposentar cedo foi o fato de termos trabalhado duro para criar negócios e comprar imóveis. Esse plano nos permitiu trabalhar cada vez menos e ganhar cada vez mais. Não trabalhamos por dinheiro. Trabalhamos duro para construir, comprar ou criar ativos, como meu pai rico havia aconselhado. Não estávamos interessados em empregos bem remunerados ou aumentos salariais. Não estávamos interessados em trabalhar em um emprego sem muita capacidade de alavancagem ou trabalhar por um dinheiro que teve sua alavancagem reduzida em 50%. Para nós, isso não era inteligente e, a longo prazo, era muito mais arriscado.

Leia Também

Quando o mercado entrou em crise em 2008, nós estávamos preparados porque tínhamos criado um negócio e tínhamos ativos geradores de fluxo de caixa positivo. Nossa receita não estava atrelada a um emprego sobre o qual não tínhamos controle algum.

Você vai precisar de renda passiva e de um portfólio para sobreviver a uma crise no mercado. Quanto antes você aprender a adquirir renda passiva e um portfólio, mais adiantado você estará na sua trajetória para a liberdade financeira.

São esses pontos que ensino no meu Programa de Renda Passiva Semanal, que você pode conhecer acessando esta página exclusiva.

Com todas essas más notícias, pode ser difícil imaginar que existam boas notícias por aí. Mas existem sim, como por exemplo as taxas de juros atuais nos Estados Unidos sobre imóveis. No Brasil, a taxa Selic, definida pelo Banco Central, também está em patamares historicamente baixos — no início de maio, o BC reduziu os juros para 3% ao ano.

Muitas pessoas me perguntam no que eu estou investindo e fico feliz em informar que eu e Kim estamos investindo em imóveis. O motivo? Taxa de juros.

As taxas de hipoteca mantiveram-se estáveis, perto de níveis historicamente baixos, em grande parte devido a "preocupações contínuas de mercado e emprego". Traduzindo: a maioria das pessoas tem medo, então a demanda é baixa. Em um esforço para impulsionar a demanda, os bancos estão praticamente distribuindo dinheiro para atrair compradores.

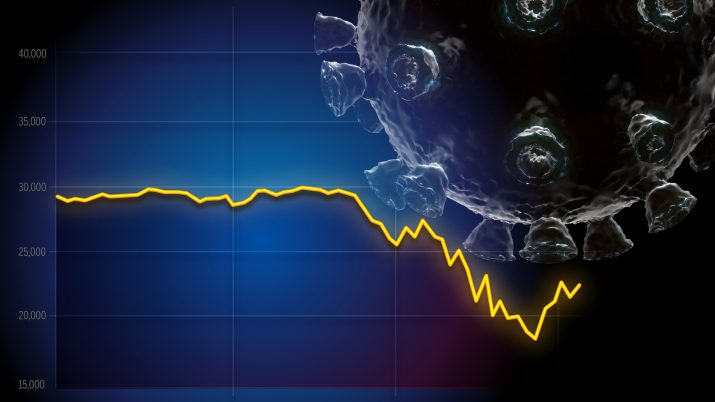

A maioria das pessoas tem medo de comprar imóveis, apesar das baixas taxas de juros, por causa da incerteza dos impactos econômicos devido ao coronavírus e à volatilidade do mercado acionário.

Mas é tolice basear seu investimento nos caprichos dos preços de mercado, especialmente quando ele é tão imprevisível. Pessoalmente, gosto de obter o preço mais baixo possível, mas o que mais me preocupa não é o preço, mas o retorno. Com as taxas de juros tão baixas, há toneladas de grandes negócios nessa economia.

Um investidor inteligente com educação financeira se concentra menos no que não pode ser controlado — o preço, por exemplo — e mais no que pode ser controlado, como as taxas de juros fixas e as taxas de retorno.

É prudente que os investidores aproveitem as taxas baixas e de longo prazo nos investimentos e se preocupem menos com os ajustes temporários de preço. Se o acordo estiver acertado, atender aos seus requisitos de retorno e você tiver a capacidade de acionar o gatilho, agora é a hora.

Não invista em ganhos de capital. Invista no fluxo de caixa.

Por que economizar dinheiro quando o governo está imprimindo moeda e reduzindo as taxas de juros, no caso dos EUA para zero ou menos? Décadas atrás, a história era diferente, mas, hoje, economizar dinheiro é uma idéia obsoleta, porque os poupadores são perdedores. Uma estratégia melhor é focar em maneiras de fazer o seu dinheiro trabalhar para você.

Uma opção: coloque-se no seu próprio padrão ouro ou prata. Mantenha moedas e barras de ouro e prata reais escondidas (legalmente) e fora do alcance do sistema bancário. Em outras palavras, não economize dinheiro "de mentira" e não invista em ativos "de mentira".

Como já disse antes, o dólar perdeu 95% de seu poder de compra desde 1971. Toda vez que o Fed faz suas manobras — relacionadas ao afrouxamento quantitativo e à política de taxa de juros zero — meu ouro e prata aumentam em valor.

Muitos acreditam que o dólar não sobreviverá. Espero que, em alguns anos, haja outra reunião global e o dinheiro mude. Então todos esses dólares que você está economizando podem se tornar inúteis. Lembre-se que o ouro e a prata estavam aqui quando a Terra foi formada e ainda estarão aqui muito tempo depois que os humanos — e nosso dinheiro "de mentira" e nossos sistemas bancários "de mentira" — se forem.

Há uma crescente pilha de evidências de que aprendemos melhor fazendo (como participando de jogos) do que ouvindo ou lendo (palestras e livros).

Esta é a razão pela qual eu e Kim desenvolvemos nosso jogo de tabuleiro CASHFLOW®. Acreditávamos tanto no poder do jogo, na forma de aprendizagem e na demanda por esse modelo que decidimos criar um produto que atendesse a essa necessidade.

Com o CASHFLOW, adotamos as regras simples do jogo Banco Imobiliário e aplicamos as complexidades dos cenários de investimento e os efeitos dos mercados. No Banco Imobiliário, você joga apenas contra outros jogadores. No CASHFLOW, você joga contra outros jogadores, os mercados e até a natureza.

O objetivo do jogo é simples: escapar da roda dos hamsters que é o seu trabalho diário, das 9h às 18h, usando uma variedade de estratégias de investimento para criar um arsenal de ativos para ajudar a impulsioná-lo para o caminho mais rápido, onde a riqueza real é construída. Cada vez que você joga, há diferentes cenários de investimento e você aprende algo novo.

No processo, você aprende as lições valiosas que meu pai rico me ensinou sobre dinheiro, bem como as lições que aprendi ao longo de uma carreira de investimento e criação de grande riqueza.

Se você quer sobreviver na economia de hoje, precisa jogar o jogo.

Abraço!

O ambiente de incerteza já pressiona diversos ativos globais, contribui para a elevação dos rendimentos de títulos soberanos e amplia os riscos macroeconômicos

Depois de quase cinco anos de seca de IPOs, 2026 pode ver esse cenário mudar, e algumas empresas já entraram com pedidos de abertura de capital

Esta é a segunda vez que me pergunto isso, mas agora é a Inteligência Artificial que me faz questionar de novo

São três meses exatos desde que Lando Norris confirmou-se campeão e garantiu à McLaren sua primeira temporada em 17 anos. Agora, a Fórmula 1 está de volta, com novas regras, mudanças no calendário e novidades no grid. Em 2026, a F1 terá carros menores e mais leves, novos modos de ultrapassagem e de impulso, além de novas formas de recarregar as […]

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais