O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

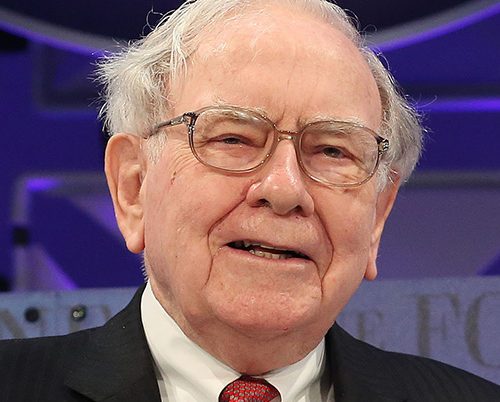

Mago dos mercados compara investir em ações com comprar uma fazenda: todo dia alguém te faz uma proposta pelos seus bens por um preço diferente. O melhor a fazer é ter paciência – e dinheiro no bolso.

Sempre didático, o mago de Omaha comparou o investimento em ações à compra de uma fazenda.

Imagine que você comprou um terreno de 160 acres e pagou R$ 1.500 por acre.

Como proprietário de uma fazenda, você sabe que terá anos bons e anos ruins. Que o preço do seu produto terá igualmente anos bons e ruins. Que em certos períodos vai chover mais ou menos que o esperado… e por aí vai.

Só que você deu uma sorte com cara de azar.

Você comprou essa fazendo ao lado de outra fazenda, cujo dono é um sujeito maníaco-depressivo que todos os dias faz uma oferta pelas suas terras.

Quando passam alguns dias sem chover, ele te oferece um valor menor, digamos R$ 1.400 por acre. Vai que você topa.

Leia Também

Quando a chuva está a seu favor, ele te oferece um preço maior, R$ 1.600.

Quando o preço do produto que você produz está em alta, seu vizinho te liga três vezes por dia, fazendo ofertas uma mais alta que a outra para comprar o seu pedaço de terra.

Quando o mercado está lotado do seu produto, ele liga oito vezes por dia, te importunando com ofertas sem noção, querendo comprar suas terras a preço de banana.

E pode ser até que algum dia ele esteja tão maluco que queira vender a terra dele para você. O humor dele muda toda hora.

Neste exemplo, as ações são a terra e o seu vizinho sem noção é o mercado de ações.

Instintivamente, é assim que a coisa foi feita para funcionar. O mercado de ações é o ambiente em que você pode comprar participação em empresas que você acredita; em empresas que gerarão lucros crescentes (ou decrescentes) no futuro.

Só que para comprar essas empresas, você precisa aceitar o vizinho maníaco-depressivo que te faz ofertas minuto a minuto, das 10:00 da manhã às 17:00 da tarde, de segunda à sexta-feira, com descanso somente aos feriados.

Todos no mercado consideram Warren Buffett como um eterno otimista, o homem que enriqueceu apostando na América.

Mas dessa vez foi diferente, sua postura realista chamou a atenção de todos.

Por coincidência (aquelas coincidências com cara de destino), Buffett nasceu em agosto de 1930, o que quer dizer que papai e mamãe Buffett encomendaram o maior investidor de todos os tempos em meio a maior crise do capitalismo de todos os tempos.

Ele brincou com o seguinte: se papai Buffett tivesse comprado um lote de ações do Dow Jones (o principal índice acionário dos EUA naquela época) no pico do mercado em 1929, pensando no futuro do pequeno Warren, esse valor teria sido reduzido em praticamente 90% nos 24 meses seguintes.

Seria preciso 20 anos até que o mercado se recuperasse e o investimento inicial do papai Buffett voltasse para o zero a zero.

Sim, 20 anos.

Essa mesma perspectiva assusta a maioria dos investidores pessoa-física, principalmente depois desse começo de ano assustador de coronavírus.

Mas 2019 não é 1929.

Seria necessária uma coluna inteira para explicar as diferenças, por isso, acredito que seja mais instrutivo dizer o que Warren Buffett está fazendo com os próprios investimentos, afinal, como diz Nassim Taleb:

“Don't tell me what you ‘think,’ just tell me what's in your portfolio.”

Basicamente, Buffett vendeu suas posições em companhias aéreas. Somente as aéreas.

No restante, ele não fez nenhuma mudança significativa em seu portfólio, que continua majoritariamente alocado em ações de grandes empresas como Apple, dois dos principais bancos dos EUA (Goldman Sachs e Wells Fargo), suas seguradoras e outros negócios dos quais é acionista de longa data.

Paralelo às posições, Buffett está sentado em um caminhão de 124 bilhões de dólares em caixa.

Voltando ao exemplo acima: se um dia o vizinho fazendeiro surtasse e quisesse vender suas terras por uma ninharia, Buffet poderia assinar o cheque e fechar um excelente negócio.

Essa é a estratégia de Buffett: ter dinheiro rápido e liquidez para fazer excelentes negócios caso o mercado derreta. Exatamente a mesma postura que eu e o Rodolfo Amstalden adotamos em nosso Programa de Riqueza Permanente®.

Essa é uma postura estranha para muitos investidores que estão começando na Bolsa.

Como você pode estar ao mesmo tempo comprado (carregando grandes posições) e pessimista com o curto prazo da renda variável?

Você não sabe o que está fazendo?

Qual sua verdadeira opinião?

Como ninguém é capaz de se antecipar com exatidão aos movimentos do mercado (basta ver a postura humilde do maior investidor de todos os tempos), precisamos ponderar diferentes cenários e nos preparamos para todos eles.

Mesclar o medo de ficar de fora e perder uma súbita valorização dos ativos de risco, ao cenário crítico em que o mercado pode testar novas mínimas diante das incertezas do retorno às atividades, os impactos de longo prazo do coronavírus e a crise institucional e política que vivemos no Brasil.

Parte comprado, parte na expectativa.

Podemos estar errados, mas é reconfortante poder estar errado ao lado do maior investidor de todos tempos.

Um abraço!

Relatório aponta desaceleração na geração de caixa da dona da Vivo e avalia que dividendos e valuation já não compensam o menor crescimento esperado

O montante considera o período de janeiro até a primeira semana de março e é quase o dobro do observado em 2025, quando os gringos injetaram R$ 25,5 bilhões na B3

A alta do petróleo animou o mercado, mas um alerta de analistas está chamando atenção; confira o que diz a Genial Investimentos

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio