O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Secretário do Tesouro relaciona queda de juros com otimismo do mercado sobre reformas e se diz tomador de prefixados com taxas na casa dos 8%

O secretário do Tesouro Nacional, Mansueto Almeida, afirmou que a queda nas taxas de juros dos títulos públicos é um sinal claro do otimismo do mercado com a aprovação da reforma da Previdência. Mas ponderou que o cenário fiscal do país ainda é muito frágil.

“Sem reforma da Previdência, esse cenário vai embora”, disse.

Mansueto chamou atenção para a queda nas taxas dos títulos prefixados. As NTN-Fs para 2029 saíram a 7,96% no último leilão feito pelo Tesouro na semana passada, contra 8,45% no fim do mês passado e 9,01% no começo de maio.

Perguntei ao secretário se ele era comprador desses títulos nessa faixa de preço. Bem-humorado, ele disse que não tinha dinheiro, mas depois disse que aplicaria.

Na sequência, Mansueto falou que algo bem interessante está acontecendo.

“Nos acostumamos com taxas altas. Gestores e aplicadores estavam acostumados com rendimento real de 6% ou mais. E isso acontecia dois anos atrás. Agora, estamos rumando para um cenário de juro de equilíbrio caminhando para valor muito baixo”, disse.

Leia Também

De acordo com Mansueto, os fundos de investimento e demais aplicadores já estão procurando alternativas de rendimento e terão de buscar retorno em crédito privado, debêntures e outros instrumentos.

“Ficar tranquilo ganhando 6% real ao ano é anomalia do Brasil do passado, que não espero que volte a acontecer. Essa questão de ter segurança de título público com juro real alto só acontece em país que precisa se endividar e o mercado exigia uma taxa punitiva. Mas novamente, sem reformas, esse cenário todo vai embora”, concluiu.

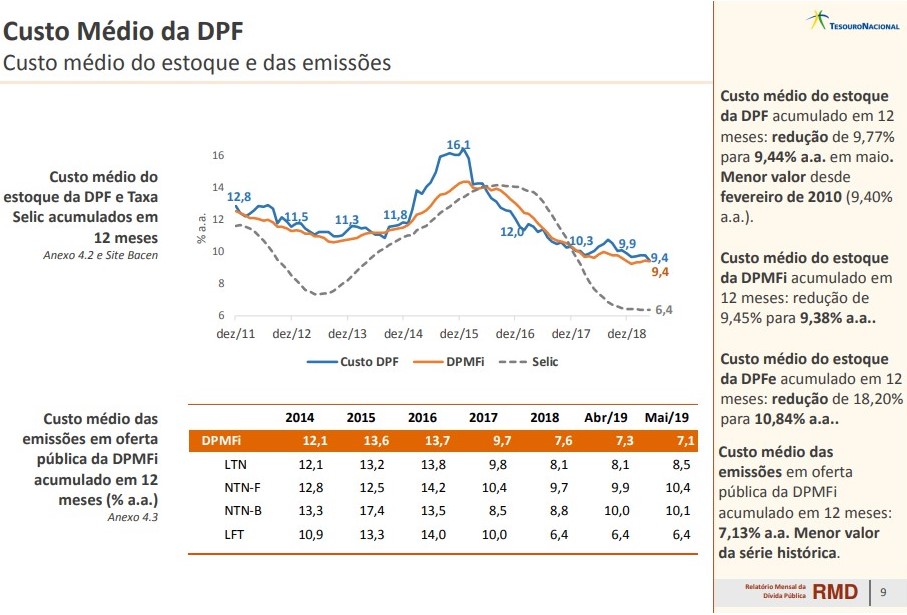

Para ilustrar essa fala do secretário, replico abaixo slide da apresentação sobre a dívida pública, feita na manhã de hoje, onde podemos ver a queda no custo de captação do Tesouro.

A vantagem fiscal não deve ser o único benefício de um título de crédito — o risco também deve ser remunerado, e nem toda renda fixa está pagando essa conta

Com R$ 117 bilhões em títulos para vencer, empresas devem vir a mercado para tentar novas emissões, a taxas ainda atraentes para o investidor

Levantamento da Quantum Finance mostra quais emissões ficaram com taxas acima da média do mercado

Depois dos bonds, debêntures da Raízen derretem no mercado secundário, com abertura de até 40 pontos percentuais em taxas

Carteiras recomendadas de bancos destacam o melhor da renda fixa para o mês e também trazem uma pitada de Tesouro Direto; confira

Em alguns casos, o ganho de um título em dólar sobre o equivalente em real pode ultrapassar 3 pontos percentuais

Juros dos títulos em dólar explodem em meio à falta de apoio claro de Cosan e Shell

Banco vê oportunidade de ganho significativo em dólar, investindo em empresas brasileiras e conhecidas

Papéis prefixados e indexados à inflação tem vencimento alongado, enquanto Tesouro Selic só oferece um vencimento

Relatório da XP recomenda a janela estratégica rara nos títulos indexados à inflação e indica os dois títulos preferidos da casa

O novo título público quer concorrer com os ‘cofrinhos’ e ‘caixinhas’ dos bancos digitais, e ser uma opção tão simples quando a poupança

Os recursos serão usados para cobrir gastos relacionados com a implantação e exploração da usina termelétrica movida a gás natural UTE Azulão II, no Amazonas; papéis são voltados a investidores profissionais

Levantamento da Empiricus mostra quais setores lideram oportunidades e como o mercado de debêntures deve se comportar nos próximos meses

Incertezas globais elevam rendimentos dos títulos públicos e abrem nova janela de entrada no Tesouro Direto

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB