O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Faça com que a poupança seja a primeira coisa a sair dos seus ganhos, como se fosse a conta mais importante que você tem pra pagar

Desde que eu comecei a trabalhar, aos 18 anos, mantive o hábito de poupar todo mês nem que fosse um tiquinho dos meus ganhos. É claro que, no início, as quantias eram muito modestas. Afinal, meu salário era de uns R$ 300 ou coisa assim.

Mesmo sem saber nada sobre finanças ainda (eu comecei como repórter de cultura cobrindo música clássica), a poupança era a primeira coisa a sair da minha conta, porque eu sabia que, se deixasse pra guardar só o que sobrava, ia acabar gastando tudo.

Algum tempo atrás, no entanto, esse hábito foi deixado de lado. Passei por um caso de desemprego na família, e não só tive que parar de poupar como consumi parte das minhas reservas. Coisas da vida.

Eventualmente, a questão se resolveu, mas a poupança regular não foi restabelecida de pronto. Certo tempo depois, tive que mudar de cidade e de emprego, o que gerou mais gastos.

A verdade é que só agora pude retomar o hábito de poupar todo mês, uma das minhas resoluções de ano novo para 2019 e que pode bem ser a sua também. E se você acha que este é o ano de engordar seu patrimônio, não deixe de conferir o nosso guia sobre onde investir em 2019.

Quando a gente só investe rendas extras, como o 13º salário ou o bônus, nosso patrimônio não avança com tanta consistência (a menos que a sua profissão proporcione bônus realmente gordos, o que não é o caso para a maioria das pessoas).

Leia Também

Perder a disciplina também é muito fácil. Melhor do que poupar muito de uma vez é poupar sempre.

A dica é fazer com que a poupança seja a primeira coisa a sair dos seus ganhos, como se fosse a conta mais importante que você tem pra pagar. Se você deixar pra guardar só o que sobra, pode ter certeza de que não vai sobrar nada.

Você pode programar transferências mensais para a sua corretora de valores para os dias em que você recebe. O Tesouro Direto e alguns fundos também permitem esse investimento automático.

Na pior das hipóteses, você pode programar sua caderneta de poupança pra debitar a quantia da sua conta todo mês.

Só não se esqueça de direcionar essa grana para um bom investimento depois, nem que seja um fundo DI barato. Não deixe o dinheiro parado na poupança ou na conta da corretora.

Mas quanto poupar? Bem, a quantia que você vai guardar tem que caber no seu orçamento, mas também precisa ser suficiente pra você atingir os seus objetivos financeiros ainda nesta vida.

O melhor a se fazer é primeiro definir quanto você quer poupar mensalmente e, a partir daí, encaixar suas outras despesas.

Se você ainda não tiver ideia de quanto precisa guardar, especialistas recomendam pelo menos 10% dos seus ganhos. Nesta matéria eu ensino você a fazer a conta de quanto é preciso juntar pra viver de renda e ainda deixo de lambuja uma planilinha pra você baixar e calcular.

Pra se certificar de que não vão faltar recursos pra arcar com todo o resto, você pode montar um orçamento. Anote todos os seus gastos por um período de três meses que não tenham despesas extraordinárias.

Verifique onde você está gastando demais e o que pode cortar. Projete o ano dali pra frente e tente se manter no plano.

Uma das maiores dificuldades que eu tenho com isso é saber quando eu estou gastando demais com alguma coisa. Minhas despesas com moradia estão altas em relação ao meu salário?

Eu gasto demais com transporte? (Depois que o Uber surgiu, pode apostar que sim!) E aquela academia que eu pago e nunca vou? (Prometo que vou cancelar!)

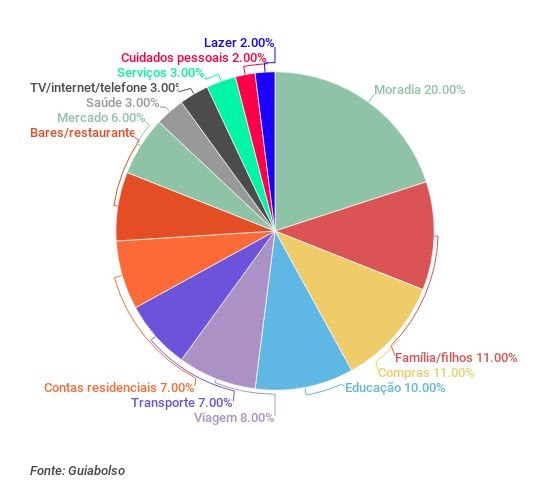

Um bom ponto de partida é saber quanto os disciplinados gastam com cada coisa. Uma pesquisa do aplicativo Guiabolso divulgada no fim do ano passado mostrou que, entre os usuários do app, os gastos com moradia têm o maior peso no orçamento, representando 20% das despesas. Em seguida, vêm família/filhos (11%), compras (11%), educação (10%) e viagens (8%).

Outra pesquisa do Guiabolso mostrou que os usuários mais ativos do aplicativo elevaram bastante sua capacidade de poupança no período de 12 meses até outubro de 2018: a média de valor investido por mês passou de R$ 156 para R$ 1.390. No grupo das pessoas que já eram investidoras, o valor médio subiu de R$ 1.072,90 para R$ 1.357,39.

É difícil dizer se, nesse caso, as pessoas investiram mais porque acompanharam os gastos ou se pessoas mais predispostas a acompanharem os gastos também estão propensas a investir mais.

Seja como for, há uma relação entre ser capaz de manter as despesas dentro do orçamento e capacidade de poupança.

O Guiabolso é um app legal que permite a você acompanhar os seus gastos, mas você pode usar outras ferramentas, como uma planilha de Excel ou então papel e caneta mesmo.

Minha avó escrevia numa agenda e foi uma das pessoas mais disciplinadas com dinheiro que eu já vi. O importante é começar, manter a disciplina e sempre, sempre, sempre se pagar primeiro.

Bons investimentos!

A vantagem fiscal não deve ser o único benefício de um título de crédito — o risco também deve ser remunerado, e nem toda renda fixa está pagando essa conta

Com R$ 117 bilhões em títulos para vencer, empresas devem vir a mercado para tentar novas emissões, a taxas ainda atraentes para o investidor

Levantamento da Quantum Finance mostra quais emissões ficaram com taxas acima da média do mercado

Depois dos bonds, debêntures da Raízen derretem no mercado secundário, com abertura de até 40 pontos percentuais em taxas

Carteiras recomendadas de bancos destacam o melhor da renda fixa para o mês e também trazem uma pitada de Tesouro Direto; confira

Em alguns casos, o ganho de um título em dólar sobre o equivalente em real pode ultrapassar 3 pontos percentuais

Juros dos títulos em dólar explodem em meio à falta de apoio claro de Cosan e Shell

Banco vê oportunidade de ganho significativo em dólar, investindo em empresas brasileiras e conhecidas

Papéis prefixados e indexados à inflação tem vencimento alongado, enquanto Tesouro Selic só oferece um vencimento

Relatório da XP recomenda a janela estratégica rara nos títulos indexados à inflação e indica os dois títulos preferidos da casa

O novo título público quer concorrer com os ‘cofrinhos’ e ‘caixinhas’ dos bancos digitais, e ser uma opção tão simples quando a poupança

Os recursos serão usados para cobrir gastos relacionados com a implantação e exploração da usina termelétrica movida a gás natural UTE Azulão II, no Amazonas; papéis são voltados a investidores profissionais

Levantamento da Empiricus mostra quais setores lideram oportunidades e como o mercado de debêntures deve se comportar nos próximos meses

Incertezas globais elevam rendimentos dos títulos públicos e abrem nova janela de entrada no Tesouro Direto

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB