O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

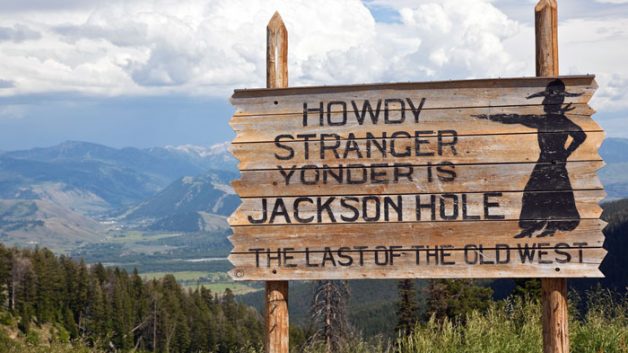

Tradicional encontro de banqueiros centrais na bucólica cidade no Wyoming (EUA) concentra atenção do mercado financeiro, gerando apreensão nos negócios

Os presidentes dos principais bancos centrais do mundo reúnem-se no fim desta semana na bucólica cidade de Jackson Hole, no Wyoming (EUA). O tradicional encontro anual ganha mais relevância neste ano, por causa das incertezas econômicas e da capacidade de ação dos BCs para amortecer o impacto da guerra comercial na atividade global.

O destaque fica com o discurso do presidente do Federal Reserve, Jerome Powell, na sexta-feira, quando falará sobre os desafios da política monetária. A expectativa é de que Jay dê sinais claros sobre os próximos passos na condução da taxa de juros norte-americana, após promover um “ajuste de meio de ciclo”, em julho.

O mercado espera que ele confirme uma nova queda em setembro - a segunda neste ano - seguindo adiante com os cortes de juros, de modo a proteger os Estados Unidos da desaceleração econômica mundial. Com isso, Jay deve tratar das questões comerciais em torno dos EUA, dando pistas sobre o plano de voo do Fed, além de falar da pressão externa vinda do presidente norte-americano, Donald Trump.

É válido lembrar que o evento anual ganhou importância desde a crise de 2008. O simpósio ficou conhecido como o lugar de anúncio de grandes mudanças dos BCs, após o ex-presidente do Fed Ben Bernanke anunciar a segunda rodada do programa de afrouxamento quantitativo, o chamado QE2, em 2010.

Por isso, o radar do mercado financeiro deve ficar concentrado em Jackson Hole. O temor dos investidores é de que Powell mostre baixa sensibilidade ao surto de volatilidade visto entre os ativos de risco na semana passada, ao mesmo tempo em que a curva de juros norte-americana ficou ainda mais achatada, e não chancele o tão esperado corte de juros na próxima reunião do Fed, ou indique o que fará depois de setembro, piorando o sentimento nos negócios globais.

Se saber se o tom predominante do simpósio neste ano será mais suave (“dovish”) ou duro (“hawhkish”), os investidores também estarão atentos aos indicadores econômicos, com destaque para os dados preliminares sobre a atividade em agosto nos EUA e na zona do euro e para as atas das reuniões de julho do Fed e do BC europeu (BCE), quando ambos frustraram as expectativas.

Leia Também

A tensão em torno de Jackson Hole tende a gerar apreensão no mercado global ao longo dos próximos dias, com o ambiente lá fora influenciado ainda mais os negócios locais. Aliás, será importante observar o comportamento do dólar em meio à mudança de atuação do Banco Central nesta semana, com a oferta de dólares no mercado à vista pela primeira vez desde 2009.

Os leilões da autoridade monetária, que começam na quarta-feira e serão concomitantes à operações no mercado futuro, não tiveram uma visão consensual. Enquanto muitos criticaram o timing da decisão, anunciada após a eclosão da crise na Argentina, a atuação do BC também suscitou debates sobre o possível efeito da alta do dólar no rumo da Selic.

A percepção foi de que o BC mostrou certo desconforto com o dólar acima de R$ 4,00, precisando agir para defender a moeda brasileira. Só assim cortes adicionais nos juros básicos poderiam continuar fazendo sentido. Afinal, por mais que o “novo” patamar do câmbio ainda não seja inflacionário, a queda da Selic rumo a novos pisos históricos, em 5%, conspira contra o real.

Ainda mais, considerando-se a baixa atratividade no diferencial de juros pago pelo Brasil em relação às taxas praticadas em outros países emergentes. Esse retorno pouco atraente tem sido um dos motivos para a saída de recursos estrangeiros do país - evidenciado, principalmente, pelas sucessivas retiradas na Bolsa brasileira, com os investidores locais e institucionais dando saída para os “gringos”.

Aliás, o saldo de capital externo na renda variável está negativo em torno de R$ 8,5 bilhões apenas na primeira metade deste mês. Se confirmado esse montante até o fim de agosto, será o maior déficit em recursos estrangeiros neste ano e na história da Bolsa, superando a retirada em maio de 2018, quando registrou o recorde de -R$ 8,4 bilhões.

O fato é que o Brasil não tem recebido entrada de capital externo - nem na Bolsa nem na renda fixa. Desde o início do ano, o país contabiliza saída líquida de quase US$ 15 bilhões, pela via financeira, o que, na prática, aumenta a demanda por dólar no mercado à vista. Ao mesmo tempo, isso reduz a busca por instrumentos de proteção (hedge) no mercado futuro.

Daí, então, a necessidade de o BC ofertar dólar em espécie, vendendo recursos das reservas internacionais. O problema é que se a volatilidade nos mercados globais continuar e os sinais de desaceleração - quiçá, recessão - da economia global ganharem força, os players podem ir para cima do BC, querendo uma fatia maior dos quase US$ 390 bilhões do “colchão” de liquidez do Brasil.

Segunda-feira: A semana começa com o relatório de mercado Focus (8h30) e traz também a segunda estimativa do IGP-M em agosto (8h). Sem data confirmada, são esperados os números sobre a arrecadação federal de impostos e a criação de emprego formal (Caged). No exterior, o dia traz apenas a inflação ao consumidor na zona do euro (CPI) em julho.

Terça-feira: O calendário mais fraco no Brasil e no exterior reserva apenas a prévia da FGV sobre a confiança da indústria neste mês.

Quarta-feira: A ata da reunião de julho do Fed concentra as atenções, com os investidores buscando no documento os motivos que levaram ao corte de 0,25 ponto percentual (pp) nos juros norte-americanas, bem como pistas sobre o que poderia justificar quedas adicionais. No Brasil, merece atenção os dados do BC sobre a entrada e saída de dólares do país.

Quinta-feira: Dados preliminares sobre a atividade nos setores industrial e de serviços na zona do euro e nos EUA concentram as atenções do dia. Ainda na região da moeda única, o Banco Central Europeu (BCE) publica a ata da reunião do mês passado, quando frustrou as expectativas e não cortou os juros. Já a agenda econômica doméstica, enfim, ganha força e traz a prévia de agosto do índice oficial de preços ao consumidor brasileiro (IPCA-15). Destaque também para o índice de confiança do consumidor neste mês.

Sexta-feira: O discurso do presidente do Fed, Jerome Powell, no simpósio anual de Jackson Hole é o grande destaque do dia. O evento continua até sábado. No calendário doméstico, também será conhecida a confiança do empresário no comércio em agosto.

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)