O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Os custos comem uma boa parte da rentabilidade dos investimentos. Veja 5 formas de economizar com taxas e impostos e fazer seu dinheiro render mais

Em tempos de juros baixos, o rendimento da renda fixa conservadora que o brasileiro tanto gosta fica mesmo minguado.

Eu faço parte de um grande grupo de investidores em renda fixa no Facebook e já os vi se queixarem um bocado da menor Selic da nossa história, atualmente em 6,50% ao ano.

Mas juro baixo, ao menos quando falamos de Brasil, não é exatamente ruim, como eu já mostrei neste vídeo.

Para o investidor acostumado a ganhar dinheiro sem correr praticamente nenhum risco, no entanto, os tempos de “molezinha” terminaram há algum tempo.

Tudo bem que, como aqui é Brasil, não quer dizer que esse contexto não pode voltar. Mas, por ora, juros a 6,50% ao ano é o que temos.

Para tentar contornar o problema do baixo rendimento da renda fixa, ou pelo menos minimizá-lo, o investidor tem duas opções.

Leia Também

A mais evidente, da qual todos os jornais falam, é migrar parte da carteira para investimentos moderados e arrojados - renda fixa menos conservadora, fundos imobiliários, multimercados e ações, ativos que tendem a se beneficiar de cenários de juros baixos ou em queda.

Mas não dá para negar que nem todo investidor tem perfil para apimentar a carteira. E não é só isso. Todo mundo, mesmo o mais arrojado dos investidores, precisa ter alguma coisa em renda fixa conservadora. É a tal reserva de emergência.

Tudo bem que o objetivo com a reserva de emergência não é obter altos retornos. Mas isso não quer dizer que a gente vai deixar dinheiro na mesa, não é mesmo? Para que ganhar menos se você pode ganhar mais?

O que fazer, então? Lançar mão da segunda opção: reduzir os custos para aumentar o rendimento da renda fixa.

E lembre-se: as dicas que eu vou dar aqui valem para cenários de juros altos ou baixos, para renda fixa conservadora ou moderada. Manter os custos dos seus investimentos baixos é uma regra para a vida, pois eles comem a sua rentabilidade além do necessário. A única coisa que a Selic baixa faz é tornar isso mais evidente.

Alongar os prazos de investimento é uma das estratégias mais comuns para ter retornos maiores. O rendimento da renda fixa de prazo mais longo e menor liquidez tende a ser proporcionalmente maior que o rendimento da renda fixa de curto prazo e/ou liquidez diária.

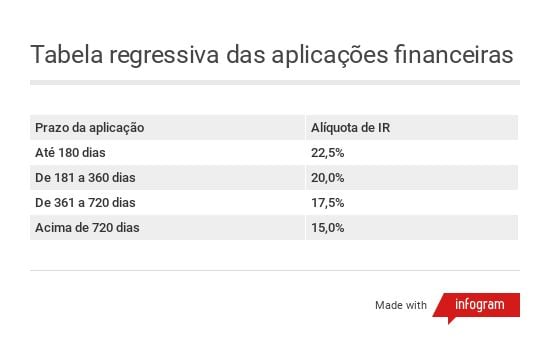

Só que o alongamento de prazos também tem a ver com redução de custos. Quando o rendimento da renda fixa é tributado, as alíquotas de imposto de renda diminuem com o tempo. Quanto maior o prazo de aplicação, menos IR o investidor paga.

Assim, sempre que possível, invista para prazos maiores. Investimentos de até seis meses estão sujeitos a uma alíquota de IR de 22,5%, que cai para 15% para aplicações com mais de dois anos.

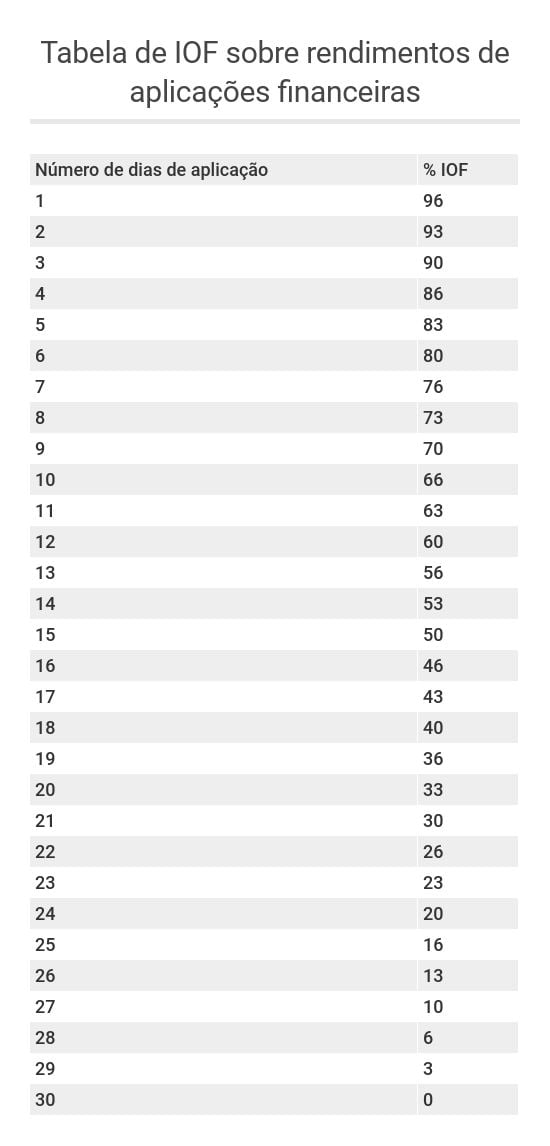

Além disso, investimentos com menos de 30 dias frequentemente sofrem a cobrança de IOF, além do imposto de renda.

Os fundos de renda fixa conservadora - como os fundos de renda fixa simples e os fundos outrora classificados como DI - são ótimos substitutos para a caderneta de poupança. Eles podem tranquilamente receber seus recursos de reserva de emergência ou objetivos de curto prazo.

Esses fundos investem em ativos de baixíssimo risco, e seu retorno segue de perto a Selic ou a taxa DI. A poupança, em contrapartida, rende 70% da Selic mais Taxa Referencial (TR) em cenários de juro baixo, e 0,5% ao mês mais TR em cenários de juro alto. Sendo que, quando a Selic está muito baixa, a TR é igual a zero.

Os fundos de renda fixa conservadora são os mais tranquilinhos que existem. A rentabilidade é diária - não mensal, como a da poupança - e a liquidez também. Você pede resgate hoje e o dinheiro cai na sua conta no mesmo dia.

Os custos incluem taxa de administração, imposto de renda pela tabela regressiva e IOF para aplicações inferiores a 30 dias.

Eu sugiro investir em fundos que paguem, no mínimo, 100% da Selic ou do DI de forma consistente, depois de descontada a taxa de administração.

Para conseguir tal feito, esses fundos precisam ter taxa de administração bem baixa, algo como 0,3% ou 0,4% ao ano, no máximo. A rentabilidade histórica dos fundos de investimento já é divulgada líquida de taxa de administração.

Mas nem pense que você vai encontrar fundos baratos assim em um grande banco. Esses produtos só estão disponíveis em gestoras independentes e corretoras de valores. Os principais canais da pessoa física para eles são as plataformas digitais de investimento.

Ou seja, se você ainda está num daqueles fundos DI mega caros de bancão - com taxas de administração de 3%, 4%, 5% ao ano - não tem mais desculpa para não sair já.

Quem prefere mais autonomia pode comprar títulos públicos diretamente pelo Tesouro Direto. Mas lembre-se de escolher uma corretora que não cobre taxa de administração, tecnicamente chamada de taxa de agente de custódia. Veja a lista de corretoras que não cobram taxa para o investimento no Tesouro Direto.

Com isso, o custo do investimento será de apenas 0,25% ao ano, referente à taxa de custódia paga à bolsa de valores, onde os títulos ficam guardados. Haverá, ainda, imposto de renda pela tabela regressiva e, para aplicações de prazo inferior a 30 dias, também IOF.

Os títulos públicos têm liquidez diária e risco de crédito inferior ao da poupança, uma vez que são garantidos pelo governo federal.

Também há a facilidade de poder investir pela corretora do seu banco, já que todos os bancões zeraram a taxa de administração para o programa do Tesouro. Dessa forma, você também economiza eventuais tarifas de DOC e TED que porventura teria que pagar para transferir seus recursos para outra corretora.

Além disso, a corretora do seu banco pode permitir aplicações programadas no Tesouro Direto, o que facilita muito a vida de quem não tem disciplina e precisa de um investimento mais automatizado.

No Tesouro Direto, é possível investir em títulos atrelados à Selic, vantajosos frente à poupança para objetivos de mais de seis meses e, sobretudo, para quem os leva até o vencimento.

Também dá para aplicar em títulos prefixados e atrelados à inflação, mas neste caso o ideal é sempre tentar casar o vencimento com a data do objetivo, a menos que você queira tentar ganhar com a valorização dos papéis.

O investimento em títulos de renda fixa emitidos por bancos e empresas geralmente não tem taxa de administração.

Alguns sofrem cobrança de IR pela tabela regressiva e IOF para aplicações inferiores a 30 dias, como os CDB e as Letras de Câmbio (LC).

Outros, como as debêntures, só têm o desconto do imposto de renda. E mesmo assim, há debêntures que são isentas para a pessoa física: as debêntures incentivadas, que financiam projetos de infraestrutura. Nelas é possível, inclusive, investir por meio de fundos que também são isentos de IR.

Finalmente, há títulos de renda fixa que são totalmente isentos de tributos: LCI, LCA, CRI e CRA.

Todos esses títulos têm o potencial de render mais do que a poupança. Aliás, para que sejam atrativos, o rendimento da renda fixa privada precisa, inclusive, ser maior do que o dos títulos públicos de mesmo tipo e prazo. Afinal, emissores privados têm mais risco que o governo.

Porém, entre os títulos pós-fixados emitidos por bancos - aqueles que pagam um percentual do DI - nem sempre isso acontece.

Os CDB, LCI e LCA emitidos pelos grandes bancos - os mais conservadores dos títulos privados - frequentemente rendem menos do que 100% do DI, enquanto um Tesouro Selic paga, no vencimento, a variação da Selic.

No caso desses papéis, os mais indicados são aqueles emitidos por bancos médios, pois eles tendem a render mais.

Embora instituições financeiras de menor porte também sejam mais arriscadas, o risco os CDB, LCI e LCA emitidos por elas acaba sendo o mesmo da poupança, pois esses títulos contam com a proteção do FGC.

É fácil comparar o retorno das LCI e LCA com o rendimento da poupança, já que todas essas aplicações são isentas de IR.

Porém, no caso dos CDB, o melhor é preferir aqueles que pagam a partir de 100% do DI. Em algumas instituições financeiras é possível encontrar CDB que rendem 100% do DI com liquidez diária. Neste caso, eles podem servir como substitutos da poupança.

Para investir em renda fixa privada, o caminho mais fácil é abrir conta em uma corretora que tenha uma plataforma aberta de investimentos, dessas que oferecem títulos de diversas instituições financeiras.

Mas nada impede o investidor de recorrer diretamente ao banco emissor. Dessa forma, as taxas podem ser ainda mais atrativas.

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor

Melhor desempenho entre os títulos públicos ficou com os prefixados, que chegaram a se valorizar mais de 20% no ano; na renda fixa privada, destaque foram as debêntures incentivadas

Investimentos como CRI/CRA, debêntures e outros reduziram a participação dos bancos nos empréstimos corporativos

Novos títulos têm vencimento fechado, sem a possibilidade de resgate antecipado

O Copom ainda não cortou a taxa de juros, mas isso deve acontecer em breve — e o mercado já se move para ajustar os retornos para baixo

BTG Pactual, BB Investimentos, Itaú BBA e XP recomendam aproveitar as rentabilidades enquanto a taxa de juros segue em 15% ao ano

Em carta mensal, Sparta analisa por que os eventos de crédito deste ano não doeram tanto no mercado de debêntures quanto os de empresas como Americanas e Light em 2023 e avalia os cenários de risco e oportunidades à frente

Pierre Jadoul não vê investidor disposto a tomar risco e enfrentar volatilidade enquanto juros continuarem altos e eleições aumentarem imprevisibilidade

O produto estará disponível por tempo limitado, entre os dias 24 e 28 de novembro, para novos clientes

Após o tombo do Banco Master, investidores ainda encontram CDBs turbinados — mas especialistas alertam para o risco por trás das taxas “boas demais”

Levantamento da Anbima mostra que a expectativa de queda da Selic puxou a valorização dos títulos de taxa fixa

A correção de spreads desde setembro melhora a percepção dos gestores em relação às debêntures incentivadas, com o vislumbre de retorno adequado ao risco

Surpresa da divulgação do IPCA de outubro foi gatilho para taxas do Tesouro Direto se afastaram dos níveis mais altos nesta terça-feira (11)

BTG Pactual, BB Investimentos, Itaú BBA e XP recomendam aproveitar as rentabilidades enquanto a taxa de juros segue em 15% ao ano

Queda inesperada de demanda acende alerta para os fundos abertos, porém é oportunidade para fundos fechados na visão da gestora

Queda inesperada de demanda por debêntures incentivadas abriu spreads e derrubou os preços dos papéis, mas movimento não tem a ver com crise de crédito

Funcionalidade facilita o acompanhamento das aplicações, refletindo o interesse crescente por renda fixa em meio à Selic elevada