O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Títulos públicos prefixados e atrelados à inflação se saíram muito bem até agora, e alguns estiveram entre as melhores aplicações do ano; mas ainda vale a pena investir no Tesouro Direto no segundo semestre?

As recomendações do Seu Dinheiro para o Tesouro Direto no guia Onde Investir em 2019 foram certeiras. Metade do ano já passou e voltamos ao tema para verificar quanto rendeu cada aplicação e se as perspectivas permanecem as mesmas ou foram alteradas. A primeira delas é o Tesouro Direto. Nos próximos dias vamos publicar reportagens especiais sobre o cenário para bolsa, câmbio, imóveis, fundos imobiliários, criptomoedas e renda fixa.

Esta matéria faz parte de uma série de reportagens sobre onde investir no segundo semestre de 2019, com as perspectivas para os diferentes ativos. São eles:

No fim do ano passado, os especialistas com quem eu conversei indicaram a compra de títulos públicos prefixados e atrelados à inflação de longo prazo - com vencimento a partir de 2025, no caso dos pré, e de 2026, no caso do Tesouro IPCA+, também conhecido como NTN-B.

Para quem já tinha esses títulos na carteira, a recomendação era manter ou até comprar mais - principalmente no caso de quem comprou NTN-B com taxa prefixada de 6% ou mais. A indicação valia tanto para quem tivesse a intenção de levar os papéis até o vencimento quanto para quem preferisse lucrar com a valorização.

Na época, as NTN-B mais longas estavam todas pagando mais de 4,5% ao ano acima do IPCA. Já os prefixados do prazo indicado tinham remunerações na casa dos 9,0% ao ano.

Mas com a queda dos juros futuros de lá para cá, tanto de curto como de longo prazo, hoje os títulos atrelados à inflação estão pagando na faixa de 3,5% mais IPCA, e as taxas dos prefixados caíram para as faixas de 6% ou 7% ao ano, dependendo do prazo.

Leia Também

Como consequência, os títulos atrelados à inflação tiveram os maiores retornos do ano até agora, entre as aplicações mais tradicionais. Afinal, conforme as taxas desses papéis caem, eles se valorizam.

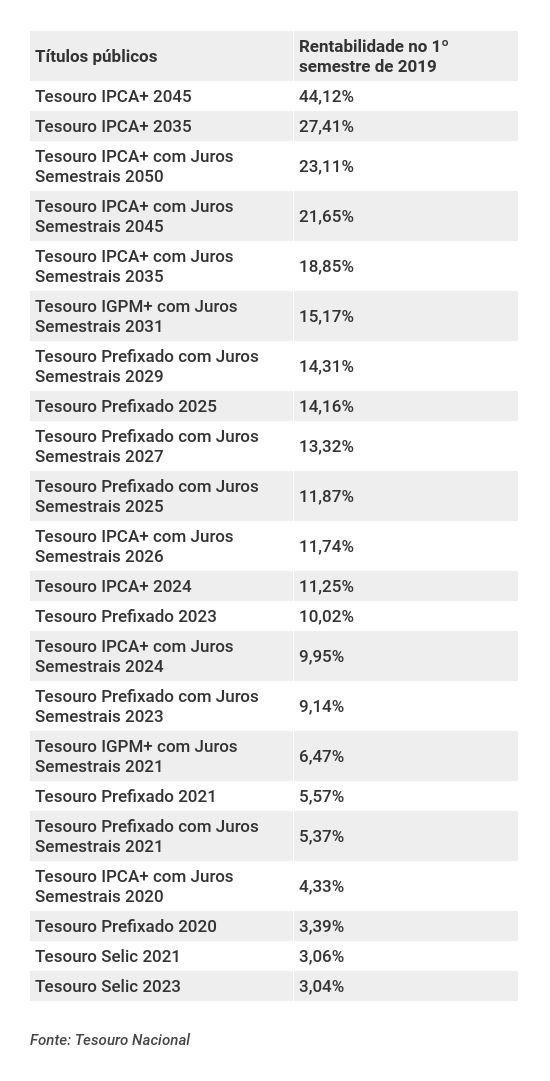

O título mais rentável de todos foi o Tesouro IPCA+ 2045, com alta de 44,12%. Ele foi o segundo melhor investimento do semestre, atrás apenas do bitcoin (confira o ranking completo nesta matéria).

Com prazos mais curtos, os prefixados renderam na faixa dos 14%, dependendo da data de vencimento, aparecendo na porção intermediária do ranking.

Importante lembrar que essas são as valorizações dos títulos, segundo seu preço de mercado atual. Para realizar estes ganhos, é necessário vendê-los antes do vencimento. Quem os levar até o vencimento, receberá o retorno contratado na hora da compra.

Veja, a seguir, o desempenho semestral de todos os títulos públicos negociados desde o fim do ano passado:

Só que depois de tanta valorização, o cenário para os títulos públicos no segundo semestre não é o mais animador. Os juros futuros, que balizam as taxas dos títulos pré e das NTN-B, já caíram bastante, comprimindo as remunerações desses papéis e reduzindo seu potencial de alta.

Mas os títulos pós-fixados - o Tesouro Selic - também não seriam a resposta, uma vez que a Selic ainda deve passar por novos cortes em breve, não havendo perspectiva de alta no horizonte. Isso, é claro, se uma reforma da Previdência robusta passar.

Quem comprou títulos prefixados e atrelados à inflação no passado, a taxas altas (como eu!), está no melhor dos mundos.

Aqueles investidores mais conservadores, que querem simplesmente levá-los até o vencimento para garantir a boa rentabilidade contratada, podem fazer isso confortavelmente, porque pode ser que o Brasil não veja mais - ou não veja tão cedo - taxas como 6,00% ou 7,00% ao ano mais IPCA, como já tivemos nas NTN-B num passado não muito distante. Ao menos será saudável para a nossa economia que seja assim.

Já os investidores que visam mesmo a lucrar com a valorização dos títulos, sem vontade de carregá-los por prazos tão longos quanto 16 ou 26 anos, podem já realizar uma parte dos ganhos agora, ou então segurar um pouco mais para apostar numa valorização adicional.

Afinal, a perspectiva, para o segundo semestre, é de continuidade do movimento de queda nos juros.

“Estamos em um mundo de juros baixos e cadentes, com risco de recessão mundial e até de uma nova crise econômica no horizonte, embora este não seja o cenário-base. Então é um cenário muito estimulativo, que aponta para juros mais baixos no Brasil”, diz Dan Kawa, CIO da da gestora de patrimônio TAG Investimentos.

Daniel Linger, estrategista-chefe da RB Investimentos, diz que “diminuiria, mas não eliminaria” o investimento em títulos públicos prefixados e atrelados à inflação.

A plataforma de investimentos da RB Capital ainda aposta na queda de juros, mirando uma Selic em 6,00% ou 5,75% no fim do ano. Ainda assim, ressalta Linger, “os títulos pré e Tesouro IPCA já estão com taxas apertadas”.

Em bom português, se você já ganhou uma boa grana com esses títulos, dá para realizar ao menos uma parte dos lucros, caso você precise utilizar os recursos ou deseje investi-los em outras classes de ativos.

A orientação dos especialistas com quem eu conversei é direcionar esse dinheiro à renda variável e a aplicações de crédito privado. Para eles, é nesses ativos que estão as maiores oportunidades agora.

Mas claro que não se trata do mesmo tipo de risco, então é preciso ficar de olho no balanceamento da sua carteira e no seu perfil de investidor. Títulos públicos têm risco de mercado, mas contam com garantia do governo, bem diferente do crédito privado e das ações. Portanto, não seria o caso de zerar a posição no Tesouro Direto.

Eu, pessoalmente, acho que ainda vou dar uma segurada nas minhas NTN-B. Já realizei parte dos meus ganhos no fim do ano passado para rebalancear minha carteira e pôr um pouco de renda variável.

Sim, ainda vale a pena manter e até comprar títulos prefixados e atrelados à inflação. “Os títulos públicos já estão com taxas baixas, mas elas podem ficar mais baixas ainda”, me disse o gestor de fundos macro da AZ Quest, Sergio Silva, sugerindo que os papéis ainda tem algum espaço para valorização.

Para ele, a melhor pedida agora, no Tesouro Direto, são os títulos atrelados à inflação de longo prazo. Essa é também a aposta de Dan Kawa, da TAG.

“Títulos que pagam juros próximos de 4% mais IPCA ainda têm alguma gordura para queimar, pois os juros reais ainda podem cair para mais perto de 3%”, diz, acrescentando que gosta sobretudo das NTN-B com vencimentos de 2035 para frente.

Kawa acha, inclusive, que investidores que têm títulos com vencimentos mais próximos na carteira podem vendê-los para reinvestir nesses papéis. “Sempre mensurando o tamanho da posição, claro, porque os títulos mais longos têm mais risco”, conclui.

A gestora de fundos Western Asset, porém, tem uma visão diferente, preferindo os prazos mais curtos e principalmente os prefixados - embora não descarte as NTN-B. A recomendação vale tanto para quem já tem os títulos na carteira e está na dúvida se deve segurá-los, quanto para quem está avaliando se deve comprar mais.

“Meio que tanto faz, mas se os juros continuarem caindo, é possível ganhar mais com os prefixados. Depende do apetite por risco do investidor”, diz Marcelo Guterman, especialista de investimentos da Western, que lembra que a aposta no Tesouro Direto, no momento, já não está tão óbvia.

Guterman foi uma das pessoas com quem eu conversei antes de escrever o guia sobre onde investir em 2019, no final do ano passado. Na nossa entrevista mais recente, ele estava entusiasmado com o resultado das indicações que havia dado na ocasião.

“Acertamos na mosca. Os títulos tiveram uma performance fantástica. O cenário surpreendeu positivamente”, disse, referindo-se às recomendações de prefixados e NTN-B de longo prazo.

Na época, a Western Asset estava otimista com as perspectivas econômicas para o Brasil e não descartava novas quedas nos juros, mas as considerava pouco prováveis.

Pensando nos investidores mais conservadores, Guterman acredita que ainda vale a pena comprar títulos prefixados ou atrelados à inflação para levá-los ao vencimento, mesmo com as taxas mais espremidas.

“Um prefixado que pague perto de 7,50% ao ano ou uma NTN-B que remunere cerca de 3% mais IPCA ainda têm taxas razoáveis. A gente está acostumado a ganhar 1% ao mês na renda fixa, mas isso faz parte do passado. Com atividade e inflação baixas, esses ganhos não são ruins”, diz.

Não custa repetir que você nunca deve abrir mão da sua reserva de emergência, que deve ficar sempre aplicada em investimentos de renda fixa de baixo risco.

Fora que, se tudo der errado e os juros subirem, essas aplicações serão favorecidas e lhe garantirão a liquidez necessária em tempos de crise.

Ou seja, é sempre bom ter Tesouro Selic ou fundos que invistam em Tesouro Selic. Atualmente, há fundos que sequer cobram taxas, diferentemente do Tesouro Direto.

Se você ainda tem dúvidas sobre como investir no Tesouro Direto, confira as nossas matérias sobre os primeiros passos.

Já faz algum tempo que a renda fixa conservadora - aqueles ativos que pagam a variação da Selic ou do CDI - só tem servido mesmo para o investimento da reserva de emergência.

Desde março de 2018, a taxa básica de juros tem ficado estacionada em 6,50% ao ano, em um cenário de inflação baixa e controlada e crescimento pífio.

As oportunidades de ganhar um dinheiro a mais, naquela parte da carteira disponível para tal, tem estado nos ativos de risco.

No lado da renda fixa, as estrelas têm sido os títulos prefixados e atrelados à inflação, que se valorizam quando a perspectiva é de quedas adicionais nos juros; no lado da renda variável, brilham ativos como as ações e os imóveis, beneficiados em cenários de juros baixos, quando eles têm mais facilidade de retornar acima da renda fixa conservadora.

Esses ativos foram os mais rentáveis de 2018, quando os juros futuros recuaram com a eleição de um governo mais liberal na economia e a perspectiva de reformas importantes para reequilibrar as contas públicas e retomar do crescimento.

No primeiro semestre de 2019, vimos uma continuação desse movimento. Embora o mercado achasse pouco provável haver cortes adicionais na Selic no fim do ano passado, quem apostou em ativos que se beneficiam da queda dos juros mirou no que viu e acertou no que não viu.

No final do ano passado, o mercado tinha lá suas dúvidas se ainda haveria espaço para os juros caírem mais. Segundo o último Boletim Focus de 2018, esperava-se a manutenção da Selic em 6,50% ao ano até o fim de 2019.

Os agentes econômicos achavam que poderia até mesmo haver uma leve alta dos juros com uma eventual retomada do crescimento após a aprovação da reforma da Previdência, dada como praticamente certa.

Para o fim de 2020, a projeção consolidada no Focus era de uma Selic em 8,00%, resultado de uma retomada mais robusta da economia aliada a uma meta de inflação menor - para o ano que vem, o centro da meta cai para 4,0% ao ano; hoje, é de 4,25%.

A grande incógnita, na época, era justamente a reforma da Previdência. A perspectiva era de que sim, nosso crescimento continuaria mixuruca e nossa inflação permaneceria sob controle pelo menos até que ela fosse aprovada.

Mas ainda não havia sequer uma proposta, nem se sabia se o novo governo teria um real poder de articulação para passar um projeto robusto dentro de um prazo razoável.

Somava-se a isso um cenário externo bastante desafiador. De um lado, uma guerra comercial entre Estados Unidos e China e o temor de desaceleração no crescimento mundial; do outro, a economia americana dava sinais de crescimento robusto, o que poderia levar o Federal Reserve a aumentar os juros por lá.

Na virada do ano, por sinal, o mercado esperava duas altas de juros nos EUA em 2019, o que poderia valorizar o dólar e dificultar quedas adicionais na Selic, mesmo com a nossa economia patinando.

Bem, se os juros brasileiros não caíssem, também não subiriam. Além disso, já havia algumas vozes no mercado que acreditavam que mais algum cortezinho na Selic era possível, na tentativa de reanimar nossa combalida economia.

Pelo sim, pelo não, a recomendação do guia do Seu Dinheiro sobre Onde Investir em 2019 foi de manutenção da estratégia: posicionar-se em ativos capazes de ganhar com o cenário de Selic baixa, inflação controlada e eventuais novos cortes de juros.

Quem seguiu a indicação acertou na mosca. De lá para cá, a possibilidade de novos cortes nos juros passou de um palpite de poucos para uma possibilidade bem real, derrubando os juros futuros e as previsões para a Selic em 2019 e 2020.

De acordo com o mais recente boletim Focus, o mercado hoje espera uma Selic de 5,50% para o fim de 2019 e 6,00% em 2020. Mas há quem acredite em uma queda ainda maior. O Itaú Unibanco, por exemplo, projeta uma Selic em 5% neste e no próximo ano, segundo relatório divulgado em junho.

Uma série de fatores contribuiu para que a queda de juros passasse de uma vaga esperança a uma possibilidade real.

A dificuldade de a economia brasileira reagir e as constantes revisões para baixo das perspectivas para o nosso crescimento neste ano já vinham fazendo os juros futuros negociados na bolsa recuarem ao longo do semestre.

Esses derivativos materializam as expectativas do mercado para a taxa de juros em datas futuras e servem de parâmetro para as as remunerações dos títulos de renda fixa.

A queda das taxas indicava que os investidores já antecipavam que o BC cedo ou tarde teria que cortar a Selic para estimular a atividade econômica, mesmo sem indicação de que o Federal Reserve (Fed) poderia cortar os juros americanos em breve.

Mas em junho, os juros futuros deram uma boa recuada depois que o Fed e o Banco Central Europeu sinalizaram estar prontos para cortar juros para enfrentar o cenário de desaceleração econômica mundial que se desenha à frente.

Ao longo do semestre, a guerra comercial entre EUA e China só piorou, e os dois países ainda não estão próximos a um acordo.

Na zona do euro, os dados econômicos continuaram mostrando estagnação da economia, e a China deu sinais de enfraquecimento. Mesmo nos EUA, os indicadores de atividade têm sido conflitantes, enquanto a inflação permanece baixa.

Essa expectativa de queda de juros lá fora derrubou ainda mais os juros futuros por aqui e contribuiu para a queda do dólar, valorizando os ativos de risco.

Os contratos de DI com vencimento para janeiro de 2020, por exemplo, caíram 8,69% no primeiro semestre, sendo que apenas em junho o recuo foi de 4,62%. Já os contratos para janeiro de 2025 recuaram 21,34% no ano, sendo 12,05% apenas em junho.

As razões para os possíveis cortes de juros são desanimadoras. Já se fala em recessão mundial. Mas para o investidor não resta muito a fazer a não ser proteger seu patrimônio e garantir sua liquidez, de um lado, e buscar ativos que tenham chance de render mais que a renda fixa conservadora, de outro.

No caso dos investidores estrangeiros, abrem-se oportunidades em economias emergentes propensas a uma recuperação, como é o caso do Brasil.

Por aqui, os agentes econômicos permanecem em compasso de espera pela aprovação da reforma da Previdência. Apesar de ter agradado aos mercados, a reforma vem enfrentando um caminho tortuoso dentro de um governo com problemas de articulação política e envolvido em um punhado de confusões e escândalos causadores de ruído nos mercados.

O Banco Central do Brasil ainda não sinalizou com clareza a possibilidade de um novo corte de juros, ressaltando a importância da aprovação da reforma da Previdência, mas sem exatamente condicionar uma coisa à outra.

A reforma pode não ser a salvação da lavoura, mas é o primeiro passo essencial para a nossa recuperação. Mas, como já vimos, o mercado já precifica essas reduções adicionais.

Juros dos títulos em dólar explodem em meio à falta de apoio claro de Cosan e Shell

Banco vê oportunidade de ganho significativo em dólar, investindo em empresas brasileiras e conhecidas

Papéis prefixados e indexados à inflação tem vencimento alongado, enquanto Tesouro Selic só oferece um vencimento

Relatório da XP recomenda a janela estratégica rara nos títulos indexados à inflação e indica os dois títulos preferidos da casa

O novo título público quer concorrer com os ‘cofrinhos’ e ‘caixinhas’ dos bancos digitais, e ser uma opção tão simples quando a poupança

Os recursos serão usados para cobrir gastos relacionados com a implantação e exploração da usina termelétrica movida a gás natural UTE Azulão II, no Amazonas; papéis são voltados a investidores profissionais

Levantamento da Empiricus mostra quais setores lideram oportunidades e como o mercado de debêntures deve se comportar nos próximos meses

Incertezas globais elevam rendimentos dos títulos públicos e abrem nova janela de entrada no Tesouro Direto

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor

Melhor desempenho entre os títulos públicos ficou com os prefixados, que chegaram a se valorizar mais de 20% no ano; na renda fixa privada, destaque foram as debêntures incentivadas

Investimentos como CRI/CRA, debêntures e outros reduziram a participação dos bancos nos empréstimos corporativos

Novos títulos têm vencimento fechado, sem a possibilidade de resgate antecipado

O Copom ainda não cortou a taxa de juros, mas isso deve acontecer em breve — e o mercado já se move para ajustar os retornos para baixo

BTG Pactual, BB Investimentos, Itaú BBA e XP recomendam aproveitar as rentabilidades enquanto a taxa de juros segue em 15% ao ano