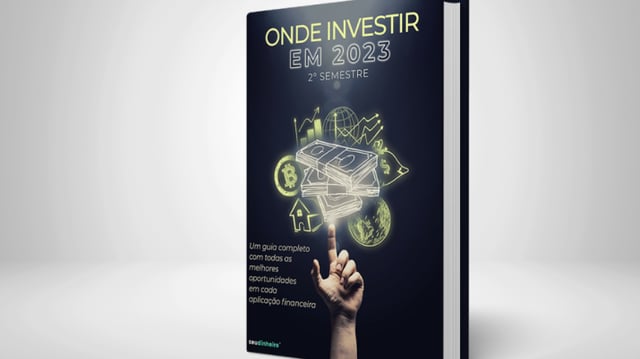

Onde investir no 2º semestre: fundos imobiliários de tijolo estão muito baratos, mas ainda não é hora de abandonar completamente os FIIs de papel

Montar uma carteira mais equilibrada, capaz de marcar pontos tanto com a defesa quanto com o ataque, é a dica dos especialistas em FIIs para o segundo semestre

Montar uma carteira de fundos imobiliários é como organizar um time de futebol para jogar um campeonato. Os adversários são de peso — a inflação, os juros, os riscos fiscais e políticos e a ameaça de recessão global — e, por isso, é preciso escolher com cuidado os jogadores.

Quem gosta de ficar na retranca escala os fundos de papel para as onze posições. Por investirem em títulos de crédito ligados ao setor imobiliário, esses ativos conseguem lucrar com os movimentos dos preços e das taxas de juros.

Foram eles, por exemplo, os principais responsáveis por impedirem que o IFIX levasse uma goleada na primeira metade do ano. O índice, que reúne os principais fundos imobiliários da B3, terminou o primeiro semestre com um recuo acumulado de 0,32%.

- FUNDO IMOBILIÁRIO DE 'FAZENDAS GLOBAIS': um FII tem em seu portfólio fazendas de cana de açúcar, setor que não para de crescer e que o Brasil é o maior produtor do mundo, segundo o analista Caio Araújo. Por isso são apelidadas de "fazendas globais". Ele pode pagar 13% de dividendos ao ano e está dando uma surra no IFIX e CDI quando o assunto é retorno. A corretora Vitreo liberou o nome neste link.

Já aqueles que acreditam na máxima que a melhor defesa é o ataque tendem a encher o time com os fundos de tijolo. A classe aposta em ativos reais e, portanto, bate de frente com os principais adversários da indústria.

Por fim, há quem prefira combinar as duas táticas e montar uma carteira mais equilibrada, capaz de marcar pontos tanto com a defesa quanto com o ataque. E essa é a estratégia mais indicada para quem pensa em vencer não apenas na recém-iniciada temporada do segundo semestre de 2022.

Conversamos com um time especialistas do setor — André Freitas, da Hedge Investments; Bruno Nardo, da RBR Asset; Caio Araújo, da Empiricus; Carlos Martins, da Kinea; Giuliano Bandoni, da Rio Bravo; e Marcelo Custódio, do Itaú BBA — e a conclusão é a de que quem joga com equilíbrio garante um portfólio capaz de proteger e engordar o patrimônio no longo prazo.

Leia Também

“Hoje o momento é muito bom para comprar fundos de tijolo com desconto. Mas o dinheiro de curto prazo deve ficar nos fundos de Certificados de Recebíveis Imobiliários”, resume Freitas, que é CEO e CIO da Hedge e um dos cartolas mais respeitados da indústria.

Esta matéria faz parte de uma série especial do Seu Dinheiro sobre onde investir no segundo semestre de 2022. Eis a lista completa:

- Cenário macro

- Bolsa

- Renda fixa

- Bitcoin e criptomoedas

- FIIs e imóveis (você está aqui)

- BDRs e ações estrangeiras

- Dólar e ouro

Mentalidade de campeão

É preciso atenção: há fundos que estão descontados graças ao cenário macroeconômico e podem gerar ganho de capital quando o momento desafiador passar, mas também há ativos que não têm fundamentos para uma boa performance, mesmo contra adversários enfraquecidos.

Discutiremos abaixo como identificar as oportunidades em cada uma das classes de FIIs, mas, no geral, o investidor pode escalar sem medo os fundos com ativos de qualidade, bem localizados e com vacância controlada — e, no caso dos fundos de crédito, com risco de inadimplência mais baixo.

Outro alerta dos especialistas é que, apesar do momento negativo na indústria, é muito difícil identificar com precisão qual será o ponto mais baixo da curva descendente dos ativos.

- FUNDO IMOBILIÁRIO DE 'FAZENDAS GLOBAIS': um FII tem em seu portfólio fazendas de cana de açúcar, setor que não para de crescer e que o Brasil é o maior produtor do mundo, segundo o analista Caio Araújo. Por isso são apelidadas de "fazendas globais". Ele pode pagar 13% de dividendos ao ano e está dando uma surra no IFIX e CDI quando o assunto é retorno. A corretora Vitreo liberou o nome neste link.

Por isso, a mentalidade certa para quem quer ser campeão é fazer aportes consistentes enquanto a maioria dos fundos do tijolo está negociando abaixo do valor patrimonial e, muitas vezes, até mesmo do custo de reposição — a soma necessária para desenvolver novamente os imóveis do portfólio.

“Para quem tem espaço para um investimento um pouco mais lento e oportunista, pode ser o momento de começar a comprar as cotas no mercado secundário. Assim, é possível obter um preço médio bacana, principalmente para quem está olhando para um horizonte um pouco mais longo”, explica Carlos Martins, sócio-fundador e gestor da Kinea.

Fundos de fundos serão as estrelas da seleção dos FIIs?

No início, nós dividimos os fundos imobiliários em duas grandes categorias: papel e tijolo. Mas, assim como a defesa e ataque de um time de futebol são formadas por goleiros, zagueiros, laterais, meio-campistas, volantes, centroavantes, pontas e mais, dentro de cada um dos segmentos de FIIs também há divisões.

O grupo do tijolo é formado principalmente por fundos de lajes corporativas, shoppings e escritórios, enquanto o do papel divide-se entre high yield e high grade — produtos que focam em altos dividendos ou devedores com baixo risco, respectivamente.

Há ainda os fundos de fundos, que investem diretamente em outros FIIs. Aqui, há uma particularidade: como constroem seu patrimônio a partir da compra de cotas de outros ativos, os FOFs acabaram acumulando uma espécie de “desconto duplo” desde o ano passado.

Para Martins, da Kinea, essa é a classe mais promissora para o segundo semestre. Além do saldão das cotas, ela facilita a vida dos investidores que ainda não estão muito familiarizados com o mercado e inseguros para escalar sua própria seleção de FIIs.

Bruno Nardo, sócio e gestor da RBR Asset, também acredita que os FOFs serão os primeiros a se recuperar com a melhora das condições macroeconômicas.

O mercado observa muito pouco o valor patrimonial e muito os dividendos. No momento em que esses fundos de IPCA+ voltarem a pagar 11% ou 12% ao ano, os investidores olharão para o lado e verão FOFs com dividend yield similar e com ganho de capital graças ao desconto.

Bruno Nardo, RBR Asset

O gestor da RBR Asset recomenda dois fundos para quem acredita nessa tese e o primeiro é o Hedge Top FOFII 3 (HFOF11). Da gestora de André Freitas e um dos maiores da indústria, o FII concentra seu portfólio principalmente em cotas de fundos dos segmentos corporativos e de recebíveis, com participações também em logística, renda urbana e shoppings centers.

O segundo é o RBR Alpha Fundo de Fundos (RBRF11), gerido pelo próprio Nardo. “Com todo viés que eu possa ter, é um fundo que está bem posicionado entre crédito e tijolo e que tem bastante opcionalidade de investimentos que podem destravar valor no curto e médio prazo”, afirma.

Caio Araújo, analista da Empiricus, não tem uma recomendação oficial de FOFs por uma questão de “posicionamento tático”, mas indica três gestoras que, em sua visão, têm bons portfólios. Duas delas — RBR e Hedge — já foram citadas, e Araújo acrescenta a VBI Real Estate, dona do VBI Reits FOF (RVBI11), à lista.

- FUNDO IMOBILIÁRIO DE 'FAZENDAS GLOBAIS': um FII tem em seu portfólio fazendas de cana de açúcar, setor que não para de crescer e que o Brasil é o maior produtor do mundo, segundo o analista Caio Araújo. Por isso são apelidadas de "fazendas globais". Ele pode pagar 13% de dividendos ao ano e está dando uma surra no IFIX e CDI quando o assunto é retorno. A corretora Vitreo liberou o nome neste link.

Lajes corporativas partem para o contra-ataque

Depois dos FOFs, Carlos Martins, da Kinea, acredita que os investidores também devem prestar muita atenção nos fundos de lajes corporativas por um motivo: o desconto atrativo.

Outros dois especialistas consultados — André Freitas, da Hedge, e Giuliano Bandoni, da Rio Bravo — concordam que o segmento é o mais defasado no mercado secundário. “Vemos fundos muito abaixo do custo de reposição, inclusive de 2019, nos quais, se tiramos os ativos do FII e vendemos no mercado, ganhamos dinheiro”, declara Bandoni.

Segundo Freitas, a liquidação nesse e em outros segmentos ocorre graças aos investidores pessoas físicas, “que entraram nos fundos no momento errado e estão saindo no momento errado também”.

Por representarem quase 74% do total de investidores de FIIs, a inexperiência da classe provoca uma fuga para a renda fixa em cenários como o atual e derruba as cotas.

Assim, a precificação dos fundos acaba por não refletir a melhora da economia real, com redução da taxa de vacância e aumento dos aluguéis em imóveis bem localizados.

A conclusão é dolorosa para quem já está posicionado e vê as cotas caindo, mas é boa para quem pretende aproveitar o desconto e incluir as lajes corporativas no seu time de FIIs.

Se você está nesse segundo grupo e não sabe qual ativo escolher, três dos especialistas — Araújo, Custódio e Nardo — citam o VBI Prime Properties (PVBI11) como uma boa alternativa.

“Acho que é o melhor portfólio de lajes corporativas da indústria, tanto em qualidade quanto em localização”, aponta o analista do Itaú BBA.

Caio Araújo, da Empiricus, também destaca a alta taxa de ocupação e qualidade da gestão: “A VBI tem feito um bom trabalho em termos comerciais e é uma oportunidade para quem gosta de uma renda estável e de bons ativos”.

Shoppings jogam em dois times

Além dos fundos de lajes corporativas, outra classe de FIIs com descontos atrativos é a de shoppings. André Freitas aposta que as cotas do segmento terão uma recuperação mais rápida no segundo semestre com a boa performance dos cinemas e dos estacionamentos.

Bruno Nardo, da RBR, concorda: “temos visto blockbusters indo bem e o cinema é uma âncora que acaba atraindo muita gente, melhorando o fluxo de veículos e receita com estacionamento, além de tudo que esse cliente consome dentro do shopping”.

Mas os analistas fazem uma ressalva: as ações de administradoras de shoppings negociadas em bolsa estão ainda mais desvalorizadas do que os fundos imobiliários. Por isso, apesar das boas perspectivas, é preciso avaliar com cuidado qual se encaixa melhor em seu portfólio.

“Quase todos os fundos mais conhecidos hoje possuem um certo nível de alavancagem, fizeram movimentos de compra e expansão de portfólio nos últimos dois anos e estão ajustando suas operações”, destaca Caio Araújo.

Ainda assim, os especialistas têm seus favoritos no setor. O mais citado — escolha de Araújo, Nardo e Custódio — é o HSI Malls (HSML11). “Gostamos bastante dele em termos de valuation e de oportunidade de ganho de capital no longo prazo”, assinala o gestor da RBR.

Bruno Nardo também sugere o XP Malls (XPML11). Em sua visão, o fundo da XP tem o melhor portfólio do mercado.

Logística continuará segurando a pressão do adversário?

Nós te contamos que os fundos imobiliários de tijolo têm sofrido com a alta dos juros e da inflação. Mas, dentro do segmento, uma categoria conseguiu driblar os dois marcadores no primeiro semestre: a logística.

Com a demanda dos galpões aquecendo-se na esteira do crescimento do e-commerce, os FIIs desse tipo seguraram as pontas (e as cotas) em campo.

“Ele também foi mais resiliente porque é um setor onde temos uma alta atipicidade de contratos, cerca de 50% a 60%, na média”, argumenta Giuliano Bandoni. Ou seja, os acordos com inquilinos costumam ter prazos muito maiores do que os normalmente praticados no mercado imobiliário.

Apesar dos pontos positivos, porém, os fundos de logística podem estar se aproximando de um ponto de maturação. “O e-commerce não tem mais aquele crescimento, então a tendência é que esse setor seja marginalmente pressionado no curto prazo”, observa o analista da Empiricus.

Ainda assim, Araújo garante que a perspectiva para o segmento é majoritariamente positiva: “estamos em um momento de estabilização desse excesso de demanda que vimos no primeiro semestre, mas ainda em um nível muito forte e muito bom”.

Os especialistas consultados elegeram quatro fundos para o investidor:

- HSI Logística (HSLG11): o preferido de Caio Araújo. Segundo ele, o fundo tem um posicionamento privilegiado, imóveis próximos às capitais, yield elevado e desconto em relação ao valor patrimonial.

- Bresco Logística (BRCO11): mencionado pelo analista da Empiricus e por Marcelo Custódio, do Itaú BBA. “Em relação à média da indústria, é um fundo um pouco mais caro, mas que, na nossa visão, tenha talvez a maior qualidade, em termos de imóveis, do mercado”, defende Araújo.

- VBI Logística (LVBI11): escolha de Custódio e Bruno Nardo. O gestor da RBR valoriza principalmente o portfólio e o valuation atrativo do fundo.

- Vinci Logística (VILG11): o analista do Itaú BBA cita ainda um ativo que chama a atenção pela alta taxa de ocupação e inadimplência controlada.

Papel ainda será o camisa 10 dos fundos imobiliários no segundo semestre

Todo time que se preze precisa de um camisa 10. Aquele craque que assusta a zaga adversária e que não desperdiça oportunidades de gol. E, no segundo semestre, a posição seguirá sendo ocupada pelo papel na seleção dos fundos imobiliários.

Mesmo com o fim do ciclo de aperto da taxa Selic mais próximo, os ativos indexados ao CDI seguirão distribuindo proventos gordos, graças ao patamar ainda elevado dos juros.

O mesmo vale para os FIIs com contratos atrelados ao Índice Nacional de Preços ao Consumidor Amplo (IPCA). O arrefecimento da alta dos preços ainda não é o suficiente para baixar os proventos dos fundos IPCA+.

Ainda assim, é preciso ter cuidado com as armadilhas preparadas para atrair quem olha apenas para os dividendos. Os especialistas consultados pelo Seu Dinheiro são unânimes: mais vale um rendimento menor na mão do que um risco de calote elevado.

Há algum tempo só olhamos fundos high grade, fundos com um risco de crédito controlado. Claro que isso é compensado na taxa, temos remunerações menores do que no high yield. Contudo, vemos uma relação de risco e retorno mais favorável, dado que a economia global está se deteriorando, e é improvável que não tenhamos problemas de inadimplência com devedores duvidosos.

Caio Araújo, Empiricus

Mesmo com a ressalva, não faltam boas opções para os investidores. Veja as sugestões dos analistas da Empiricus e do Itaú BBA e do gestor da RBR para a classe:

- BTG Crédito High Grade (BTCR11): “um dos poucos fundos high grade que hoje negociam próximos do valor patrimonial e pagando um yield acima de 10%”, sinaliza Araújo.

- Kinea Índice de Preços (KNIP11): o fundo mais negociado dos últimos 12 meses, segundo dados da B3, é recomendado por Custódio e Nardo. “Para um investidor que quer alocar em IPCA+ é uma boa opção”, aponta o gestor da RBR.

- Kinea Rendimentos Imobiliários (KNCR11): outro fundo da Kinea, o ativo é voltado para quem prefere investimentos indexados ao CDI. “Aqui o investidor terá pouca surpresa negativa e receberá um bom dividendo”, afirma Nardo.

- RBR Rendimento High Grade (RBBR11): o gestor também menciona um fundo da casa para aqueles que buscam um portfólio diversificado entre IPCA+ e CDI+.

- Kinea High Yield (KNHY11): é a escolha de Custódio para quem aceita um pouco mais de risco, mas ainda tem perfil “mais conservador”.

- CSHG Recebíveis Imobiliários (HGCR11): por fim, o analista do Itaú BBA cita um fundo “diversificado, com ativos de boa qualidade e alta previsibilidade na geração de caixa”.

Veja também — RISCOS PARA A ECONOMIA NO 2° SEMESTRE: Lula x Bolsonaro, inflação e JUROS I RECESSÃO NOS EUA?

Time de um jogador só? Especialista não recomenda compra direta de imóveis

Antes da popularização dos fundos imobiliários, o investimento em imóveis já era um queridinho da população brasileira. E muita gente ainda prefere os times de um homem só, ou melhor, de um empreendimento só, para construir o patrimônio.

Contudo, a compra direta de imóveis para locação ou venda com ganho de capital é cada vez menos recomendada. Isso porque a liquidez é menor e a burocracia maior do que no investimento por meio de FIIs.

Ainda assim, o mercado segue aquecido. Na cidade de São Paulo, por exemplo, maior praça do país, foram lançadas 22.685 unidades imobiliárias entre janeiro e maio deste ano, número 12,46% maior que os lançamentos no mesmo período de 2021. As informações são do Secovi-SP.

Outro indicador mais importante ainda para quem pretende apostar na compra direta, o Índice FipeZap — que monitora os preços de venda e locação residencial e comercial nas capitais brasileiras — mostra que não foram só os lançamentos que cresceram.

O valor de venda dos imóveis subiu 2,96% no primeiro semestre. Mas a alta não foi páreo para a inflação de 8,16% do IGP-M e de 5,51% do IPCA-15 no mesmo intervalo.

Das 50 capitais monitoradas, 45 cidades registraram crescimento. Contudo, somente em 26 a nova cifra superou a inflação.

Além disso, a alta dos preços também atrapalha na hora da compra, especialmente para quem não fará o pagamento à vista. “Temos um financiamento hoje cada vez mais elevado por conta dos juros”, assinala Caio Araújo.

Já o aluguel residencial acumula ganhos de 11,11% nos últimos 12 meses. A locação comercial teve uma alta mais tímida, de 4,71%, no período.

“Há grandes chances de você ter um aluguel mais elevado com FIIs do que você ganharia em um imóvel”, diz o analista da Empiricus.

- FUNDO IMOBILIÁRIO DE 'FAZENDAS GLOBAIS': um FII tem em seu portfólio fazendas de cana de açúcar, setor que não para de crescer e que o Brasil é o maior produtor do mundo, segundo o analista Caio Araújo. Por isso são apelidadas de "fazendas globais". Ele pode pagar 13% de dividendos ao ano e está dando uma surra no IFIX e CDI quando o assunto é retorno. A corretora Vitreo liberou o nome neste link.

O retorno médio, indicador mais adequado para nortear o investidor que busca imóveis com a finalidade de obter renda de aluguéis, confirma a afirmação do especialista. O dado anualizado ficou em 4,92% para o aluguel residencial e 5,64% para o comercial.

O percentual foi menor que o dividend yield de todos os segmentos de fundos imobiliários no mesmo período. Veja abaixo:

| Segmento | Yield anualizado |

| Recebíveis Imobiliários | 13,92% |

| Fundos de Fundos | 10,85% |

| Híbridos | 10,40% |

| IFIX | 9,27% |

| Logístico | 8,98% |

| Shoppings | 8,43% |

| Escritórios | 8,03% |

Mas, se você ainda assim prefere os times de um ativo só, há alguns pontos essenciais a considerar na hora de comprar o imóvel:

- Localização na cidade;

- Estrutura do empreendimento;

- Rental yield, métrica usada pelo setor para calcular o retorno que um investidor provavelmente obterá por meio do aluguel, elevado;

- Estado da documentação;

- Histórico de entrega e a qualidade dos imóveis da construtora, para empreendimentos na planta.

Solidão, futuro cancelado e as corridas de 10 km: o mundo visto pelas lentes do Instagram e do TikTok em 2024

Quem costuma ler meus textos por aqui, sabe que gosto de começar com algum detalhe sobre mim. Os livros que gosto, os que odeio, alguma experiência da minha vida, algo que ouvi falar… Assim, vamos nos tornando mais íntimos um mês de cada vez. O texto de hoje é um desses. Quero falar sobre sonhos… […]

Quem é Justin Sun, o bilionário das criptos que virou sócio em sonho pessoal de Trump e comeu a banana mais cara da história

Ícone das criptomoedas possui história excêntrica, desde proximidade com Donald Trump a título de primeiro-ministro de micronação

Jovens conservadores: a Geração Z está desiludida a esse ponto? De onde vem a defesa de ‘valores tradicionais’ nas redes sociais?

As melhores distopias são necessariamente um retrato exacerbado do presente, que funcionam como uma espiada sensacionalista do está por vir se a sociedade decidir seguir determinado rumo. É como se a obra estivesse o tempo todo nos ameaçando com um futuro terrível… como se fosse a foto de um pulmão cinza e cheio de câncer […]

Eleições de 2024: Enquanto todos temiam a inteligência artificial, foi a picaretagem à moda antiga que marcou a campanha

Enquanto muitos temiam os deepfakes, a grande mentira das eleições de 2024 pareceu mais algo criado na década de 1930. O que aconteceu?

Da tolerância e outros demônios: como o Instagram e o TikTok estão mudando nossa relação com a arte?

A nossa relação com a arte mudou depois das redes sociais, mas até onde isso pode ser considerado uma coisa boa?

Por que os influencers viraram “a voz de Deus” nas redes sociais — e como a parcela dos ‘sem escrúpulos’ prejudicam o próprio público

Se antes a voz do povo era a voz de Deus, agora Ele parece ter terceirizado o serviço para uma casta de intermediários: os influencers. Munidos pela força do algoritmo das redes sociais, que exige cada vez mais do nosso tempo, eles parecem felizes em fazer esse trabalho, até porque são muito bem pagos por […]

Quanto de mim e de você tem no ChatGPT? Como nossos dados viraram o novo petróleo desta revolução

“As rodas da máquina têm de girar constantemente, mas não podem fazê-lo se não houver quem cuide delas”. Na falta de um jeito original de começar a news desta semana, recorro ao ChatGPT para me fazer parecer mais sofisticada. Oi, Chat! [digito educadamente na intenção de ser poupada caso as IAs tomem o poder] Quero […]

Lula e Bolsonaro estavam errados sobre o Plano Real — e eles tinham um motivo para isso 30 anos atrás

Enquanto Bolsonaro votou contra o Plano Real em 1994, Lula disputava a presidência contra Fernando Henrique Cardoso

Os carros mais injustiçados do Brasil: 7 modelos de bons automóveis que andam empacados nas concessionárias — mas talvez não seja à toa

Esses carros são reconhecidamente bons produtos, mas vendem pouco; saiba quando (e se) vale a pena comprá-los

Por que tem tanta gente burra nas redes sociais? Você provavelmente é o mais inteligente do seu círculo — qual é o problema oculto disso

Você provavelmente é mais inteligente entre seus círculo de conhecidos nas redes sociais. E aqui está o real motivo por trás disso

Como nossos pais: o TikTok não está oferecendo nada além do ultrapassado — e os jovens adoram. Mas por que achamos que seria diferente?

“Minha dor é perceber que apesar de termos feito tudo o que fizemos, ainda somos os mesmos e vivemos como os nossos pais”. Talvez seja um pouco irônico começar um texto sobre nostalgia citando uma música que me foi ensinada pelo meu próprio pai — e que fala sobre conflitos geracionais… A proposta de hoje: […]

O que o TikTok, Instagram e Facebook têm a ver com as guerras em Gaza e na Ucrânia

Começo o texto desta semana com uma história que envolve o TikTok, Vladimir Putin e um jovem sub-astro da rede, filho de dois viciados em droga que perderam a guarda dele antes mesmo de seu primeiro aniversário. O contexto que une esses personagens é a guerra na Ucrânia. O jovem em questão é Denys Kostev, […]

A morte da internet, o caso Choquei e o crime sem solução: o que Trump tem a ver com isso — e os desafios para redes em 2024

Você pode sair deste texto preocupado…

Pesquisei como ganhar R$ 1 mil por mês sem trabalhar — e a resposta mais fácil não estava no Google e sim no TikTok

Este texto não é sobre ganhar dinheiro, é sobre uma tendência

O WhatsApp criou mais um arma para espalhar mentiras ou os canais ajudam a quebrar o monopólio do “tio do zap”?

“Ah, é aquela rede social de gente mentirosa”, é o que eu ouço do meu avô de 91 anos ao tentar explicar o que é o Telegram. Assíduo espectador de noticiários, ele se referia não só às vezes em que a plataforma russa teve problemas com a Justiça brasileira, mas também ao seu conhecido uso […]

Os bilionários piraram? Elon Musk e Mark Zuckerberg ameaçam brigar no ringue, mas tomam nocaute em suas redes sociais

Os dois marcaram uma briga física, mas a batalha real é outra

Onde investir no segundo semestre de 2023: veja melhores investimentos neste guia gratuito

Com desafios e oportunidades pela frente, o Seu Dinheiro reuniu as melhores oportunidades indicadas pelos especialistas em um guia exclusivo; baixe gratuitamente

Este episódio de Black Mirror não está na Netflix, mas vai alugar um triplex na sua cabeça: descubra como o ChatGPT pode até mesmo ‘roubar’ o lugar da sua namorada

Um homem chega em casa exausto depois de uma semana intensa de trabalho. É sexta -feira e tudo está em silêncio, o lugar está escuro. Ele mora sozinho. O vazio do ambiente começa a contaminá-lo a ponto de despertar uma certa tristeza pela solidão que enfrentaria nas próximas horas. Ele se senta no sofá e, […]

TikTok está fazendo jovens gastarem o dinheiro do aluguel em roupas de marca: entenda como a rede social está criando um boom no varejo de luxo

Um novo fenômeno no TikTok está causando um boom para marcas de luxo, como Prada, Chanel e outras

‘Shapella’ acontecerá em pouco tempo: entenda a nova atualização que permitirá sacar Ethereum (ETH) da blockchain

Mesmo com a liberação, a expectativa é de que os preços não oscilem — ao mesmo tempo, os usuários podem impulsionar uma disparada

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP