O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Com a seca de IPOs e o Ibovespa tombando mais de 7% no primeiro semestre, o investimento nos papéis da bolsa caiu 1,5%

As mudanças nas regras que buscaram restringir quem pode emitir títulos isentos de impostos de renda como as letras de crédito imobiliário (LCI) e do agronegócio (LCA) não impediu que essa classe continuasse atraindo a atenção (e o dinheiro) dos investidores brasileiros.

De acordo com dados da Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima) divulgados nesta terça-feira (13), o investimento de pessoas físicas em produtos isentos cresceu 7,3% no primeiro semestre, na comparação com o seis meses encerrados em dezembro de 2023.

Ademir Correa Júnior, presidente do Fórum de Distribuição da Anbima, relembra que uma das principais mudanças foi a amplicação no prazo mínimo para emissão de LCI e LCA, mas isso não impediu o crescimento dos produtos.

"O alongamento reduziu a atratividade do título, principalmente para quem investia pensando em liquidez. Mas a demanda por isentos, que já vinha forte no ano passado, continua", afirmou ele em coletiva realizada hoje.

Puxado especialmente pelo alto apetite dos investidores de varejo, o aporte nos títulos livres de IR — que, além da LCI e da LCA, inclui também as LIGs, CRIs, CRAs e debêntures incentivadas — somou R$ 1,1 trilhão até junho deste ano.

Outras classes também apresentaram crescimento, com destaque para o Certificado de Depósito Bancário (CDB), que registrou alta de 13,1% e já representa 31,2% dos investimentos em títulos e valores mobiliários.

Leia Também

As ações, por outro lado, foram a única categoria a recuar no período. Com a seca de ofertas iniciais, ou IPOs, e o Ibovespa tombando mais de 7% no primeiro semestre, o investimento nos papéis da bolsa caiu 1,5%.

De volta aos títulos isentos, a LCA foi o grande destaque do semestre com R$ 433,5 bilhões em investimentos, alta de 3,6%. O tamanho do avanço foi o mesmo para a LCI, que acumulou R$ 332,6 bilhões.

A maior alta foi registrada pelo Certificados de Recebíveis Imobiliários (CRIs), cujos investimentos cresceram 25,5% no semestre, para R$ 78,7 bilhões.

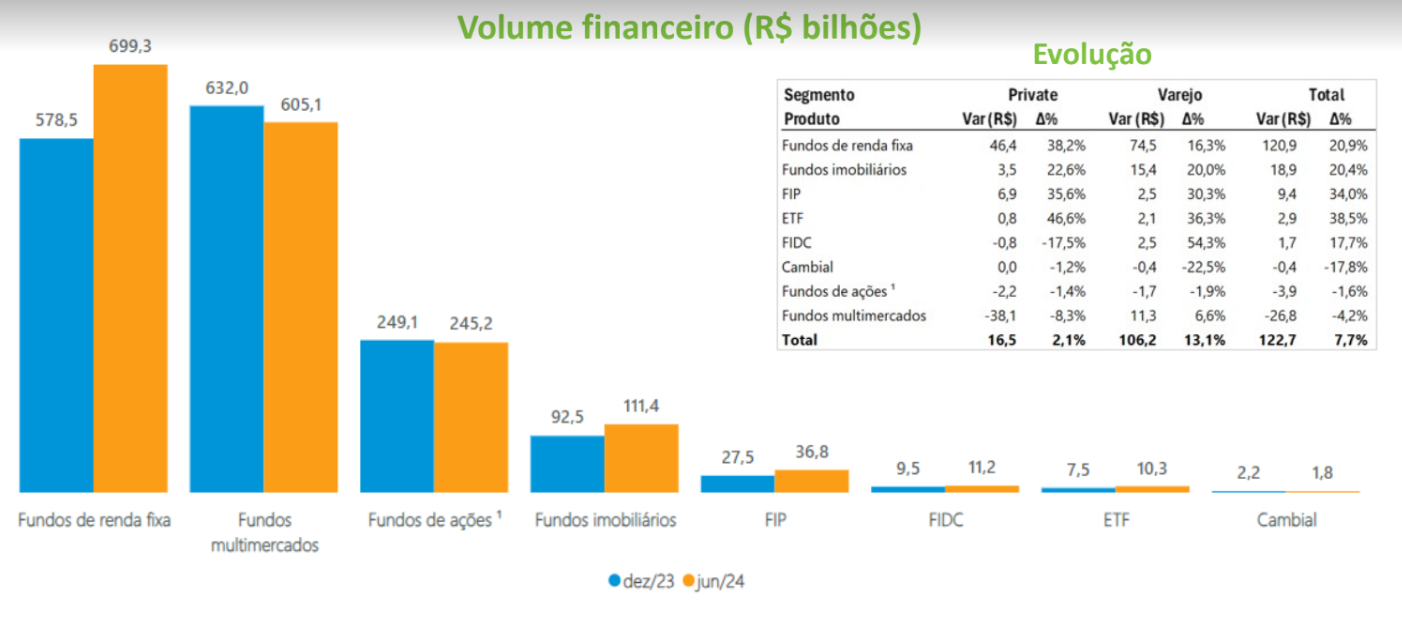

Na categoria de fundos de investimento, a renda fixa também chama a atenção. De acordo com Correa Júnior, os fundos do tipo despostaram como uma alternativa após as mudanças nas regras de LCI, LCA, CRI e CRA e avançaram 20,9% no semestre, acumulando quase R$ 700 bilhões em aportes.

Já os fundos multimercados caíram, assim como os cambiais e de ações, enquanto os maiores avanço percentual foram registrados pelos ETFs, também conhecidos como fundos de índice, FIPs e fundos imobiliários (FIIs). Confira abaixo:

Banco vê oportunidade de ganho significativo em dólar, investindo em empresas brasileiras e conhecidas

Papéis prefixados e indexados à inflação tem vencimento alongado, enquanto Tesouro Selic só oferece um vencimento

Relatório da XP recomenda a janela estratégica rara nos títulos indexados à inflação e indica os dois títulos preferidos da casa

O novo título público quer concorrer com os ‘cofrinhos’ e ‘caixinhas’ dos bancos digitais, e ser uma opção tão simples quando a poupança

Os recursos serão usados para cobrir gastos relacionados com a implantação e exploração da usina termelétrica movida a gás natural UTE Azulão II, no Amazonas; papéis são voltados a investidores profissionais

Levantamento da Empiricus mostra quais setores lideram oportunidades e como o mercado de debêntures deve se comportar nos próximos meses

Incertezas globais elevam rendimentos dos títulos públicos e abrem nova janela de entrada no Tesouro Direto

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor

Melhor desempenho entre os títulos públicos ficou com os prefixados, que chegaram a se valorizar mais de 20% no ano; na renda fixa privada, destaque foram as debêntures incentivadas

Investimentos como CRI/CRA, debêntures e outros reduziram a participação dos bancos nos empréstimos corporativos

Novos títulos têm vencimento fechado, sem a possibilidade de resgate antecipado

O Copom ainda não cortou a taxa de juros, mas isso deve acontecer em breve — e o mercado já se move para ajustar os retornos para baixo

BTG Pactual, BB Investimentos, Itaú BBA e XP recomendam aproveitar as rentabilidades enquanto a taxa de juros segue em 15% ao ano

Em carta mensal, Sparta analisa por que os eventos de crédito deste ano não doeram tanto no mercado de debêntures quanto os de empresas como Americanas e Light em 2023 e avalia os cenários de risco e oportunidades à frente