O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

ETFs de renda fixa são mais eficientes, do ponto de vista tributário, que a compra direta de títulos públicos; e este ainda oferece boa proteção contra a inflação

Uma estratégia muito utilizada por investidores pessoas físicas para se proteger da inflação é a compra de títulos públicos Tesouro IPCA+ (NTN-B) no Tesouro Direto. Com remuneração indexada ao IPCA, esses papéis garantem, no vencimento, um retorno real, isto é, acima da inflação oficial.

Mas existe outra maneira de se proteger da inflação e potencialmente vencer o CDI pagando, em certos casos, menos imposto de renda do que no Tesouro Direto: expondo-se ao IMA-B 5, índice de renda fixa que replica o desempenho de uma cesta de títulos Tesouro IPCA+ de curto prazo, isto é, com vencimentos de até cinco anos.

Esse indicador acompanha a variação dos preços desses títulos públicos no mercado, com as suas eventuais valorizações e desvalorizações de acordo com a perspectiva para os juros e a inflação.

A volatilidade dos papéis curtos, no entanto, costuma ser menor que a dos títulos públicos de prazo mais longo, cujo desempenho está menos atrelado à inflação e aos juros de curto prazo e mais ligado ao risco-país.

A maneira mais eficiente de obter um retorno similar ao do IMA-B 5, sob o ponto de vista dos custos, é por meio da compra de cotas de um ETF que reproduza o desempenho deste indicador.

ETFs são fundos de índice, isto é, fundos de investimento fechados que seguem a variação de algum índice de mercado e cujas cotas são negociadas em bolsa, como se fossem ações.

Leia Também

Atualmente, existem dez ETFs de renda fixa na bolsa brasileira, sendo que oito deles replicam o desempenho de índices de títulos públicos. Mas apenas um é atrelado especificamente ao IMA-B 5: o B5P211, do Itaú, um fundo pouco conhecido, com apenas 4.500 cotistas e patrimônio de R$ 361,6 milhões.

Note que comprar um ETF para se expor ao IMA-B 5 é uma estratégia diferente de comprar um Tesouro IPCA+ de prazo curto e ficar com ele até o vencimento.

Em ambos os casos, o investidor fica exposto à flutuação dos preços de mercado dos títulos, que pode ser para cima ou para baixo.

Mas no caso do Tesouro IPCA+, o investidor pode, em última análise, carregá-lo ao vencimento e embolsar exatamente o retorno contratado na hora da compra. Eventuais lucros ou prejuízos com a variação de preços só ocorrem caso o papel seja vendido antes do vencimento.

Já no caso do ETF atrelado ao IMA-B 5, não há essa opção de levar ao vencimento. Os títulos da carteira vão vencendo e dando lugar a outros papéis com prazos inferiores a cinco anos, de forma perpétua. Na hora da venda das cotas para reaver o dinheiro, o investidor pode ter tido ganhos ou perdas, a depender do momento de mercado.

Mas um estudo recente da Itaú Asset, administradora de vários outros ETFs além do próprio B5P211, mostra que o IMA-B 5 tem sido capaz de superar o IPCA e o CDI na maior parte do tempo, sobretudo em prazos maiores.

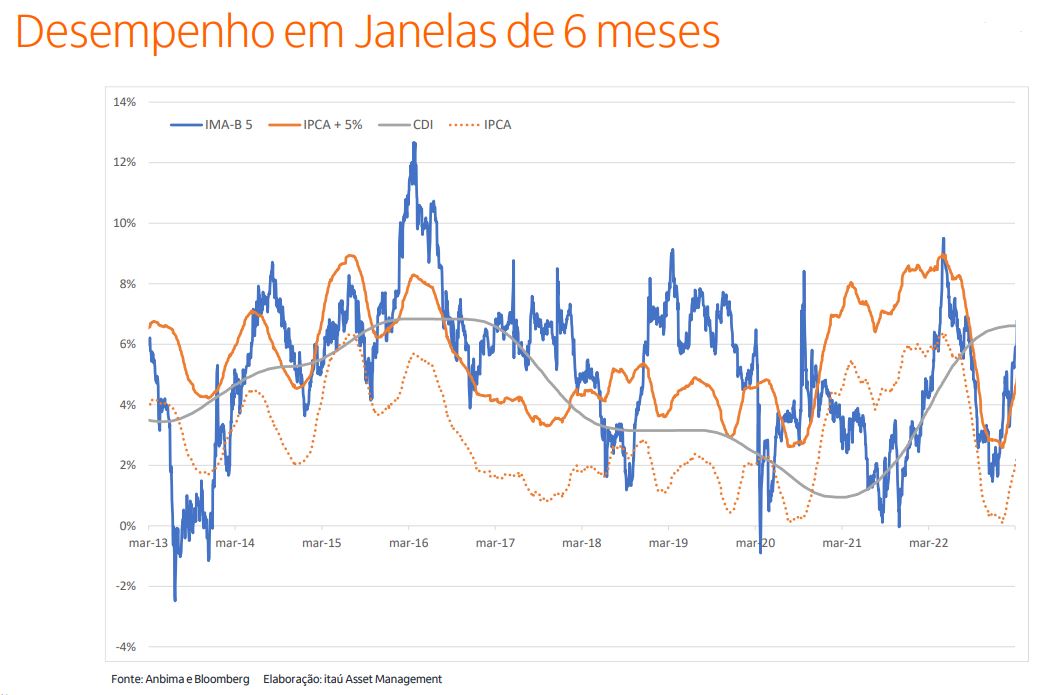

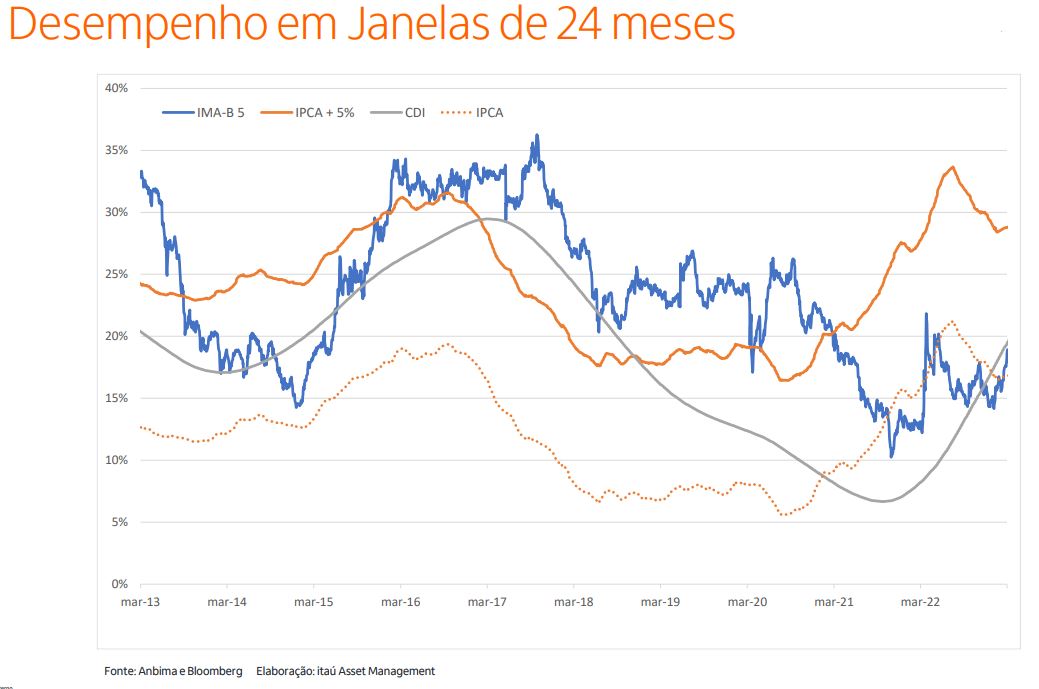

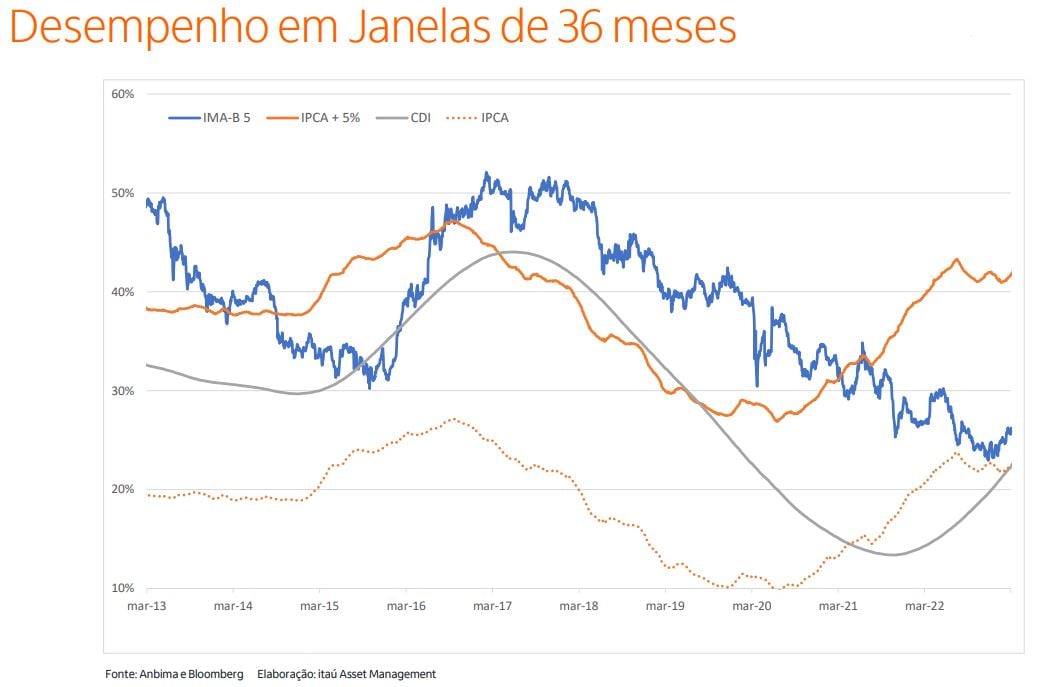

Foram analisadas diferentes janelas de tempo – de seis, 12, 24 e 36 meses – em um período de dez anos, de 1o de março de 2013 a 28 de fevereiro de 2023, totalizando 2.512 observações para cada horizonte.

Elas mostram que o desempenho do IMA-B 5 foi quase sempre positivo e também melhor que o CDI na maioria das vezes, principalmente nos prazos de mais de dois ou três anos. Veja:

| Período | Percentual das observações em que o desempenho foi positivo | Percentual das observações em que o desempenho superou o CDI |

| Janela 6 meses | 98% | 66% |

| Janela 12 meses | 100% | 78% |

| Janela 24 meses | 100% | 89% |

| Janela 36 meses | 100% | 96% |

Observe também que, nas quatro janelas de tempo, o IMA-B 5 (linha azul) venceu o IPCA (linha pontilhada) na maior parte do tempo, sobretudo nas janelas maiores:

O B5P211, especificamente, foi lançado em novembro de 2020 e desde então apresenta um rendimento ligeiramente inferior ao CDI (24,39% vs. 24,98% da taxa de juros, já descontada a taxa de administração, mas sem descontar o IR). Já a inflação, de novembro de 2020 a maio de 2023, foi de 22,57%.

Mas por que investir num ETF de títulos públicos pode ser mais eficiente do que comprar os papéis diretamente no Tesouro Direto? Porque, nos ETFs, o investidor paga menos imposto de renda em algumas situações.

Como outros fundos de investimento, os ETFs também cobram taxa de administração. Mas, no caso dos ETFs que seguem índices de títulos públicos, a preferência tem sido por cobrar não mais que 0,20% ao ano, que é o mesmo valor da taxa de custódia obrigatória do Tesouro Direto – então ficam meio que elas por elas.

A tributação, porém, é bem diferente. ETFs de renda fixa são tributados apenas em 15% independentemente do prazo, enquanto no Tesouro Direto, a tributação se dá conforme a tabela regressiva do imposto de renda, cujas alíquotas variam de 22,5% a 15%, a depender do prazo:

| Prazo do investimento | Alíquota |

| Até 180 dias (Até 6 meses) | 22,5% |

| De 181 a 360 dias (De 6 meses a 1 ano) | 20,0% |

| De 361 a 720 dias (De 1 a 2 anos) | 17,5% |

| Acima de 720 dias (2 anos) | 15,0% |

Investimentos que buscam proteção contra a inflação são tipicamente de médio/longo prazo, mas caso você precise, porventura, resgatar seu dinheiro antes de dois anos, pagará mais IR no Tesouro Direto do que num ETF. Fora que, no Tesouro Direto, também há incidência de IOF para aplicações de prazos inferiores a 30 dias.

Além disso, caso o investidor não esteja visando uma geração de renda, compensa mais investir em ETF do que em Tesouro IPCA+ com Juros Semestrais (NTN-B).

Nos ETFs, o reinvestimento dos juros pagos – os chamados cupons – é automático. Logo, você não paga IR sobre eles, pois os valores não chegam a cair na sua conta.

Já no Tesouro Direto, mesmo que você queira reinvestir os cupons, precisará pagar IR ao recebê-los, e as alíquotas também seguirão a tabela regressiva acima, de acordo com o prazo da aplicação.

Finalmente, os ETFs não sofrem a incidência de come-cotas, tributação semestral dos fundos abertos, aqueles oferecidos nas plataformas de investimento. Isso é uma vantagem, por exemplo, em relação aos fundos de renda fixa comuns indexados ao IMA-B 5, pois o come-cotas realmente sacrifica a rentabilidade do cotista.

Vale lembrar que essas características de tributação não são exclusivas do B5P211, sendo comuns a todos os ETFs de renda fixa negociados na B3.

Por outro lado, a compra de títulos públicos pelo Tesouro Direto conta com a vantagem de o investidor poder levar o papel ao vencimento, evitando, assim, eventuais retornos negativos, como descrito anteriormente nesta matéria.

Assim, a compra direta de Tesouro IPCA+ pelo Tesouro Direto e o investimento em ETFs atrelados ao IMA-B, como o B5P211, são mais complementares do que excludentes.

Com a compra direta do título, o investidor perde em diversificação e eficiência tributária, além de precisar monitorar por conta própria os prazos, vencimentos e eventuais pagamentos de cupons, até para reinvestir os valores, se for o caso.

Porém, ganha em controle da carteira e liberdade para escolher entre vender antecipadamente ou levar ao vencimento.

Já com o ETF, além de pagar menos imposto de renda nas situações já indicadas, esse monitoramento fica integralmente por conta do gestor, o que pode ser mais interessante para quem quer praticidade e proteção contra a inflação de uma forma estrutural na carteira, de olho no longo prazo.

Importante ressaltar que, em matéria de acessibilidade e liquidez, as duas alternativas são similares. Tanto ETFs quanto o Tesouro Direto têm baixo valor de investimento inicial e alta liquidez.

Os títulos públicos têm garantia de recompra diária pelo próprio Tesouro Nacional, caso o investidor queira sair do investimento antes do fim do prazo; já os ETFs, mesmo os pequenos, como o B5P211, contam com formadores de mercado para absorver as demandas de venda das cotas.

Para finalizar, convém ressaltar apenas alguns pontos de atenção que o investidor deve ter ao investir em ETFs de maneira geral.

ETFs não são oferecidos na “prateleira” das corretoras, como os fundos de investimento abertos e mais conhecidos das pessoas físicas. Para adquiri-los, é preciso ter acesso ao home broker da sua corretora e comprar as cotas na bolsa.

Ao fazer a compra, o investidor pode estar sujeito a taxas de corretagem e custódia (muitas das principais corretoras zeram esses custos hoje em dia), além de precisar pagar os emolumentos à B3.

Caso queira sair do investimento ou recuperar parte do valor investido, o cotista não consegue fazer um resgate. Ele precisa vender suas cotas na bolsa para outro investidor, pelo preço de mercado do dia da venda, o que também deve ser feito via home broker.

No caso de ETFs de renda fixa, a tributação é feita na fonte na hora da venda das cotas, então o investidor não precisa se preocupar em calcular o IR devido e recolhê-lo, como ocorre com os ETFs de renda variável e outros investimentos de bolsa, como ações.

Mesmo assim, o investidor precisa manter um controle de quantas cotas comprou a cada aquisição e por qual preço, além de calcular o custo médio de aquisição dessas cotas, para poder declará-las corretamente no imposto de renda.

Diferentemente do que ocorre com os fundos de investimento abertos, as movimentações e os valores referentes a ETFs a serem informados na declaração de IR não constam em informe de rendimentos. Você encontra mais informações sobre como os ETFs são tributados e declarados nesta outra matéria.

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor

Melhor desempenho entre os títulos públicos ficou com os prefixados, que chegaram a se valorizar mais de 20% no ano; na renda fixa privada, destaque foram as debêntures incentivadas

Investimentos como CRI/CRA, debêntures e outros reduziram a participação dos bancos nos empréstimos corporativos

Novos títulos têm vencimento fechado, sem a possibilidade de resgate antecipado

O Copom ainda não cortou a taxa de juros, mas isso deve acontecer em breve — e o mercado já se move para ajustar os retornos para baixo

BTG Pactual, BB Investimentos, Itaú BBA e XP recomendam aproveitar as rentabilidades enquanto a taxa de juros segue em 15% ao ano

Em carta mensal, Sparta analisa por que os eventos de crédito deste ano não doeram tanto no mercado de debêntures quanto os de empresas como Americanas e Light em 2023 e avalia os cenários de risco e oportunidades à frente

Pierre Jadoul não vê investidor disposto a tomar risco e enfrentar volatilidade enquanto juros continuarem altos e eleições aumentarem imprevisibilidade

O produto estará disponível por tempo limitado, entre os dias 24 e 28 de novembro, para novos clientes

Após o tombo do Banco Master, investidores ainda encontram CDBs turbinados — mas especialistas alertam para o risco por trás das taxas “boas demais”

Levantamento da Anbima mostra que a expectativa de queda da Selic puxou a valorização dos títulos de taxa fixa

A correção de spreads desde setembro melhora a percepção dos gestores em relação às debêntures incentivadas, com o vislumbre de retorno adequado ao risco

Surpresa da divulgação do IPCA de outubro foi gatilho para taxas do Tesouro Direto se afastaram dos níveis mais altos nesta terça-feira (11)

BTG Pactual, BB Investimentos, Itaú BBA e XP recomendam aproveitar as rentabilidades enquanto a taxa de juros segue em 15% ao ano