O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Dois fundos de tijolo, classe que investe em ativos reais, se destacaram neste mês na preferência das casas consultadas pelo Seu Dinheiro

Depois de três anos de subida, o ciclo de queda da taxa Selic enfim começou na semana passada. E, com o corte nos juros favorecendo a retomada do apetite pelos ativos reais, os analistas elegeram dois fundos imobiliários (FIIs) de tijolo como os favoritos para o mês de agosto.

A classe — que ganhou esse apelido por investir diretamente em imóveis físicos como shoppings, escritórios e galpões logísticos — foi a mais prejudicada pelo aperto monetário.

Os FIIs de tijolo começaram a esboçar uma recuperação ainda durante os meses que antecederam o afrouxo, com as cotas impulsionadas pela perspectiva de queda na Selic.

De acordo com um levantamento da gestora TRX Investimentos, os fundos de tijolo saltaram mais de 14% e superaram a alta do IFIX, índice que reúne os principais FIIs da B3, no primeiro semestre.

Agora, com a materialidade do corte, os analistas acreditam que altas ainda mais fortes estão por vir. E, para aproveitar esse momento, a maior parte das corretoras consultadas pelo Seu Dinheiro escolheu fundos de dois dos principais segmentos do tijolo para o mês.

Os selecionados, porém, enfrentaram situações diametralmente opostas durante o ciclo de alta.

Leia Também

O primeiro deles é o Bresco Logística (BRCO11). O segmento do qual o fundo faz parte é um dos herdeiros da pandemia de covid-19, pois intensificou seu crescimento nos últimos três anos ao ser fortalecido pelo boom do e-commerce durante o isolamento social.

Já o outro escolhido de agosto, o CSHG Real Estate (HGRE11), é um FII de lajes corporativas, uma das classes mais penalizadas pelos sucessivos lockdowns e a adoção do home office. Agora, o setor é um dos símbolos da “volta à normalidade” com pequenas, médias e grandes empresas retomando o trabalho presencial.

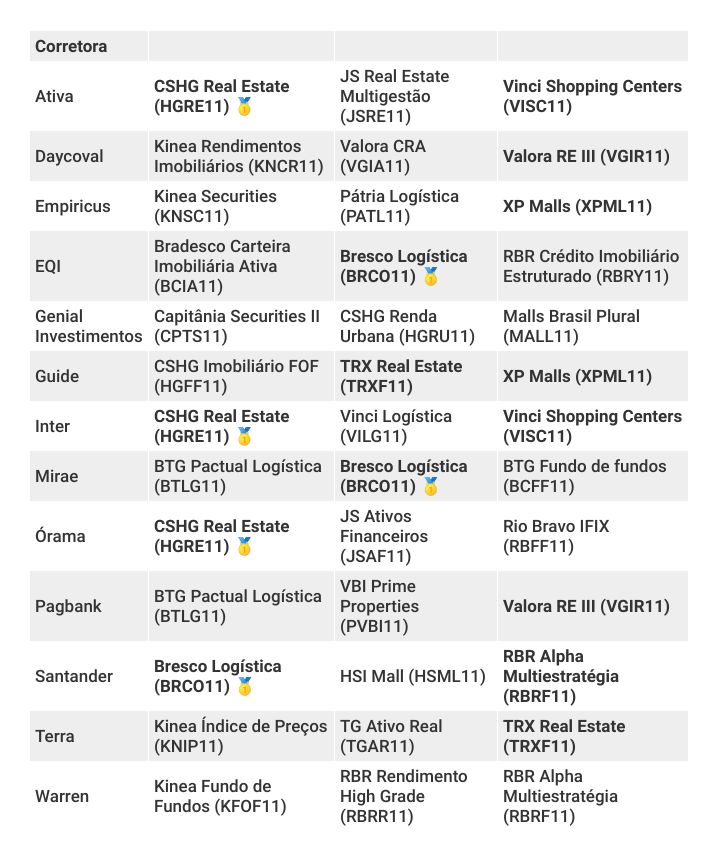

Além dos dois ativos em destaque, que receberam três indicações, outros cinco fundos imobiliários chamaram a atenção dos analistas.

Presentes no ‘top 3’ de duas casas, os FIIs RBR Alpha Multiestratégia (RBRF11), TRX Real Estate (TRXF11), Valora RE III (VGIR11), Vinci Shopping Centers (VISC11) e XP Malls (XPML11) completam a lista de favoritos do mês.

Confira abaixo todos os fundos mencionados pelas corretoras em agosto:

Entendendo o FII do Mês: todos os meses, o Seu Dinheiro consulta as principais corretoras do país para descobrir quais são suas apostas para o período. Dentro das carteiras recomendadas, normalmente com até 10 fundos imobiliários, os analistas indicam os seus três prediletos. Com o ranking nas mãos, selecionamos os que contaram com pelo menos duas indicações.

Houve um tempo em que o Bresco Logística (BRCO11) era o queridinho absoluto dos analistas. O fundo imobiliário foi o mais recomendado no ranking do Seu Dinheiro em nove ocasiões ao longo de 2022, mas tudo mudou no final do ano.

Na ocasião, um impasse com o Grupo Pão de Açúcar, um de seus inquilinos mais importantes, foi revelado e lançou dúvidas sobre o portfólio. O imbróglio levou o FII a desaparecer das carteiras e do pódio mensal.

O impasse em questão foi enfim solucionado em junho deste ano, e o desfecho foi favorável ao BRCO11: o GPA concordou em pagar uma multa de R$ 12 milhões pela rescisão antecipada de uma locação e renovou o aluguel do imóvel alvo da disputa por um valor superior ao do contrato anterior.

Além disso, o fundo também realizou uma venda de ativos que trouxe outros milhões para o caixa, resultando em dividendos 40% superiores para os cotistas.

Com o fim do imbróglio jurídico e os proventos maiores, o fundo, cujo portfólio é considerado um dos melhores do segmento de logística, voltou ao topo da preferência das corretoras.

O Santander, uma das casas a recomendar o Bresco Logística neste mês, destaca que a carteira é geograficamente diversificada e 67% da receita está concentrada em galpões do tipo last mile — ou seja, próximos aos principais centros de consumo do país.

O banco estima um dividend yield — indicador que mede o retorno a partir do pagamento de dividendos — de 9% para os próximos 12 meses e destaca ainda que o FII negocia com um desconto de 5% em relação ao valor patrimonial das cotas, uma medida de “valor justo” do portfólio.

Já o segundo favorito do mês, o CSHG Real Estate (HGRE11), não tem uma trajetória de redenção como BRCO11, mas já rondava o primeiro lugar do pódio das corretoras há muito tempo.

Agora, com o início do ciclo de corte na taxa Selic favorecendo os fundos de tijolo e os investidores em busca de pechinchas da classe na bolsa, o FII — que negocia cerca de 9,5% abaixo do valor patrimonial das cotas — enfim conseguiu uma medalha de ouro para chamar de sua.

Uma parte do desconto é explicada pela vacância física do portfólio, que, de acordo com a Órama, ainda está elevada.

Apesar da ressalva, a corretora, que colocou o fundo em seu “top 3” de agosto, afirma que a gestão está “bastante ativa” na busca por potenciais locatários para ocupar as áreas vagas e tem anunciado novas locações.

“Além disso, o time é muito transparente ao apresentar os desafios do portfólio, detalhes de negociações com inquilinos e perspectivas para o fundo”, afirma a Órama.

O CSHG Real Estate é dono de 17 imóveis, entre torres corporativas e lajes individuais, localizados em três estados brasileiros. A maior parte deles se encontra na cidade de São Paulo, em eixos importantes para o segmento, como as avenidas Chucri Zaidan, Berrini e Faria Lima.

O IFIX encerrou o mês de junho no azul, com alta de 1,33%, e fortaleceu ainda mais os ganhos registrados neste ano, que já ultrapassam os 11%.

Boa parte dessa performance foi sustentada pelos fundos de fundos. A classe — que, como indica o nome, investe em cotas de outros FIIs — chegou a acumular um “duplo desconto” no passado, mas agora é um dos destaques do ano apoiada pela recuperação do tijolo.

Um representante dos FOFs, o RBR Alpha Multiestratégia (RBRF11), foi um dos fundos mais recomendados no mês passado. Quem seguiu a indicação viu o FII apresentar uma alta de 5,85% no período.

Outro campeão de junho, o BTG Pactual Logística (BTLG11), também teve um desempenho superior ao do IFIX, com avanço de 4,33%. Já o Capitânia Securities II (CPTS11), dono da terceira e última medalha de ouro do mês, subiu 1,17%.

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM