Fundos imobiliários: qual é o melhor setor para capturar a queda dos juros?

Alcançamos um momento oportuno para investimento em fundos imobiliários, com uma relação risco vs retorno favorável para a categoria

Influenciados pelo ambiente doméstico, os ativos locais — com destaque para os fundos imobiliários (FIIs) — tiveram performance de destaque nas últimas semanas. Sinceramente, lembrou um pouco a sensação do último bull market, entre 2016 e 2019.

Entre os principais pilares dessa mudança de humor, destaca-se a perspectiva de descompressão da inflação, aliada ao avanço do novo arcabouço fiscal na Câmara dos Deputados e ao anúncio de queda nos preços de combustíveis pela Petrobras.

- O bull market dos fundos imobiliários está próximo? Conheça 5 FIIs que estão muito baratos agora e que podem te ajudar a “capturar” ótimos lucros ainda em 2023 – um deles pode pagar até 13,4% em dividendos. Clique para acessar a lista gratuitamente.

No início do ano, as estimativas de inflação (IPCA) para 2023 rondavam próximas de 7%. Ao que tudo indica, estamos caminhando para algo mais perto de 5%.

Com os preços controlados, abre-se caminho para uma flexibilização da política monetária, com um possível corte de juros no terceiro trimestre. Tudo que os investidores precisavam ouvir para começar o rali.

VEJA TAMBÉM — Socorro, Dinheirista! Inter saiu da Bolsa Brasileira e eu perdi 50% do meu patrimônio: e agora? Veja detalhes do caso real abaixo:

Quatro razões para investir em fundos imobiliários

O Ifix — principal índice de fundos imobiliários na B3 — subiu 5,4% em maio, registrando a marca impressionante de 19 pregões seguidos de alta, bem como superando a marca histórica de 3 mil pontos.

Surfando a onda favorável, alguns fundos aproveitaram para dar sequência a novas emissões de cotas, tal como o Alianza Trust (ALZR11), o CSHG Logística (HGLG11) e o XP Malls (XPML11).

Leia Também

Na minha visão, alcançamos um momento oportuno para investimento em fundos imobiliários, no qual temos uma relação risco versus retorno favorável para a categoria, seja em ativos de tijolo ou de papel. Reuni alguns pontos importantes deste racional:

- Os fundos imobiliários são veículos interessantes para captura de um ciclo de queda de juros, especialmente os ativos de tijolo, mais sensíveis a mudanças na curva – detalhamos este ponto na coluna do mês passado;

- Esse arrefecimento da curva de juros também seria favorável para os FIIs de papel (em menor proporção), dado que a marcação a mercado dos CRIs promoveria uma valorização em suas carteiras, que hoje possuem altas taxas contratadas;

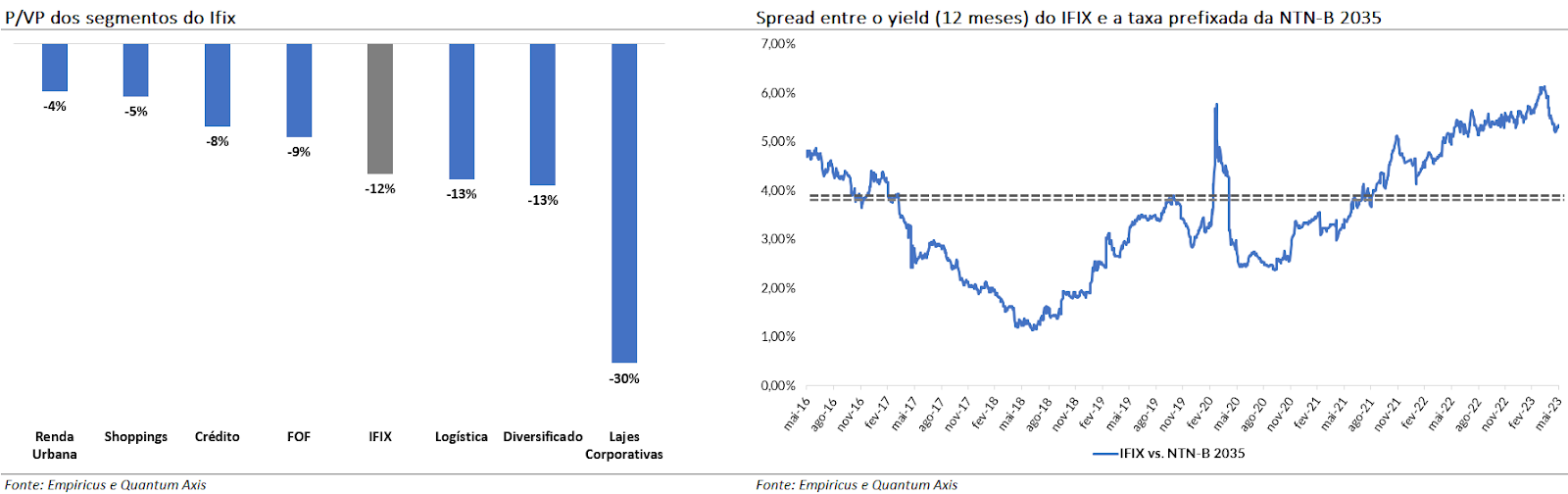

- Por mais que a alta dos últimos meses tenha sido significativa, vale lembrar que praticamente todos os principais segmentos ainda negociam com desconto em relação ao valor patrimonial;

- O spread entre o dividend yield do Ifix e a taxa prefixada da NTN-B (Tesouro IPCA) 2035, indicador clássico do mercado, encontra-se na casa de 5,3%, bem acima da média histórica de 3,5%.

Diante da forte performance recente, é possível que o curtíssimo prazo ainda apresente volatilidade nas cotas. É sempre bom lembrar que estamos no Brasil e eventos negativos para o mercado acontecem com frequência. Além disso, o clima de incertezas lá fora agrega uma pitada de risco adicional na renda variável.

FoFs (ou multiestratégia): veículos bem posicionados na indústria de fundos imobiliários

Gosto da ideia de iniciar uma exposição em Fundos de Fundos (FoFs) neste momento, aproveitando a estabilidade dos rendimentos recorrentes dos fundos e a potencial captura do "duplo desconto" das carteiras.

É verdade que os FoFs já apresentaram descontos maiores ao longo dos últimos meses, diante da tendência de queda dos FIIs. Lembrando que o valor patrimonial do segmento é atualizado de acordo com o valor de mercado dos ativos que integram a carteira.

Por isso, alguns entendem que os FoFs oferecem a oportunidade de acessar o “desconto do desconto”, visto que muitos fundos imobiliários das carteiras apresentam defasagem em relação ao VP.

Particularmente, tenho alguns pontos contrários a essa afirmação. Dado a estrutura dos FoFs atuais, entendo que seria pertinente assumir o desconto de gestão e liquidez na precificação dos ativos, sem considerar os custos de administração.

Ainda assim, é inevitável citar que este será um setor importante em uma eventual recuperação vigorosa do mercado de FIIs. Diante da possibilidade de geração de ganho de capital dentro das carteiras, os FoFs podem entregar proventos acima da média, inclusive.

HFOF11: um dos mais tradicionais da indústria

Criado em fevereiro de 2018, o Hedge TOP FOFII 3 FII (HFOF11) é gerido e administrado pela Hedge Investments, com o objetivo de gerar renda e auferir ganho de capital através do investimento em cotas de outros fundos imobiliários.

| Administrador | Hedge Investments DTVM |

| Patrimônio líquido (R$ bilhão) | R$ 1,75 |

| Quantidade de cotas (milhares) | 23.012 |

| Preço de tela (R$/por cota) | R$ 73,50 |

| Valor de mercado (R$ milhões) | R$ 1.691,30 |

| Liquidez (R$ milhões) | R$ 1,5 |

| Último provento (R$/cota) | R$ 0,63 |

| Yield anualizado | 10,25% |

| Quantidade de cotistas | 71.659 |

| Representação no Ifix (%) | 1,5% |

| Tipo de gestão | Ativa |

| Taxa de administração | 0,6% a.a. sobre o valor de mercado |

Diferente dos outros FoFs, o HFOF11 foi o único que realizou emissões no último ano (duas, ao todo), ambas na casa de R$ 80 milhões. Por se tratar de um fundo que geralmente é alvo de investidores institucionais, as ofertas tinham o objetivo de captar cotistas desse calibre.

Antes de partirmos para o portfólio, é interessante mencionar que, diante da melhora dos proventos dos FIIs presentes na carteira do HFOF11 no último ano, o resultado operacional do fundo apresentou um crescimento de 21,1% em 2022.

Isso contribuiu para a manutenção dos proventos no patamar de R$ 0,60 por cota, e posterior elevação para R$ 0,63 por cota, sem depender dos resultados provenientes de ganho de capital ou das suas reservas de lucro.

Adicionalmente, de acordo com o último relatório gerencial disponível, o fundo possui um resultado acumulado de R$ 0,69 por cota. E sem contar as receitas extraordinárias previstas para o semestre, tal como os ganhos contratados com as operações com CJCT11 e VLOL11.

Partindo para o portfólio atual, o HFOF11 está quase que totalmente alocado em cotas de outros FIIs, que representam 99% de todo o ativo do fundo, sendo o restante mantido como caixa em investimentos de renda fixa.

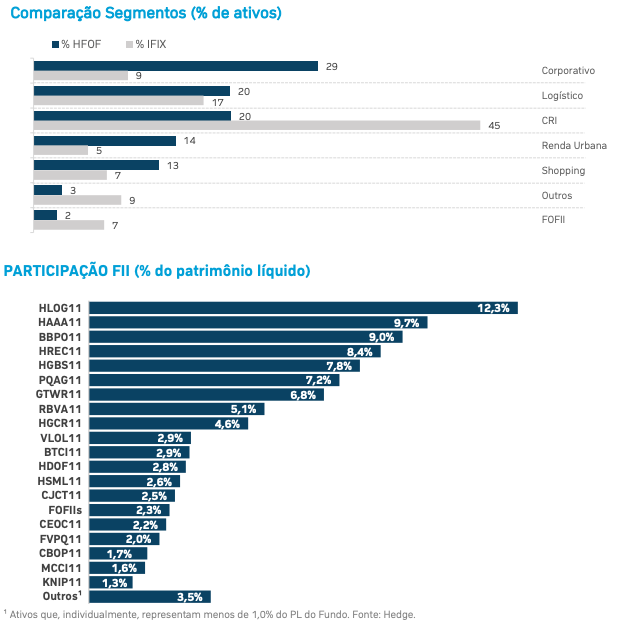

Nota-se que as maiores posições do HFOF11 estão nos segmentos de lajes corporativas (29%), logística (20%) e crédito (20%). Tais posições estão em linha com a tese da gestão de que os fundos de tijolo apresentarão as maiores recuperações em um momento de retomada do mercado.

Inclusive, por se tratar de um portfólio majoritariamente de fundos de tijolo, o HFOF11 é um dos cases que reportam um duplo desconto atrativo, na casa de 24%, ajustado conforme o último relatório gerencial.

De olho nas oportunidades de mercado

Por ter uma gestão ativa, o fundo frequentemente atua em operações de curto / médio prazo, gerando um alfa adicional para a carteira.

A ideia é capturar valor por meio de eventos (tais como as amortizações do VLOL11 e CJCT11, conforme citado acima) ou eventuais distorções de mercado em alguns papéis.

Um exemplo é o investimento nas cotas do RBFF11 (FoF gerido pela Rio Bravo) entre os meses de junho e início de setembro do ano passado. Apesar de se tratar de um fundo com baixa liquidez, o HFOF11 operou 80% do volume do FII negociado no período. Ao encerrar a sua posição no FII, o fundo registrou um ganho de capital de 11,4% em cerca de 2,5 meses (retorno anualizado de 95%).

O ponto de atenção vai para alta concentração em ativos geridos pela própria Hedge, o que eleva o risco de gestão e de conflito de interesses, a depender do movimento.

Também vale citar que o HFOF11 carrega posições com teses deterioradas nos últimos anos, principalmente nos casos de BBPO11, GTWR11 e RBVA11.

Ademais, por não contar com muitas posições em comum com as outras indicações do Décimo Andar, o FII se torna interessante para aqueles que buscam uma maior diversificação por meio de FoFs.

Por fim, a prestação de contas…

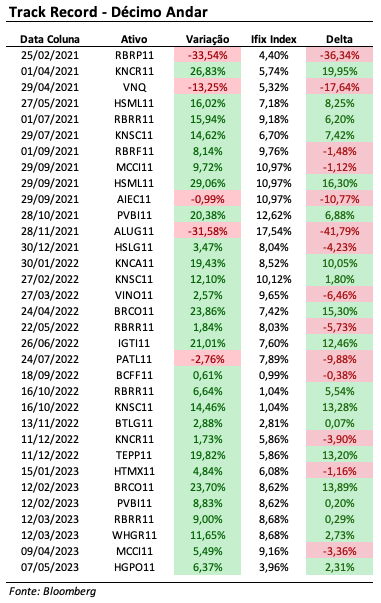

Há algum tempo desejo apresentar o resultado das ideias dessa coluna. Passados quase 30 meses do início do Décimo Andar, chegou o momento de prestar contas.

Em suma, foram 33 ativos apresentados, majoritariamente fundos imobiliários. Favorecidos pela alta recente, 85% deles registram retorno positivo e 58% apresentam performance acima do Ifix nos respectivos períodos.

Para contabilização do retorno, foi considerada a variação das cotas e a distribuição de proventos desde o dia útil seguinte à publicação de cada coluna. O detalhamento pode ser visto abaixo, com o track record até o fechamento de maio.

É claro que o momento favorece a apresentação dos resultados e que existem riscos pela frente. Ainda assim, após pouco mais de dois anos de coluna, posso dizer que estamos no caminho certo.

Como não se trata de uma carteira teórica, o Décimo Andar não prevê o encerramento de operações, que têm diferentes horizontes de investimento. Lembrando que praticamente todas as teses apresentadas neste espaço tem origem na série Renda Imobiliária da Empiricus, na qual disponibilizamos estudos detalhados sobre os ativos e carteiras recomendadas.

Caso queira conferir, deixo aqui um convite.

Abraço,

Caio

Onde estão as melhores oportunidades no mercado de FIIs em 2026? Gestores respondem

Segundo um levantamento do BTG Pactual com 41 gestoras de FIIs, a expectativa é que o próximo ano seja ainda melhor para o mercado imobiliário

Chuva de dividendos ainda não acabou: mais de R$ 50 bilhões ainda devem pingar na conta em 2025

Mesmo após uma enxurrada de proventos desde outubro, analistas veem espaço para novos anúncios e pagamentos relevantes na bolsa brasileira

Corrida contra o imposto: Guararapes (GUAR3) anuncia R$ 1,488 bilhão em dividendos e JCP com venda de Midway Mall

A companhia anunciou que os recursos para o pagamento vêm da venda de sua subsidiária Midway Shopping Center para a Capitânia Capital S.A por R$ 1,61 bilhão

Ação que triplicou na bolsa ainda tem mais para dar? Para o Itaú BBA, sim. Gatilho pode estar próximo

Alta de 200% no ano, sensibilidade aos juros e foco em rentabilidade colocam a Movida (MOVI3) no radar, como aposta agressiva para capturar o início do ciclo de cortes da Selic

Flávio Bolsonaro presidente? Saiba por que o mercado acendeu o sinal amarelo para essa possibilidade

Rodrigo Glatt, sócio-fundador da GTI, falou no podcast Touros e Ursos desta semana sobre os temores dos agentes financeiros com a fragmentação da oposição frente à reeleição do atual presidente Luiz Inácio Lula da Silva

‘Flávio Day’ e eleições são só ruído; o que determina o rumo do Ibovespa em 2026 é o cenário global, diz estrategista do Itaú

Tendência global de queda do dólar favorece emergentes, e Brasil ainda deve contar com o bônus da queda na taxa de juros

Susto com cenário eleitoral é prova cabal de que o Ibovespa está em “um claro bull market”, segundo o Santander

Segundo os analistas do banco, a recuperação de boa parte das perdas com a notícia sobre a possível candidatura do senador é sinal de que surpresas negativas não são o suficiente para afugentar investidores

Estas 17 ações superaram os juros no governo Lula 3 — a principal delas entregou um retorno 20 vezes maior que o CDI

Com a taxa básica de juros subindo a 15% no terceiro mandato do presidente Lula, o CDI voltou a assumir o papel de principal referência de retorno

Alta de 140% no ano é pouco: esta ação está barata demais para ser ignorada — segundo o BTG, há espaço para bem mais

O banco atualizou a tese de investimentos para a companhia, reiterando a recomendação de compra e elevando o preço-alvo para os papéis de R$ 14 para R$ 21,50

Queda brusca na B3: por que a Azul (AZUL4) despenca 22% hoje, mesmo com a aprovação do plano que reforça o caixa

As ações reagiram à aprovação judicial do plano de reorganização no Chapter 11, que essencialmente passa o controle da companhia para as mãos dos credores

Ibovespa acima dos 250 mil pontos em 2026: para o Safra é possível — e a eleição não é um grande problema

Na projeção mais otimista do banco, o Ibovespa pode superar os 250 mil pontos com aumento dos lucros das empresas, Selic caindo e cenário internacional ajudando. O cenário-base é de 198 mil pontos para o ano que vem

BTG escala time de ações da América Latina para fechar o ano: esquema 4-3-3 tem Brasil, Peru e México

O banco fez algumas alterações em sua estratégia para empresas da América Latina, abrindo espaço para Chile e Argentina, mas com ações ainda “no banco”

As ações que devem ser as melhores pagadoras de dividendos de 2026, com retornos de até 15%

Bancos, seguradoras e elétricas lideram e uma empresa de shoppings será a grande revelação do próximo ano

A torneira dos dividendos vai secar em 2026? Especialistas projetam tendências na bolsa diante de tributação

2025 caminha para ser ano recorde em matéria de proventos; em 2026 setores arroz com feijão ganham destaque

Bancos sobem na bolsa com o fim das sanções contra Alexandre de Moraes — Banco do Brasil (BBAS3) é o destaque

Quando a sanção foi anunciada, em agosto deste ano, os papéis dos bancos desabaram devido as incertezas em relação à aplicação da punição

TRXF11 volta a encher o carrinho de compras e avança nos setores de saúde, educação e varejo; confira como fica o portfólio do FII agora

Com as três novas operações, o TRXF11 soma sete transações só em dezembro. Na véspera, o FII já tinha anunciado a aquisição de três galpões

BofA seleciona as 7 magníficas do Brasil — e grupo de ações não tem Petrobras (PETR4) nem Vale (VALE3)

O banco norte-americano escolheu empresas brasileiras de forte crescimento, escala, lucratividade e retornos acima da Selic

Ibovespa em 2026: BofA estima 180 mil pontos, com a possibilidade de chegar a 210 mil se as eleições ajudarem

Banco norte-americano espera a volta dos investidores locais para a bolsa brasileira, diante da flexibilização dos juros

JHSF (JHSF3) faz venda histórica, Iguatemi (IGTI3) vende shoppings ao XPML11, TRXF11 compra galpões; o que movimenta os FIIs hoje

Nesta quinta-feira (11), cinco fundos imobiliários diferentes agitam o mercado com operações de peso; confira os detalhes de cada uma delas

Concurso do IBGE 2025 tem 9,5 mil vagas com salários de até R$ 3.379; veja cargos e como se inscrever

Prazo de inscrição termina nesta quinta (11). Processo seletivo do IBGE terá cargos de agente e supervisor, com salários, benefícios e prova presencial