Chegou a hora da virada de mão para os fundos imobiliários de tijolo?

Os fundos imobiliários (FIIs) de tijolo tendem a se beneficiar com o ambiente econômico mais ameno que parece surgir no horizonte

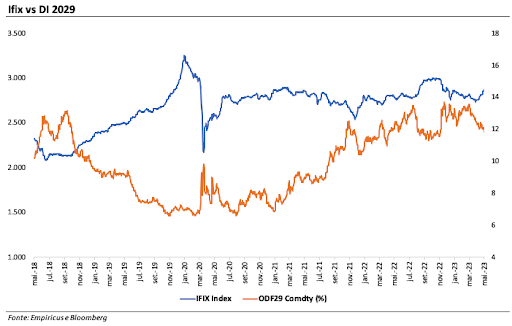

Pela primeira vez no ano, o Índice de Fundos Imobiliários (Ifix) registrou alta em uma janela mensal. A composição subiu 3,5% em abril, com destaque para os fundos de tijolos.

As condições econômicas melhoraram ligeiramente nas últimas movimentações, a partir da divulgação do arcabouço fiscal pelo Ministério da Fazenda. Pode não ter sido o plano ideal, mas ao menos removeu parte da incerteza envolvendo a saúde financeira do país nos próximos anos.

Vale citar que o texto ainda está suscetível a ajustes e aprovação do Legislativo.

Além disso, por três divulgações consecutivas, os dados de inflação (IPCA e IGP-M) vieram abaixo das expectativas do mercado, abrindo margem para otimismo em torno da condução da política monetária.

Isto é: por mais que ainda tenhamos ameaças envolvendo o nível de preços, o mercado enxerga com mais clareza uma eventual queda dos juros a partir de agora. Na última quarta-feira (3), o Copom manteve os juros em 13,75% ao ano, mas amenizou o tom conservador, reduzindo a possibilidade de voltar a subir a taxa básica.

Ou seja, a conjuntura tem caminhado para o fim de um ciclo da Selic a 13,75%. Tenho recebido algumas dúvidas sobre este tema, no que diz respeito à alocação do portfólio de FIIs com um cenário de corte de juros chegando.

Leia Também

Anatomia de um tiro no pé: Ibovespa busca reação após tarifas de Trump

Os fundos imobiliários de tijolo, pela sua característica e modelo de precificação, são mais sensíveis a mudanças nos juros e, consequentemente, seriam os grandes beneficiados em um movimento de queda estrutural da taxa.

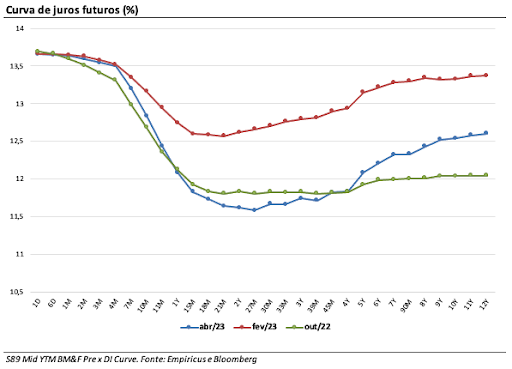

De todo modo, entendo que uma forte alta só viria em um eventual arrefecimento contundente da curva de juros. Isto é, quando as estimativas do mercado para os juros de médio/longo prazo sejam revisadas para baixo.

Essa dinâmica foi observada nas últimas semanas, mas a ponta longa permanece elevada mesmo quando comparada com outubro do ano passado.

Caso o cenário otimista se concretize, seus efeitos seriam notados gradualmente pelo mercado, dado que a performance dos juros está atrelada à saúde fiscal do país. Diante das dúvidas em torno da execução do novo arcabouço fiscal e da reforma tributária, ainda temos um grande trabalho pela frente.

No curto prazo, o risco se concentra num cenário em que a inflação permanece em patamares desconfortáveis. Esta conjuntura seria péssima para os ativos de risco, pois implicaria em uma conduta mais conservadora do Banco Central. O mercado ainda considera esta hipótese, tanto que o DI esperado para jan/24 se encontra na casa de 13%.

Da nossa parte, é possível que a queda da Taxa Selic venha no segundo semestre, com variação marginal. Em outras palavras, quando a flexibilização vier, ela será lenta e gradual.

Fundos imobiliários de tijolo: o que fazer?

Portanto, não considero uma "virada de mão" imediata para os fundos imobiliários de tijolos. Em termos de alocação de carteira, pretendo seguir em uma transição gradual, mesmo que limite a rentabilidade. Como dizia Tancredo Neves: "Esperteza, quando é muita, come o dono".

Neste momento, uma alocação próxima do Ifix me parece adequada, com ligeiro favorecimento para os FIIs de tijolo de qualidade. Isto é, algo em torno de 45% em papel e 55% em tijolo – a depender do perfil de risco, é claro.

Vale lembrar que, para boa parte dos fundos de papel, um eventual arrefecimento da curva de juros também seria interessante, dado que a marcação a mercado dos CRIs geraria um movimento favorável em suas carteiras, que hoje negociam com desconto em relação ao valor patrimonial.

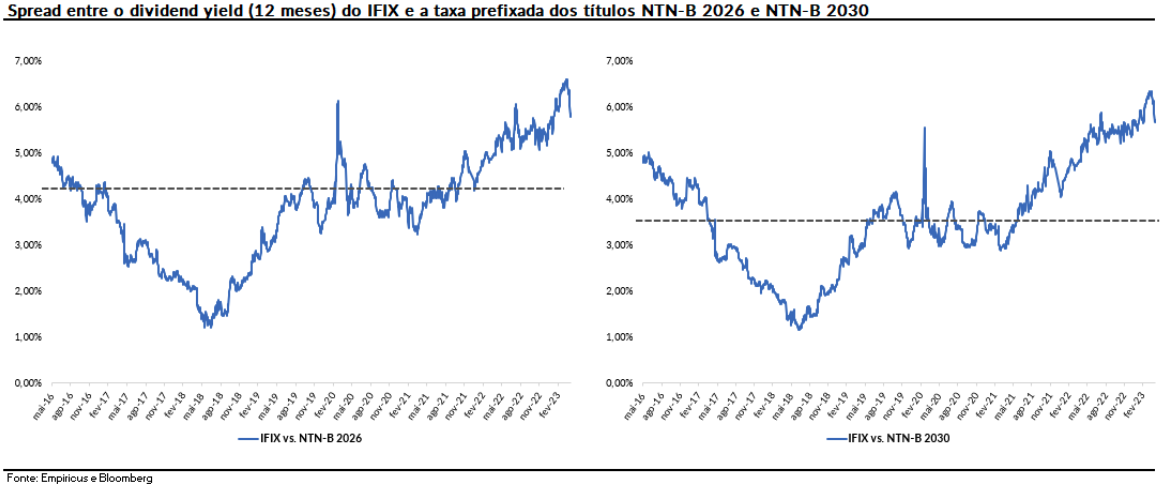

Por mera questão de fluxo de investidores, é possível que a alta do Ifix persista no curtíssimo prazo, visto que sua remuneração se tornou mais competitiva em relação à renda fixa. Lembrando que o dividend yield do índice (últimos 12 meses) segue muito próximo da máxima histórica, na casa de 11,75%, com bom prêmio sobre a NTN-B.

Ainda sobre a alocação em tijolos, é importante mencionar que a estratégia se concentra em portfólios de maior qualidade, diversificados e tocados por gestoras renomadas. Por mais que existam FIIs mais descontados, os riscos inerentes a atividade econômica e endividamento ainda são bastante pertinentes para o curto prazo.

- Entre FIIs de papel e FIIs de tijolo: veja 5 fundos imobiliários baratos e que podem pagar ótimos dividendos, segundo o colunista Caio Araujo e o analista João Piccioni, ambos da equipe de análise da Empiricus Research. Clique aqui para acessar o relatório gratuito.

HGPO11: um fundo de tijolo de qualidade para adicionar ao portfólio

Nascido em outubro de 2010, o CSHG Prime Offices (HGPO11) é um fundo de lajes corporativas administrado pela Credit Suisse Hedging-Griffo (CSHG).

O fundo possui um portfólio totalmente alocado em dois imóveis: o Edifício Metropolitan e o Edifício Platinum, ambos localizados na cidade de São Paulo, totalizando uma ABL de 12,6 mil metros quadrados.

| Ativo | Região | ABL | Classificação Buildings | Participação | Vacância | Tipo de contrato | Locatários |

| Edifício Metropolitan | SP | 10.216 m² | A | 100% | 0% | Típico | Constellation, Votorantim, etc. |

| Edifício Platinum | SP | 2.398 m² | A | 100% | 0% | Típico | Gávea Investimentos, Veritas, etc. |

Os empreendimentos são categorizados como edifícios boutiques, ou seja, com espaços menores, variando entre 218 e 327 metros quadrados — um segmento que ganhou destaque nos últimos anos. Ambos são localizados na Faria Lima, centro corporativo de alto padrão da cidade de São Paulo, e possuem classificação A pela Buildings.

Em outubro do ano passado, a gestão concluiu a reforma de modernização da área comum do edifício Metropolitan, o que reforça o cuidado tomado pela equipe do fundo para manter a alta qualidade dos empreendimentos e possibilitar a elevação do preço pedido de aluguel.

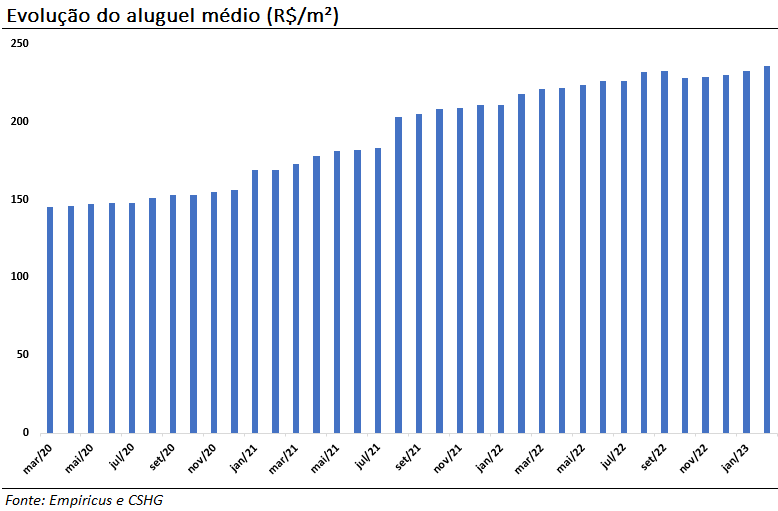

Para se ter uma ideia da atratividade dos imóveis, foram assinadas duas renovações de contratos em janeiro, sendo uma referente a um andar do Edifício Metropolitan e outra no Platinum, ambas no valor de R$ 300 por metro quadrado.

Isso contribui para elevar o aluguel médio do portfólio para R$ 236 por metro quadrado – o indicador registra uma alta de 62,8% desde o início da pandemia.

Em dezembro, foi realizada a reavaliação do valor justo do seu portfólio, que resultou em uma elevação de aproximadamente 12% da sua cota patrimonial, passando para R$ 299,3 por cota, o que equivale a um valor por metro quadrado de R$ 41,5 mil – no patamar atual, suas cotas registram desconto de 16% em relação ao VP.

Mesmo tendo uma carteira com somente dois ativos imobiliários, o fundo possui um risco de crédito bem pulverizado entre 32 locatários, incluindo gestoras de recursos, escritórios de advocacia e empresas do ramo financeiro.

No geral, o HGPO11 possui um portfólio bem interessante, com locatários de baixo risco de crédito e ativos de qualidade, dando destaque para sua excelente localização, favorecendo a estratégia de elevação do aluguel médio do fundo.

Vale citar que o portfólio FII foi alvo de propostas de aquisição durante o ano passado. Não desconsidero a continuidade desse interesse no curto/médio prazo, mas trato apenas como uma opcionalidade da tese.

Entre os riscos, as cotas do HGPO11 apresentam um nível de liquidez restrito, negociando cerca de R$ 500 mil diariamente nos últimos 90 dias, necessitando uma maior cautela na negociação de grandes posições.

Vale mencionar que o FII possui uma concentração em sua base de cotistas, composta por outros fundos imobiliários (RBRF11 é o maior cotista com 25% das cotas, aproximadamente).

No modelo, assumimos uma taxa de desconto real e líquida de 7,2%, já incluindo os prêmios de risco tradicionais. Com o potencial de geração de caixa das operações, chegamos a um valor justo de R$ 288 para o HGPO11, que representa um potencial de valorização de 16% em relação à última cotação.

No caso da distribuição de rendimentos, estimo um provento mensal de R$ 1,60 por cota para o fundo (conforme guidance divulgado pela gestão) e um yield médio de 7,7% para os próximos 12 meses, valor levemente abaixo da média do mercado, mas compreensível em função da qualidade elevada dos ativos e da gestão.

Conforme abordado ao longo do relatório, o HGPO11 possui uma tese de investimento bem distinta do restante da indústria de tijolos, muito em função da qualidade e localização dos seus ativos. É possível que a oferta de escritórios boutiques aumente nos próximos anos, mas as características únicas do Metropolitan e Platinum sustentam uma posição.

Mesmo com a evolução da sua performance operacional nos últimos meses, as cotas do FII registram queda de quase 6% no ano, o que me parece uma oportunidade.

Sem avalanche: Ibovespa repercute varejo e Galípolo depois de ceder à verborragia de Trump

Investidores seguem atentos a Donald Trump em meio às incertezas relacionadas à guerra comercial

Comércio global no escuro: o novo capítulo da novela tarifária de Trump

Estamos novamente às portas de mais um capítulo imprevisível da diplomacia de Trump, marcada por ameaças de última hora e recuos

Felipe Miranda: Troco um Van Gogh por uma small cap

Seria capaz de apostar que seu assessor de investimentos não ligou para oferecer uma carteira de small caps brasileiras neste momento. Há algo mais fora de moda do que elas agora? Olho para algumas dessas ações e tenho a impressão de estar diante de “Pomar com ciprestes”, em 1888.

Ontem, hoje, amanhã: Tensão com fim da trégua comercial dificulta busca por novos recordes no Ibovespa

Apetite por risco é desafiado pela aproximação do fim da trégua de Donald Trump em sua guerra comercial contra o mundo

Talvez fique repetitivo: Ibovespa mira novos recordes, mas feriado nos EUA drena liquidez dos mercados

O Ibovespa superou ontem, pela primeira vez na história, a marca dos 141 pontos; dólar está no nível mais baixo em pouco mais de um ano

A história não se repete, mas rima: a estratégia que deu certo no passado e tem grandes chances de trazer bons retornos — de novo

Mesmo com um endividamento controlado, a empresa em questão voltou a “passar o chapéu”, o que para nós é um sinal claro de que ela está de olho em novas aquisições. E a julgar pelo seu histórico, podemos dizer que isso tende a ser bastante positivo para os acionistas.

Ditados, superstições e preceitos da Rua

Aqueles que têm um modus operandi e se atêm a ele são vitoriosos. Por sua vez, os indecisos que ora obedecem a um critério, ora a outro, costumam ser alijados do mercado.

Feijão com arroz: Ibovespa busca recuperação em dia de payroll com Wall Street nas máximas

Wall Street fecha mais cedo hoje e nem abre amanhã, o que tende a drenar a liquidez nos mercados financeiros internacionais

Rodolfo Amstalden: Um estranho encontro com a verdade subterrânea

Em vez de entrar em disputas metodológicas na edição de hoje, proponho um outro tipo de exercício imaginativo, mais útil para fins didáticos

Mantendo a tradição: Ibovespa tenta recuperar os 140 mil pontos em dia de produção industrial e dados sobre o mercado de trabalho nos EUA

Investidores também monitoram decisão do governo de recorrer ao STF para manter aumento do IOF

Os fantasmas de Nelson Rodrigues: Ibovespa começa o semestre tentando sustentar posto de melhor investimento do ano

Melhor investimento do primeiro semestre, Ibovespa reage a trégua na guerra comercial, trade eleitoral e treta do IOF

Rumo a 2026 com a máquina enguiçada e o cofre furado

Com a aproximação do calendário eleitoral, cresce a percepção de que o pêndulo político está prestes a mudar de direção — e, com ele, toda a correlação de forças no país — o problema é o intervalo até lá

Tony Volpon: Mercado sobrevive a mais um susto… e as bolsas americanas batem nas máximas do ano

O “sangue frio” coletivo também é uma evidência de força dos mercados acionários em geral, que depois do cessar-fogo, atingiram novas máximas no ano e novas máximas históricas

Tudo sob controle: Ibovespa precisa de uma leve alta para fechar junho no azul, mas não depende só de si

Ibovespa vem de três altas mensais consecutivas, mas as turbulências de junho colocam a sequência em risco

Ser CLT virou ofensa? O que há por trás do medo da geração Z pela carteira assinada

De símbolo de estabilidade a motivo de piada nas redes sociais: o que esse movimento diz sobre o mundo do trabalho — e sobre a forma como estamos lidando com ele?

Atenção aos sinais: Bolsas internacionais sobem com notícia de acordo EUA-China; Ibovespa acompanha desemprego e PCE

Ibovespa tenta manter o bom momento enquanto governo busca meio de contornar derrubada do aumento do IOF

Siga na bolsa mesmo com a Selic em 15%: os sinais dizem que chegou a hora de comprar ações

A elevação do juro no Brasil não significa que chegou a hora de abandonar a renda variável de vez e mergulhar na super renda fixa brasileira — e eu te explico os motivos

Trocando as lentes: Ibovespa repercute derrubada de ajuste do IOF pelo Congresso, IPCA-15 de junho e PIB final dos EUA

Os investidores também monitoram entrevista coletiva de Galípolo após divulgação de Relatório de Política Monetária

Rodolfo Amstalden: Não existem níveis seguros para a oferta de segurança

Em tese, o forward guidance é tanto mais necessário quanto menos crível for a atitude da autoridade monetária. Se o seu cônjuge precisa prometer que vai voltar cedo toda vez que sai sozinho de casa, provavelmente há um ou mais motivos para isso.

É melhor ter um plano: Ibovespa busca manter tom positivo em dia de agenda fraca e Powell no Senado dos EUA

Bolsas internacionais seguem no azul, ainda repercutindo a trégua na guerra entre Israel e o Irã

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP