O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A saída do governo do bloco controlador e as recentes melhorias implementadas pela Eletrobras deixam os gestores e analistas otimistas com o potencial da oferta, mas o investidor não deve ter pressa para embolsar os ganhos

O tapete vermelho está estendido na B3. Gestores de grandes fundos e pequenos investidores — estes, munidos do saldo do FGTS — brigam para assistir tudo da primeira fila. A Eletrobras (ELET3; ELET6), dona de prejuízos bilionários e motivo de muita dor de cabeça no passado, agora domina os holofotes: está prestes a assegurar a maior oferta de ações de 2022 na B3.

Todas as atenções estão voltadas para a estatal, e não é só porque esse será possivelmente o movimento mais relevante de desestatização do governo Bolsonaro. Embora as privatizações tenham sido mais escassas nos últimos anos, o histórico brasileiro aponta que esse pode ser mais um case de sucesso na bolsa.

A expectativa de ganho de eficiência, estrutura mais flexível e a possibilidade de investimentos estratégicos mais assertivos explicam a alta demanda pela oferta ainda nos primeiros dias do período de reserva. A empresa, ao que tudo indica, não deve ter dificuldade para alcançar o teto de arrecadação, de R$ 35 bilhões.

A possibilidade de investir parte do FGTS em Fundos Mútuos de Privatização (FMP) faz com que o interesse extrapole a Faria Lima e chegue aos pequenos investidores — e àqueles que nunca compraram ações na vida. Você muito provavelmente recebeu pelo menos uma oferta do seu banco ou corretora; o Seu Dinheiro tem um guia completo dos fundos disponíveis.

O consenso do mercado aponta que as perspectivas para a Eletrobras são favoráveis com a saída do governo do bloco controlador, mas nem por isso se trata de um investimento livre de riscos ou a melhor opção da bolsa no momento.

Dentre as fontes consultadas pelo Seu Dinheiro, estão Ruy Hungria, analista de ações da Empiricus; Rafael Oliveira, gestor de ações da Kinea; Rafael Passos, sócio-analista da Ajax Capital; Marcelo Ornelas, gestor da Kinitro Capital; Ewerton Henriques, diretor de infraestrutura do Banco Fator; Vitor Rhein Schirato, sócio-fundador da Daemon e especialista em Direito Regulatório.

Leia Também

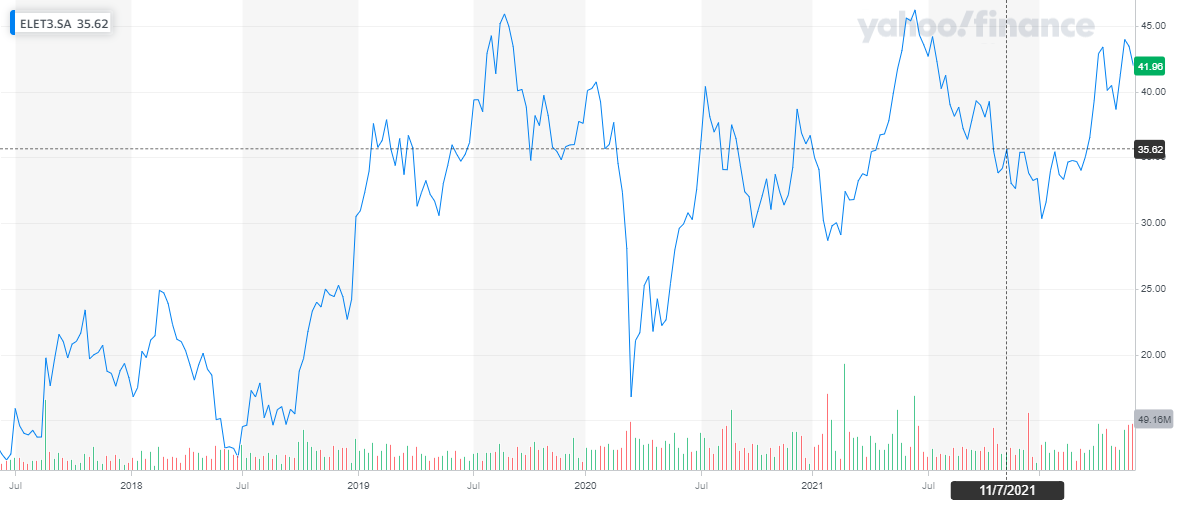

No caso da Eletrobras (ELET3), não há como falar de perspectivas para o futuro sem falar um pouco da história recente da companhia, que foi de muitas reviravoltas nos últimos anos.

Se em 2012 a medida provisória (MP) 579 parecia ter enterrado a companhia, ao endurecer ainda mais a estrutura da gestão e podar a receita em mais de 30% por meio do sistema de venda de energia por cotas, a aprovação da lei das estatais em 2016 veio para mudar o rumo das coisas.

O governo de Michel Temer indicou Wilson Ferreira Júnior para o comando da Eletrobras e, mesmo após mais de um ano da saída do executivo da cadeira de presidente, o mercado ainda exalta a sua gestão pelos importantes marcos conquistados.

Se comparada ao período do governo de Dilma Rousseff, responsável pela MP 579, a Eletrobras pode ser considerada hoje uma empresa mais eficiente e menos engessada.

Nos últimos anos, o quadro de funcionários foi reduzido em mais de 50%, o volume de dívidas caiu, e a margem Ebitda (lucros antes de juros, impostos, depreciação e amortização) voltou a subir. Subsidiárias deficitárias foram vendidas e diversos desinvestimentos ajudaram a melhorar o caixa da companhia.

De lá pra cá, as ações de ELET3 e ELET6 acumulam uma alta de mais de quase 400%.

Pelo projeto de privatização preservar a estrutura de ‘holding’ da Eletrobras (ELET3) e não ser feito de forma “parcelada”, Victor Schirato, gestor da Daemon, acredita que a operação será mais impactante para o investidor que para o setor elétrico num primeiro momento.

Para ele, o principal benefício, no entanto, está preservado – deixar de ser sócio do governo e estar menos suscetível a “emoções”. Em outras palavras, o risco de uma interferência para controle de preços ou outras vantagens políticas é muito menor.

A eficiência operacional, considerada outro ponto importante de melhoria pós-privatização, deve vir do fim de uma atuação pautada pela lei das estatais, trazendo maior agilidade na contratação de fornecedores e manutenção de ativos.

Uma maior rapidez nos processos impacta diretamente no custo da companhia. Das melhorias esperadas, cinco pontos chamaram minha atenção. Para grande parte do mercado, a saída do governo do bloco controlador deve levar a uma:

A história de sucesso recente da Eletrobras (ELET3) e as possibilidades de melhorias operacionais com a privatização são unanimidades, mas nem por isso todos os analistas e gestores acreditam que as ações devem ter uma explosão de valorização. É o caso de Marcelo Ornelas, da Kinitro Capital.

Na visão dele, os avanços dos últimos anos deixaram pouco espaço para que o preço dos papéis reflita os ganhos de uma Eletrobras privatizada – cortes de custo, redução de contencioso e uma alocação mais inteligente de capital. "Existe sim um pequeno ajuste de alta, mas as ações hoje já estão com prêmio em relação às empresas privadas".

A provocação feita por essa visão mais cautelosa fez com que eu voltasse a consultar os especialistas. Afinal, tem espaço para mais depois de tantos avanços?

No geral, a resposta foi sim. O mercado está confiante que ainda existe espaço para venda de ativos e fusões dentro do portfólio atual da companhia. Além disso, existe uma confiança de que a nova gestão terá capacidade de investir de forma mais inteligente o capital adquirido.

O ponto mais importante para a tomada de decisão das casas consultadas, no entanto, parece ser o patamar atual das ações.

"Se a Eletrobras estivesse acima dos R$ 50 eu não tomaria esse risco", afirma um gestor que irá ampliar a sua posição na empresa durante a oferta.

"No atual nível de preço, a R$ 40, eu tenho um apetite maior, já que as chances de ganhos são maiores do que as de perdas. Existe um risco grande lá fora, com elevação de juros e incerteza econômica, mas acreditamos na tese de recuperação da companhia”.

Ruy Hungria, analista de ações da Empiricus, observa que embora os múltiplos de ELET3 e ELET6 pareçam em linha com outras empresas do setor, eles não refletem o potencial de valorização em um regime privado.

Concluída a oferta de ações da Eletrobras, ainda restarão algumas perguntas a serem respondidas. O que a nova gestão pensa para a nova companhia e o que esperar do futuro?

O diretor da Daemon aponta que, como o tempo das grandes hidrelétricas parece ter ficado no passado, a Eletrobras talvez se veja diante de uma mudança de direcionamento.

Isso implicaria em maiores investimentos, mas ainda é cedo para entender como os novos executivos irão agir.

Diante dessa incerteza, alguns analistas preferem esperar para ver antes de ampliar as projeções de ganhos para as ações de ELET3 e ELET6. Para Ruy Hungria, da Empiricus, é merecido um desconto nos papéis até que a nova gestão se prove capaz de transformar a estatal em uma empresa mais eficiente.

Apesar de fazer parte de um setor considerado um “porto seguro” na bolsa, esse não é um investimento livre de riscos – esteja você investindo por meio dos fundos mútuos de privatização (FMPs) ou diretamente na bolsa.

O primeiro risco a ser monitorado é a efetivação da oferta. Como é comum em processos de desestatização, sindicatos e fundos de pensão tentam barrar a operação por meio de liminares – movimento que, até agora, mostrou-se infrutífero.

Ainda no campo de consolidação também existe um risco posterior: conseguir entrar na casa e virar dono. Com diversos grupos com força política exercendo pressão, alguns acreditam que pode levar algum tempo até que os moldes estatais se desfaçam.

Para um gestor paulista, a iniciativa de tirar o governo do capital majoritário é interessante, mas não resolve completamente os problemas. A União seguirá com 40% da Eletrobras e terá indicações no conselho, o que levanta dúvidas sobre o fim da interferência estatal na gestão da empresa.

Rafael Oliveira, gestor de ações da Kinea, concorda apenas em partes com a questão. Segundo ele, essa também foi uma preocupação levantada na época da privatização da BR Distribuidora (atual Vibra), e o governo acabou não realizando nenhum tipo de intervenção até a diluição total do seu capital na empresa.

As eleições também são monitoradas, já que candidatos contrários à privatização podem tentar minar o processo de desenvolvimento da empresa por meio do assento no conselho.

Existe um outro tipo de interferência que não vem diretamente do alto escalão da Eletrobras. Ewerton Henriques, diretor de infraestrutura do Banco Fator, lembra que o governo pode usar o Congresso para tentar mexer nos preços da energia ou reduzir o papel das agências reguladoras do setor.

Com um parque gerador gigantesco, milhares de quilômetros de linhas de transmissão e sem o Estado como sócio, o mercado parece convencido de que investir na Eletrobras é um bom negócio. Mas há alguns poréns nessa história que precisam ser considerados.

As características do setor de energia – previsibilidade maior de fluxo de caixa e ganhos mais resilientes –, e o tamanho das mudanças que serão feitas na companhia indicam que esse é um investimento para pessoas com um horizonte de longo prazo.

Para Hungria, da Empiricus, um investimento em ações deve ser de dois a três anos, tempo suficiente para eliminar os ruídos de curto prazo.

Ou seja: se você pensa em investir de olho em um retorno de 100% em poucos meses, esse não é o ativo certo para você. Apesar da desestatização da empresa, as mudanças não devem ser sentidas da noite para o dia.

Schirato, da Daemon, comparou a empresa com um navio de carga de 14 mil contêineres, em que é impossível fazer manobras bruscas.

Dos gestores ouvidos pelo Seu Dinheiro, as projeções para as ações vão de R$ 55 a R$ 70 apenas ao considerar a saída do governo do controle. O ponto de saída fica mais difícil de quantificar e depende muito da gestão futura da empresa, mas uma casa estima que os ganhos podem ir de 60% a 200%.

Para o diretor de uma das casas ouvidas pela reportagem, a Eletrobras é mais interessante que as concorrentes logo na largada do processo, oferecendo um risco-retorno atrativo.

Se o seu objetivo são dividendos gordos, as perspectivas também são positivas, já que mesmo como estatal a empresa tem feito bons pagamentos de proventos. No entanto, antes é preciso saber quais são os planos estratégicos da nova gestão e, como vimos anteriormente, essa é uma questão em aberto.

Na visão do gestor mais cauteloso com quem conversei, a entrada na oferta só vale a pena se for feita com utilização dos recursos do FGTS, já que o potencial de ganhos com o papel da Eletrobras é superior ao rendimento do fundo de garantia. Do contrário, ainda são muitas incertezas no horizonte para justificar um aporte mais significativo neste momento.

“Se puder escolher outras coisas, eu prefiro, ainda não sabemos quem vai tocar a empresa e qual vai ser a cabeça da nova gestão em torno do crescimento. Vão escolher pagar dividendos ou tomar dívida e se alavancar para crescer?”.

Para Ruy Hungria, da Empiricus, mesmo que a expectativa seja de um retorno maior do que o gerado pelo FGTS, você não deve abandonar o seu perfil de risco e ignorar a necessidade de diversificação ao investir na Eletrobras.

Se você ainda não investe em ações, o indicado é que você não comprometa 50% do seu FGTS, como é o permitido. Planos futuros que também levam em conta os recursos do fundo de garantia, como a compra ou financiamento da casa própria, também devem ser levados em consideração na hora de escolher a fatia a ser investida na Eletrobras.

O período de reserva para a oferta se encerra no dia 8 de junho. A definição do preço por ação acontece em 9 de junho, e o início das negociações dos papéis começa no dia 13.

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro