O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A economia global deve desacelerar em 2022 e os juros começarão a subir. Ainda assim, há muitas oportunidades nos BDRs e ações estrangeiras

A essa altura do campeonato, você já está cansado de saber: o Ibovespa amargou uma perda de mais de 10% em 2021. Um resultado melancólico num ano que parecia promissor para a bolsa brasileira — e que fica ainda mais frustrante quando comparado aos ganhos vistos no mercado americano. Mas, se há algum consolo nesse cenário, é o de que não é preciso apenas ver a grama mais verde do outro lado da cerca; BDRs e ações estrangeiras são alternativas para quem quer fugir das turbulências inerentes ao Brasil.

A alocação de recursos lá fora, aliás, é uma ferramenta importante para qualquer um. Ter um pé no exterior traz diversificação à carteira, reduzindo os riscos e ampliando o leque de possibilidades de investimento. E se você acha que comprar ativos de uma empresa estrangeira é uma tarefa difícil... Bem, eu trago boas notícias.

Hoje em dia, qualquer investidor pode comprar e vender BDRs — os recibos de ações estrangeiras que são negociados na B3. Segundo levantamento feito pela Economatica a pedido do Seu Dinheiro, a bolsa brasileira conta atualmente com 717 BDRs, a maior parte deles de companhias americanas.

É claro que os ativos de empresas internacionais não são um ticket para ganhos extraordinários: é preciso todo um trabalho de análise, tanto das companhias quanto do cenário macroeconômico, para entender quais oferecem os maiores potenciais de valorização. Dito isso, há alguns riscos inéditos no radar para 2022, mas também há muitas oportunidades a serem capturadas.

Afinal, se é verdade que a tendência de alta global nos juros tira o apelo do mercado de ações, também é verdade que alguns setores tendem a ser beneficiados com o ciclo ainda aquecido das commodities e o megapacote de infraestrutura a ser colocado em prática nos Estados Unidos. É uma questão, portanto, de saber navegar pelo cenário.

Neste texto, o foco é o panorama para os BDRs e ações estrangeiras — vamos falar sobre as alternativas mais promissoras e as teses de investimento que tendem a fazer preço ao longo do ano. Mas vale lembrar que há caminhos mais simples, como o dos ETFs que acompanham os índices internacionais.

Leia Também

Um ETF, ou fundo de índice, é um ativo negociado em bolsa que replica uma carteira de investimentos. Há ETFs que seguem o Ibovespa e outros portfólios domésticos, mas também há os que se espelham no S&P 500 ou no Nasdaq. Assim, se você busca diversificação de um jeito fácil, essa é uma opção a ser considerada.

Esta matéria faz parte de uma série especial do Seu Dinheiro sobre onde investir em 2022. Eis a lista completa:

Para esta matéria contribuíram Felipe Mattar, sócio-fundador e CIO da Atmosphere Capital; Rafaela Vitoria, economista-chefe do Banco Inter; e Filipe Villegas, estrategista da Genial Investimentos; projeções, estimativas e declarações dadas pelo Santander Asset Management também foram utilizadas; por fim, a Economatica fez levantamentos de dados a respeito do mercado de BDRs.

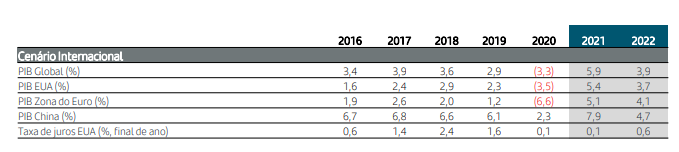

Em primeiro lugar, é preciso entender exatamente quais fatores devem influenciar com maior intensidade o mercado global de ações. Vamos começar, portanto, com a dinâmica da economia mundial em 2022 — e, em linhas gerais, é esperada uma desaceleração no ritmo da atividade em relação ao ano passado.

O Santander Asset Management, por exemplo, prevê que o PIB global irá crescer 3,9% neste ano, um ritmo menor que os 5,9% projetados para 2021, um cenário que, em grande parte, se deve à redução dos estímulos econômicos e monetários por parte dos bancos centrais e governos no mundo todo.

Sem o dinheiro extra — e com uma inflação crescente —, a tendência é de impacto na atividade global; os riscos ainda elevados no front da pandemia, com novas variantes da Covid-19 ameaçando a reabertura econômica, e as incertezas quanto à normalização da cadeia de suprimentos no mundo, também são fatores a serem levados em conta.

A questão da retirada dos estímulos econômicos já teve um reforço importante nos primeiros dias do ano. A ata da última reunião do Federal Reserve (Fed, o banco central americano) mostrou que o combate à inflação deve ser perseguido de maneira mais dura que o anteriormente sinalizado, pegando os mercados de surpresa.

O recado foi mais ou menos claro: a festa da liquidez está com os dias contados — e o processo de alta de juros nos EUA, atualmente na faixa de 0% a 0,25% ao ano, deve começar já no primeiro semestre desse ano. Com taxas mais elevadas, os títulos do tesouro americano ficam mais rentáveis, o que tira apelo da bolsa e de ativos de risco em geral.

Mas não só de política monetária vivem os mercados estrangeiros. No front da economia global, o governo chinês tem dado a entender que pretende dar estímulos ao setor de infraestrutura, o que reaquece a demanda por commoditites — e o minério de ferro, extremamente sensível ao gigante asiático, já está nas máximas desde outubro.

Por fim, há o pacote trilionário de incentivo à infraestrutura a ser colocado em prática pelo governo Biden a partir de 2022. Por mais que os investimentos sejam diluídos ao longo dos próximos anos, há a expectativa de que toda uma avenida de crescimento econômico — e de empresas — seja destravado por lá.

"Trata-se de um contexto positivo e compatível com boas oportunidades no mercado externo, especialmente na Bolsa. Mas é um quadro que requer alguma cautela em função do patamar de preços mais elevado e do ciclo econômico em fase mais avançada", avalia o Santander Asset Management.

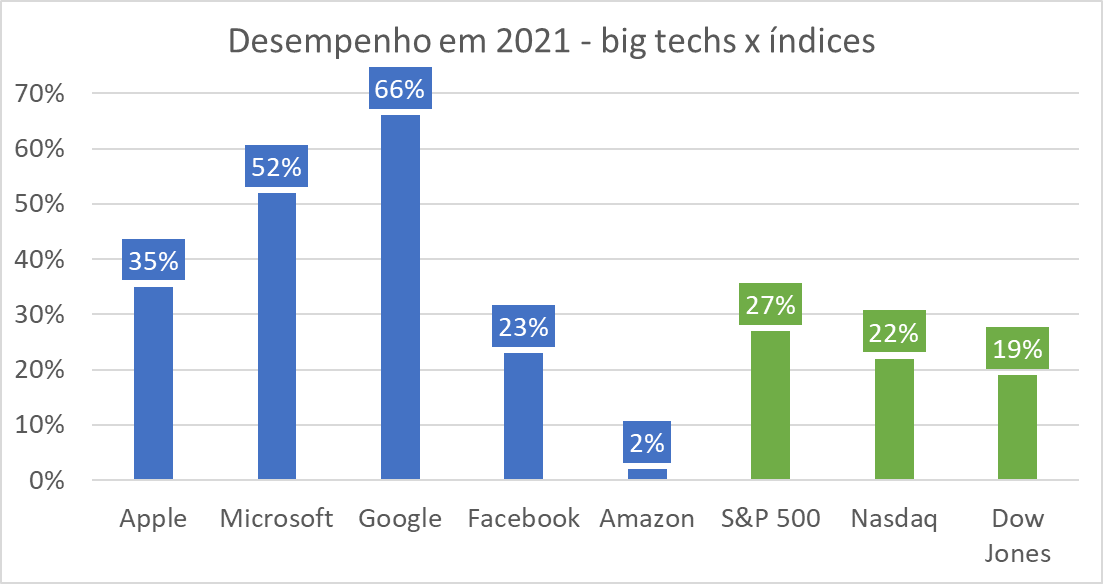

Além do quadro descrito acima, também é preciso levar em conta o preço relativo dos ativos internacionais. Veja as bolsas americanas: ao longo de 2021, o S&P 500 avançou impressionantes 27% — o Nasdaq, com ganhos de 22%, e o Dow Jones, com alta de 19%, não ficam muito para trás.

Com uma valorização tão intensa, muitos começam a se questionar quanto à sustentabilidade do atual nível de preços de muitas ações em Wall Street. Ainda há espaço para ganhos adicionais, ou a iminente alta de juros no país vai erodir o avanço das bolsas?

Felipe Mattar, sócio-fundador e CIO da Atmosphere Capital, pondera que o bom desempenho dos índices em 2021 foi acompanhado pela expansão no lucro das empresas, sem que houvesse uma grande distorção entre preços e fundamentos. Dito isso, o cenário para 2022 é bem menos favorável para as bolsas.

A alta nos juros, afinal, tende a provocar uma migração de recursos rumo às Treasuries, reduzindo o ânimo do mercado acionário; por outro lado, a perspectiva de crescimento ainda robusto da economia americana, somada à continuidade na expansão dos lucros das empresas, é capaz de compensar boa parte desse baque.

A tendência da bolsa americana ainda é de alta. Nada como o que vimos em 2021, mas podemos falar em algo como 5% a 10%

Felipe Mattar, sócio-fundador e CIO da Atmosphere Capital

O especialista acredita que, para 2022, a tendência é de rotação nos setores da bolsa americana: hoje, uma parte relevante das alocações está nas empresas cujo valor reside no longo prazo, como as de tecnologia — justamente as que mais são prejudicadas pelo aumento nos juros.

Sendo assim, abrem-se oportunidades nas companhias mais cíclicas e ligadas à "economia real", especialmente as que são mais imunes às pressões inflacionárias. "Enquanto os setores de múltiplos mais elevados, que foram os que andaram bem no pós-covid, estão acima da média histórica, os setores mais cíclicos ainda estão com desconto", diz Mattar.

O ponto levantado pelo CIO da Atmosphere traz à tona uma questão imediata: se os juros altos impactam diretamente o setor de tecnologia, isso quer dizer que as 'big techs' — empresas como Apple, Google, Amazon, Meta/Facebook e Microsoft — não vão ter um bom desempenho em 2022?

Bem, há algumas questões a serem levadas em conta. Em primeiro lugar, é preciso compreender os motivos pelos quais as taxas de juros mais altas afetam as empresas de crescimento mais intenso. Há, naturalmente, o impacto que esse cenário traz à economia, pressionando o ritmo de expansão na atividade, mas não é só isso.

Há uma questão técnica de precificação de ativos na bolsa. Para se determinar o preço justo de uma ação, muitas vezes usa-se um método de cálculo conhecido como fluxo de caixa descontado. De maneira resumida, ele consiste no cálculo dos resultados de uma empresa ao longo dos anos e, usando-se uma taxa de desconto, traz-se esses números ao valor presente.

O ponto é que empresas de crescimento muito intenso, como as do setor de tecnologia, muitas vezes não dão lucros no presente — a promessa é a de que os retornos virão com fartura em algum momento. Então, o fluxo de caixa dessas companhias é bem mais concentrado no futuro.

Só que, com juros mais altos, a taxa de desconto usada no cálculo também aumenta. Ou seja: o que parecia bastante promissor fica bem menos atrativo, ao se trazer tudo ao valor presente.

Feita essa explicação, o estrategista da Genial Investimentos, Filipe Villegas, lembra que há uma diferença bem grande entre as empresas de tecnologia que ainda estão no início do ciclo de maturação e as big techs — e, sendo assim, não faz sentido colocar uma fintech recém fundada no mesmo pacote que a Amazon.

"O crescimento das big techs está mais ligado ao crescimento econômico, e elas não negociam a múltiplos tão elevados em comparação com outras empresas de tecnologia que nem geram lucro", diz. "Juro subindo é ruim para as techs, mas é muito pior para as muito alavancadas".

Feitas todas essas ponderações, os analistas e especialistas ouvidos pelo Seu Dinheiro mostram um consenso quanto à estratégia de alocação em BDRs e ações estrangeiras. De fato, os setores cíclicos aparecem com destaque nas indicações, mas as big techs e as teses que se mostraram resistentes nos últimos anos também têm espaço.

Dentro dos setores cíclicos e mais tradicionais, Felipe Mattar, da Atmosphere, se diz particularmente otimista com as empresas de infraestrutura e de energia limpa, dado o potencial de valorização atrelado ao pacote trilionário do governo Biden.

"Em sua grande maioria, são companhias que já têm operações sólidas e que vão aumentar os investimentos, as aquisições e os gastos em pesquisa e desenvolvimento", diz. "Não são empresas que dobram a receita todo ano, mas vão crescer de 15% a 20%, com reflexos no Ebitda".

Nesse sentido, ele recomenda uma alocação maior no setor industrial e químico, fazendo apostas em companhias ligadas à produção de hidrogênio azul — uma fonte de energia mais limpa que a usada na atual matriz energética. Dentro desse universo, ele destaca a Air Products (A1PD34) e a Linde Group (L1IN34) como duas boas opções para ter exposição ao tema.

Por outro lado, Mattar pondera que, por mais que a transição energética seja uma tendência crescente, não faz sentido deixar de lado as empresas da cadeia de óleo e gás, já que essa matriz continuará sendo usada por um bom tempo — e os preços do petróleo seguem em níveis relativamente elevados.

Um exemplo de petroleira vista com bons olhos pela Atmosphere é a Devon Energy (D1VN34), companhia geradora de caixa e que possui múltiplos descontados na bolsa americana. "Eles não estão investindo em produção de petróleo enquanto não entenderem a transição energética. Estão retornando o excedente [de caixa] aos acionistas".

E, no que diz respeito ao setor de bens de capital em si, Mattar cita empresas como a Ball Corp (B1LL34) — um nome forte na cadeia de embalagens — e a General Electric (GEOO34) como potenciais vencedoras do ciclo de incentivo à infraestrutura nos EUA.

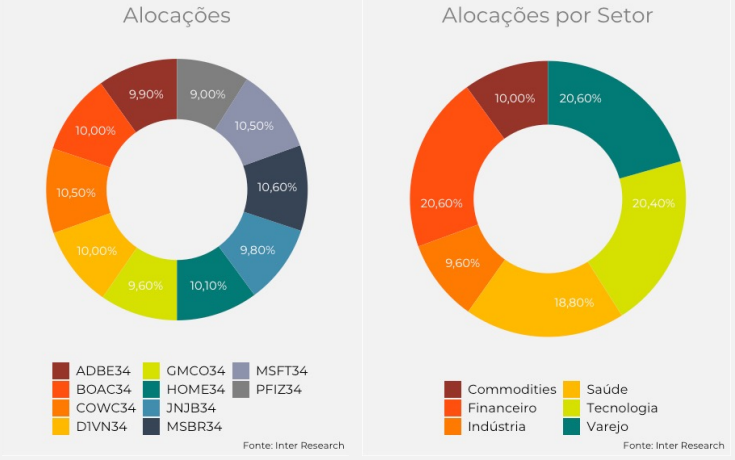

O Banco Inter também mostra otimismo com os segmentos mais ligados à "economia real": indústrias, saúde e varejo representam quase 50% da carteira recomendada de BDRs para janeiro.

Chama a atenção o peso bastante elevado da Pfizer (PFIZ34) e da Johnson & Johnson (JNJB34), dando continuidade à tese de investimento relacionada à Covid-19 e seus desdobramentos. "É uma indústria que se destacou nos últimos anos, mas que continua forte. A pandemia deixou uma evolução no setor que foi muito rápida", diz Rafaela Vitória, economista-chefe do Inter.

E mesmo o setor de tecnologia, com seus mais de 20% de presença no portfólio, também tem suas particularidades. A Microsoft (MSFT34), sozinha, tem mais de 10% de peso, corroborando com a percepção de que as big techs ainda tem espaço para avançar, apesar dos desafios que a alta de juros impõe ao segmento.

No mais, o tradicional setor financeiro tem presença garantida, com posições elevadas em Bank of America (BOAC34) e Morgan Stanley (MSBR34).

Veja abaixo os 10 BDRs de melhor desempenho em 2021, de acordo com levantamento feito pela Economática:

| Empresa | País | Setor | Código | Retorno em 2021 |

| Biontech | Alemanha | Saúde | B1NT34 | +228% |

| Devon Energy | EUA | Energia | D1VN34 | +211% |

| Bath & Body Works | EUA | Consumo | B1BW34 | +185% |

| Marathon Oil | EUA | Energia | M1RO34 | +164% |

| Fortinet | EUA | Tecnologia | F1TN34 | +163% |

| Ford Motors | EUA | Automotivo | FDMO34 | +146% |

| Moderna | EUA | Saúde | M1RN34 | +144% |

| NVIDIA | EUA | Tecnologia | NVDC34 | +142% |

| Macy's | EUA | Consumo | MACY34 | +142% |

| Diamondback Energy | EUA | Energia | F1AN34 | +136% |

Repare que alguns temas que renderam lucros no ano passado continuam presentes entre as preferências dos analistas para 2022. O setor de saúde, por exemplo, segue como um dos preferidos, mas com mudanças estratégicas de alocação — Biontech e Moderna, que estiveram entre os destaques em 2021, já não são tão citadas.

No segmento de tecnologia, as big techs não estiveram no top 10. Por outro lado, empresas que conseguem crescer num ritmo elevado e entregar lucros, como a NVIDIA, foram muito bem; a tendência é a de que empresas com esse perfil se mostrem vencedoras dentro desse setor.

"BDRs representam uma maneira de acessar investimentos no exterior com um custo baixo, trazendo uma boa diversificação", diz Rafaela Vitoria, do Inter. "Acreditamos que uma alocação um pouco maior no exterior via ações adiciona um retorno maior e reduz o risco do portfólio".

Apetite dos BC, fuga do dólar e incertezas no Japão impulsionaram os metais preciosos a recordes, enquanto por aqui, o principal índice da bolsa brasileira reverberou a sinalização do Copom, dados e balanços nos EUA

Tiago Lima, sócio e head de distribuição da BTG Pactual Asset Management, conta ao Seu Dinheiro que a mudança é um marco de modernização e destravará dividendos para os cotistas

Segundo a varejista, a iniciativa busca aproximar o código de negociação do nome pelo qual a marca é amplamente reconhecida pelo público

Índice supera 185 mil pontos intradia em dia de decisão sobre juros nos EUA e no Brasil; Vale e Petrobras puxam ganhos, enquanto Raízen dispara 20%

A forte valorização desta quarta-feira começou no dia anterior (27), em meio à expectativa de que a companhia realize uma reestruturação financeira

Com fluxo estrangeiro forte e juros ainda altos, gestores alertam para o risco de ficar fora do próximo ciclo da bolsa

Ibovespa volta a renovar máxima durante a sessão e atinge os inéditos 183 mil pontos; mas não é só o mercado brasileiro que está voando, outros emergentes sobem ainda mais

Na avaliação de Ulrike Hoffmann e Arend Kapteyn, mesmo com incertezas fiscais, ações brasileiras seguem atraentes no cenário global

As ações que compõem o Ibovespa são bastante buscadas, já que muitas compras ocorrem por meio do próprio índice ou ETF do índice

Investir nesse tipo de ativo não é óbvio e exige um olhar atento às características específicas de cada metal; o Seu Dinheiro te dá o passo a passo, conta os riscos e vantagens desse tipo de investimento

Relatório do Santander destaca ações fora do consenso e aponta onde o mercado pode estar errando na precificação

Evento do Seu Dinheiro traz estratégias para investir em ações, FIIs, criptoativos, renda fixa e ativos internacionais neste ano

Nesta semana, o Ibovespa superou os 180 mil pontos pela primeira vez. Entenda o que esteve por trás da performance positiva da bolsa nos últimos dias

No evento Onde Investir 2026, do Seu Dinheiro, Marcelo Bolzan, da The Hill Capital, fala o segredo para surfar um ano de corte de juros em 2026 e proteger sua carteira de riscos desnecessários

Na semana, o principal índice da bolsa brasileira acumulou ganho de 8,53%; já o dólar à vista perdeu 1,61% nos últimos cinco dias

A perspectiva para os setores é que sigam com uma dinâmica favorável aos proprietários, por conta da restrição de oferta nas regiões mais nobres e da demanda consistente

Volume recorde foi puxado pela renda fixa, com avanço dos FIDCs, debêntures incentivadas e maior liquidez no mercado secundário, enquanto a bolsa seguiu travada. Veja os dados da Anbima

Oferta de ações na bolsa norte-americana Nasdaq pode avaliar o banco digital em até US$ 2,5 bilhões; conheça a estratégia do PicPay para atrair os investidores

Em meio a transferências globais de capital, o principal índice da B3 renovou máximas históricas puxado pelo fluxo estrangeiro, dólar em queda e expectativa de juros mais baixos nos EUA

Em evento do Seu Dinheiro, especialistas da Empiricus e da Vinci falam das oportunidades para o setor em 2026 e recomendam fundos promissores