Onde há fumaça, há fogo: por que o BC suíço pode queimar bilhões em ações — e derrubar ainda mais as big techs?

As gigantes da tecnologia já vêm apanhando desde que as economias reabriram após o auge da pandemia de covid-19 — e, agora, têm um outro desafio pela frente; saiba qual

Se onde há fumaça, há fogo… é melhor os bombeiros ficarem em alerta: o banco central da Suíça pode estar perto de queimar bilhões em ações das big techs, as grandes empresas de tecnologia dos EUA — e derrubar ainda mais o preço desses ativos.

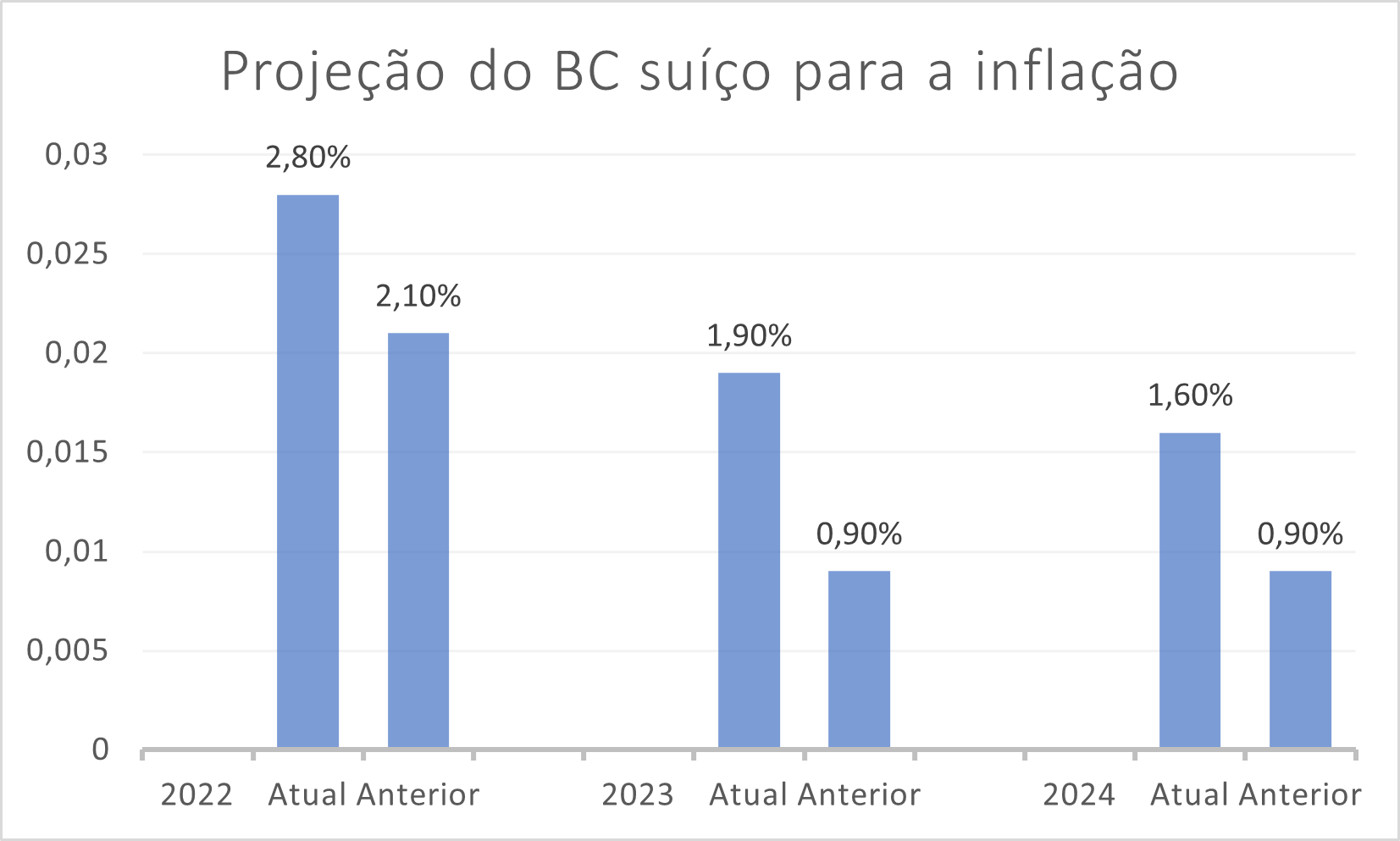

Desde que a autoridade monetária suíça elevou os juros pela primeira vez em 15 anos na semana passada, investidores e analistas entraram em estado de atenção.

Na ocasião, o Banco Nacional Suíço (SNB) aumentou a taxa básica para -0,25%, do nível de -0,75% em vigor desde 2015.

Por si só, o movimento já chamaria atenção — as taxas seguem no campo negativo, mas, ainda assim, o movimento surpreendeu o mercado. Dito isso, uma frase do BC suíço tem tirado o sono de muitos investidores ao redor do mundo.

“Para garantir condições monetárias adequadas, o SNB também está disposto a ser ativo no mercado de câmbio, conforme necessário”, diz um trecho do comunicado com a decisão.

Não bastasse isso, o presidente do banco central suíço, Thomas Jordan, colocou mais lenha na fogueira.

Na ocasião, Jordan alertou que a autoridade monetária está “preparada para tomar as medidas necessárias em todas as situações” para garantir a estabilidade cambial.

Mas o que acontece com o franco suíço?

A primeira coisa que se deve ter em mente é que o franco suíço é considerado um ativo seguro em momentos de crise, e a sua valorização ajuda a Suíça — que importa muito combustível e alimentos — a mitigar os efeitos da inflação.

No entanto, bancos centrais como o Federal Reserve (Fed) e o Banco Central Europeu (BCE) colocaram em curso apertos monetários para conter a escalada de preços que afeta o mundo todo neste momento.

O resultado: o franco suíço começou a se desvalorizar em relação às moedas de países que estão conduzindo uma política monetária mais dura, a exemplo do dólar e do euro.

Com uma moeda enfraquecida, o BC da Suíça tem mais dificuldades de conter os efeitos da inflação no mercado interno. Por isso, elevou a taxa de juros e sinalizou que fará o necessário para garantir a estabilidade cambial.

Onde as big techs entram nessa?

Muitos especialistas acreditam que a linguagem usada por Jordan — de adotar as medidas necessárias para restaurar a força do franco — deixa a porta aberta para a Suíça liquidar algumas ou todas as posições em ações de tecnologia dos EUA.

O raciocínio é o seguinte: o banco central suíço pode despejar as ações de tecnologia dos EUA, aumentar seu caixa em dólar e, com isso, comprar francos suíços para manter a moeda local mais forte.

Atualmente, as reservas estrangeiras do SNB estão em cerca de US$ 1 trilhão. De acordo com dados da Bloomberg, as principais posições de ações do BC suíço são dominadas por ações de tecnologia dos EUA.

Confira as dez principais participações do SNB no final do primeiro trimestre de 2022:

| Empresa | Quantidade de ações | Valor de mercado (US$ bi) |

| Apple | 71 milhões | 9,62 |

| Microsoft | 30,8 milhões | 7,78 |

| Amazon | 39 milhões | 4,26 |

| Alphabet (classe A) | 1,3 milhão | 2,86 |

| Alphabet (classe B) | 1,2 milhão | 2,73 |

| Telsa | 3,7 milhões | 2,58 |

| Johnson & Johnson | 11 milhões | 1,94 |

| UnitedHealth | 4 milhões | 1,89 |

| NVIDIA | 11 milhões | 1,79 |

| Exxon Mobil | 18 milhões | 1,74 |

As big techs estão apanhando demais

O grande problema, caso o BC suíço resolva despejar bilhões em ações das big techs no mercado, é que essas gigantes já vem apanhando há algum tempo e a situação tende a piorar.

O auge da pandemia de covid-19, em 2020, provocou o fechamento das economias, forçando as pessoas a ficarem em casa. Essa situação favoreceu muito as empresas de tecnologia — e, por consequência, as ações do setor.

Com as vacinas, os países foram permitindo a reabertura do comércio, as empresas retomaram as atividades assim como as escolas e, ainda com alguns cuidados, a vida foi voltando ao normal.

As ações das big techs começaram a sentir o golpe da transição dos investidores para papéis de empresas da economia tradicional, como as ligadas às commodities.

O segundo golpe veio quando esse mesmo cenário provocou a disparada de preços ao redor do mundo, forçando os bancos centrais a retirarem medidas acomodatícias em vigor na pandemia e elevarem as taxas de juros, para segurar a inflação.

As ações de tecnologia são particularmente vulneráveis às taxas de juros mais altas, pois pesam no valor atual dos lucros futuros das empresas.

Não à toa, na semana passada, os papéis de Apple e Microsoft caíram para o menor nível em cerca de um ano. A fabricante de chips Nvidia perdeu mais da metade do valor em relação ao pico do ano passado.

Já o índice S&P 500 ficou mais de 20% abaixo do pico de janeiro, entrando no chamado bear market. E o Nasdaq 100 recuou 32% em relação à máxima alcançada no ano passado.

Todas essas perdas ocorreram quando os EUA divulgaram a maior taxa de inflação em 40 anos — o que forçou o banco central norte-americano a elevar os juros em 0,75 ponto porcentual, a maior alta desde 1994.

Caixa Seguridade (CXSE3) pode pagar mais R$ 230 milhões em dividendos após venda de subsidiárias, diz BofA

Analistas acreditam que recursos advindos do desinvestimento serão destinados aos acionistas; companhia tem pelo menos mais duas vendas de participações à vista

Gradiente (IGBR3) chega a disparar 47%, mas os acionistas têm um dilema: fechar o capital ou crer na vitória contra a Apple?

O controlador da IGB/Gradiente (IGBR3) quer fazer uma OPA para fechar o capital da empresa. Entenda o que está em jogo na operação

O Mubadala quer mesmo ser o novo rei do Burger King; fundo surpreende mercado e aumenta oferta pela Zamp (BKBR3)

Valor oferecido pelo fundo aumentou de R$ 7,55 para R$ 8,31 por ação da Zamp (BKBR3) — mercado não acreditava em oferta maior

Magalu (MGLU3) cotação: ação está no fundo do poço ou ainda é possível cair mais? 5 pontos definem o futuro da ação

Papel já alcançou máxima de R$ 27 há cerca de dois anos, mas hoje é negociado perto dos R$ 4. Hoje, existem apenas 5 fatores que você deve olhar para ver se a ação está em ponto de compra ou venda

Com olhos no mercado de saúde animal, Mitsui paga R$ 344 milhões por fatias do BNDES e Opportunity na Ourofino (OFSA3)

Após a conclusão, participação da companhia japonesa na Ourofino (OFSA3) será de 29,4%

Quer ter um Porsche novinho? Pois então aperte os cintos: a Volkswagen quer fazer o IPO da montadora de carros esportivos

Abertura de capital da Porsche deve acontecer entre o fim de setembro e início de outubro; alguns investidores já demonstraram interesse no ativo

BTG Pactual tem a melhor carteira recomendada de ações em agosto e foi a única entre as grandes corretoras a bater o Ibovespa no mês

Indicações da corretora do banco tiveram alta de 7,20%, superando o avanço de 6,16% do Ibovespa; todas as demais carteiras do ranking tiveram retorno positivo, porém abaixo do índice

Small caps: 3R (RRRP), Locaweb (LWSA3), Vamos (VAMO3) e Burger King (BKBR3) — as opções de investimento do BTG para setembro

Banco fez três alterações em sua carteira de small caps em relação ao portfólio de agosto; veja quais são as 10 escolhidas para o mês

Passando o chapéu: IRB (IRBR3) acerta a venda da própria sede em meio a medidas para se reenquadrar

Às vésperas de conhecer o resultado de uma oferta primária por meio da qual pretende levantar R$ 1,2 bilhão, IRB se desfaz de prédio histórico

Chega de ‘só Petrobras’ (PETR4): fim do monopólio do gás natural beneficia ação que pode subir mais de 50% com a compra de ativos da estatal

Conheça a ação que, segundo analista e colunista do Seu Dinheiro, representa uma empresa com histórico de eficiência e futuro promissor; foram 1200% de alta na bolsa em quase 20 anos – e tudo indica que esse é só o começo de um futuro triunfal