O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Explicação para redução do preço-alvo dos papéis do Nubank tem mais a ver com conjuntura macroeconômica do que com a operação

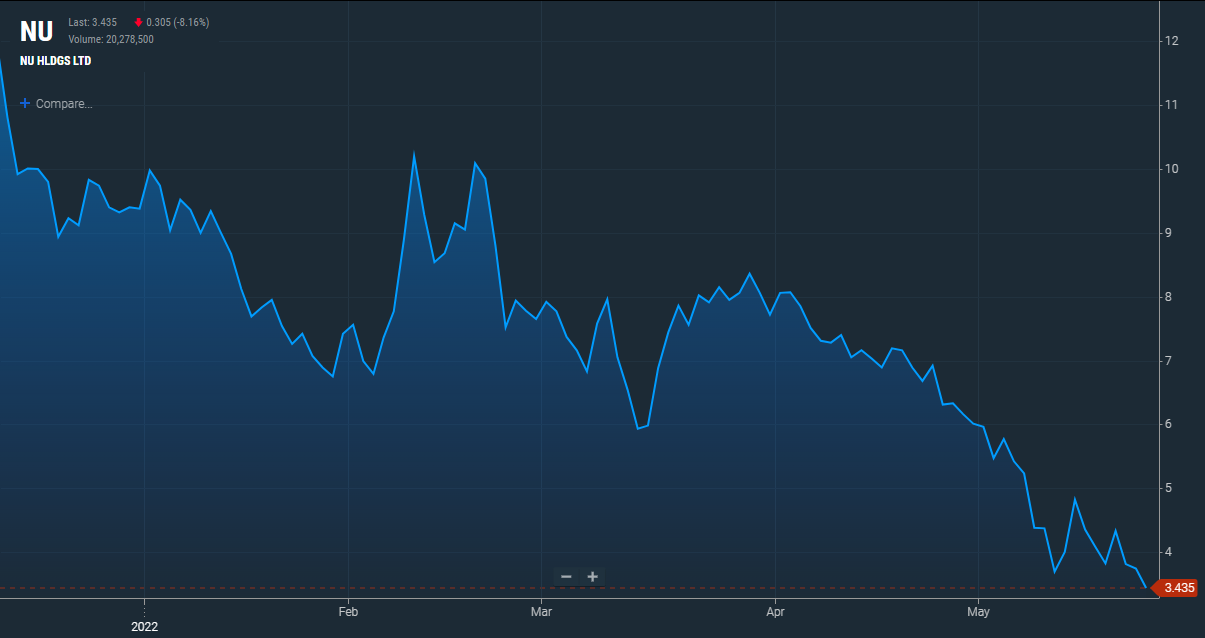

A sangria das ações do Nubank na bolsa de Nova York segue desatada e, em meio a esse cenário, as casas de análise têm revisado os preços-alvo dos papéis.

A mais recente vem do JP Morgan, que cortou sua estimativa de US$ 8 para US$ 5 e manteve a recomendação Neutra. Com o novo preço-alvo, o potencial de valorização dos papéis é de 33,7% em relação ao fechamento de ontem (23), de US$ 3,74.

Nesta terça-feira, a ação do Nubank fechou com queda de 10,96%, cotada a US$ 3,33, abaixo da mínima histórica.

O corte pode sugerir que o balanço do Nubank no primeiro trimestre, divulgado na semana passada, desagradou os analistas do JP Morgan, mas não foi isso que eles escreveram em relatório enviado a clientes.

De acordo com o banco, os resultados do Nubank foram bons, com tendências operacionais sólidas.

Assim, a explicação para o corte do preço-alvo tem mais a ver com a conjuntura macroeconômica global.

Leia Também

Isso porque a elevação da taxa de juros nos Estados Unidos está afetando a dinâmica dos investimentos em títulos do Tesouro americano, os Treasuries.

E esse é um componente importante da fórmula de preço-alvo das casas de análise.

Os Treasuries são considerados investimentos livres de risco. Por isso, quando o rendimento deles começa a aumentar, o custo de investir em ativos mais arriscados, como ações, também cresce.

Esse movimento é captado no cálculo do preço-alvo e costuma provocar revisões para baixo de maneira geral.

Vale lembrar que na semana passada o Bank of America cortou o preço-alvo das ações dos grandes bancos, apesar dos bons resultados, pelos mesmos motivos (leia mais aqui).

De acordo com o JP Morgan, os investidores estão preocupados com o Nubank, mas as tendências operacionais mostradas nos resultados do primeiro trimestre não são ruins.

O banco ressalta que o aumento da inadimplência acima de 90 dias veio em linha com a dos bancos tradicionais.

“Isso é uma boa notícia, considerando o mix de produtos muito mais arriscado do Nubank”, disse o JP Morgan em relatório.

Os analistas ponderam que as provisões, por sua vez, vieram altas. Porém, por estar sob regime do IFRS (padrão internacional de contabilidade) e ter alto crescimento, o Nubank acaba desencadeando necessidade de provisões de Estágio 2, previstas na norma IFRS 9.

“Isso explica parcialmente as provisões para empréstimos atingirem 10%, acima dos pares”, apontou o JP Morgan.

Na semana passada, o BTG Pactual também cortou o preço-alvo da ação do Nubank de US$ 6 para US$ 4. No entanto, o banco elevou a recomendação de Venda para Neutra.

Apenas na semana passada, o preço da ação do Nubank caiu 21% e ficou perto de renovar a cotação mínima.

A última terça-feira (17) marcou o fim do período de lock-up, uma cláusula contratual que estabelece um período no qual os investidores são proibidos de vender as ações de uma empresa.

No caso do Nubank, a regra se estendia também para os BDRs, ou seja, os recibos de papéis negociados na B3.

Com o fim da restrição, acionistas, diretores e membros do conselho de administração ficaram livres para se desfazer dos papéis do Nubank.

Assim, houve um aumento expressivo do volume de negociação das ações do Nubank após o fim do lock-up. Antes do dia 17, a média ficava na casa de 13 milhões de negócios diários. Mas, de terça a quinta-feira, o volume ultrapassou a marca de 100 milhões.

Vale lembrar que a regra não incluía os clientes que receberam o "pedacinho" do Nubank no programa NuSócios. Estes ainda estão restritos até dezembro.

GPA afirma estar adimplente com o FII; acordos firmados entre fundos imobiliários e grandes empresas costumam incluir mecanismos de proteção para os proprietários dos imóveis

Relatório aponta desaceleração na geração de caixa da dona da Vivo e avalia que dividendos e valuation já não compensam o menor crescimento esperado

O montante considera o período de janeiro até a primeira semana de março e é quase o dobro do observado em 2025, quando os gringos injetaram R$ 25,5 bilhões na B3

A alta do petróleo animou o mercado, mas um alerta de analistas está chamando atenção; confira o que diz a Genial Investimentos

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda