O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A operação também estabelece que a American Airlines será parceira exclusiva da Gol (GOLL4) no compartilhamento de voos; veja as implicações

Se você tem passagens compradas para um voo da Gol (GOLL4), não se assuste se, ao embarcar na aeronave, Frank Sinatra esteja cantando "Come Fly With Me". Nada mais apropriado: afinal, a American Airlines fechou a compra de 5,2% da companhia brasileira, por US$ 200 milhões — cerca de R$ 1 bilhão, considerando o câmbio atual. Uma parceria bastante importante, dadas as dificuldades enfrentadas pelo setor desde o começo da pandemia.

É verdade que a cooperação com a tradicional companhia aérea dos EUA ainda não deixa a Gol numa situação tranquila, a ponto de assobiar "Fly Me To The Moon" pelos aeroportos. Mas, com R$ 1 bilhão a mais no caixa — e um acordo de compartilhamento de voos aprofundado com a American Airlines —, os brasileiros mostram que estão procurando todas as saídas possíveis para lidar com a crise. I did it my way, diria Sinatra.

A Gol vai emitir 22,2 milhões de novas ações GOLL4, a US$ 9,00 por unidade (ou R$ 47,70, nas cotações de hoje). Ou seja: há um prêmio embutido de mais de 170% na operação, considerando que as ações preferenciais da empresa são negociadas na B3 na casa dos R$ 17,00 — a transação foi anunciada em setembro do ano passado . Nada mau, não?

Sem dúvida. Mas há algumas outras implicações para a aérea brasileira nessa parceria com a American Airlines que devem ser analisadas mais de perto, a começar pela importância de R$ 1 bilhão em recursos novos para a gestão de dívida da Gol.

O xis da questão para as companhias aéreas brasileiras é a gestão do caixa e da liquidez. Em geral, boa parte dos custos e despesas é em dólar — o combustível de aviação depende da moeda americana e do preço do petróleo; manutenção e compra de aeronaves também costumam ser denominadas em moeda estrangeira.

Por outro lado, a receita obtida com a venda de passagens e transporte de cargas é em reais, o que cria um descasamento entre os dois lados do balanço. Por isso, a liquidez é sempre um ponto a ser observado nos resultados trimestrais do setor: é preciso ter dinheiro em caixa para manter as operações funcionando e honrar os pesados compromissos financeiros.

Leia Também

A incapacidade de lidar com essa pressão constante foi um dos motivos por trás da quebra da Avianca Brasil; a LATAM, em recuperação judicial, também se viu com a corda no pescoço assim que a pandemia paralisou o setor aéreo — suas dívidas continuavam lá, mas a geração de receita praticamente desapareceu.

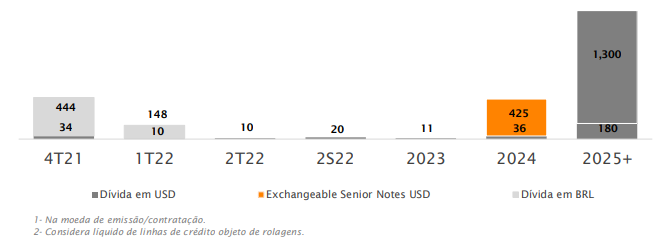

Ao fim do terceiro trimestre de 2021, por exemplo, a Gol (GOLL4) tinha uma dívida bruta de R$ 18,1 bilhões, com um caixa total de R$ 1,44 bilhão — a dívida líquida, assim, era de R$ 16,7 bilhões. Desse montante, 97% eram denominados em moeda estrangeira; além disso, 19% tinham vencimento no curto prazo.

É uma situação que, para quem não está acostumado com o setor, pode parecer crítica — e, de fato, não é exatamente confortável conviver com um perfil de dívida tão estressado. No entanto, as companhias aéreas estão, de certa maneira, adaptadas a essa realidade.

Veja as iniciativas tomadas pela Gol nos últimos meses: além das negociações com a American Airlines em si, a empresa refinanciou R$ 1,2 bilhão em dívidas de curto prazo, estendendo o prazo médio de seus compromissos, e captou US$ 150 milhões com a reabertura dos títulos de dívida com vencimento em 2026. Em janeiro, ela acertou um financiamento de US$ 600 milhões para renovação da frota.

A estratégia é simples: acessar o mercado de capitais para levantar dinheiro ou fazer a rolagem das dívidas cujo vencimento está próximo. Os compromissos financeiros, assim, vão sendo quitados ou jogados para frente; em paralelo, o caixa precisa estar num nível adequado para garantir a continuidade das operações.

O acordo com a American, no entanto, não inclui apenas o lado financeiro em si. Além de receber R$ 1 bilhão em troca de 5,2% da companhia, a Gol (GOLL4) também firmou um acordo de 'codeshare exclusivo' com a companhia dos EUA. Mas o que é isso?

Bem, vamos por partes: codeshare — ou compartilhamento de voos — é uma prática comum no setor aéreo e permite que as companhias vendam passagens de trechos aéreos operadas por parceiras. Por exemplo: digamos que você precise fazer o trecho São Paulo-Nova York, mas não há nenhuma empresa brasileira que opere essa rota. E agora?

O codeshare resolve esse problema: uma companhia aérea pode vender assentos em aeronaves de outras companhias. Voltando ao nosso exemplo, você pode fechar sua viagem pelo site da Gol — o primeiro voo, até Cancún, no México, será feito pela própria empresa brasileira; o segundo, até Nova York, será por um parceiro, como a American Airlines.

Esses acordos servem para que as companhias aéreas consigam vender os assentos remanescentes, minimizando o número de poltronas vazias. E, para o consumidor, há a conveniência de fechar toda a viagem de uma só vez, sem precisar comprar múltiplos passagens em múltiplas companhias.

Pois bem: a Gol não deu grandes explicações sobre o que é o tal 'codeshare exclusivo' com a American Airlines, embora o nome dê a entender que outras aéreas da região — como Azul e Latam — não poderão mais ter esse tipo de acordo com a companhia americana. O que, se confirmado, representa no mínimo uma pequena vantagem competitiva.

Afinal, há muitas outras empresas aéreas que operam os mesmos trechos que a American Airlines e que podem firmar codeshares com as rivais da Gol. Ainda assim, é uma movimentação estratégica por parte da empresa brasileira, já que nenhuma de suas concorrentes têm acordos de exclusividade com players internacionais.

“Há muito tempo a American é a empresa aérea americana líder para a América do Sul e nossa parceria exclusiva com a GOL solidifica essa posição de liderança", disse Robert Isom, presidente da companhia dos EUA, em setembro.

"Nossa malha de longa distância casa perfeitamente com a forte malha doméstica da Gol no Brasil e, juntos, seremos capazes de oferecer aos clientes que voam para, dentro e a partir do Brasil, acesso à maior malha aérea com as tarifas mais baixas, assim como o melhor e o maior programa de fidelidade conjunto para viajantes frequentes das Américas.”

That's life (that's life), that's what all the people say

You're ridin' high in April, shot down in May

But I know I'm gonna change that tune

When I'm back on top, back on top in June

Considerando todos os riscos associados às empresas aéreas, é de se esperar que o comportamento de suas ações na bolsa seja bastante errático: qualquer pico inesperado no dólar causa um efeito destruidor no endividamento; qualquer alta no petróleo faz os gastos com combustível de aviação dispararem; qualquer interrupção no fluxo de voos causa um verdadeiro caos nas receitas.

E, de 2020 para cá, não faltaram ocasiões em que essas variáveis tenham se comportado de maneira desfavorável às companhias. A pandemia e suas diversas ondas ainda trazem uma enorme dose de incerteza ao setor — e caso o estresse se traduza num fechamento do mercado de capitais, a obtenção de dinheiro e o refinanciamento de dívidas podem ficar inviáveis.

Dito isso, as ações PN da Gol (GOLL4) despencaram mais de 80% em março de 2020, momento em que a Covid-19 fechou as economias globais. De lá para cá, os papéis até recuperaram parte das perdas, mas nunca retornaram aos patamares pré-pandemia.

Chama a atenção, ainda, a correlação relativamente elevada entre GOLL4 e AZUL4, uma vez que ambas reagem às mesmas variáveis — a Azul até viveu um momento melhor no segundo semestre de 2021, mas ambas as ações já retornaram a níveis praticamente iguais de rentabilidade num horizonte de dois anos.

Em 2021, os papéis da Gol estão praticamente no zero a zero: acumulam ligeira alta de 0,76%.

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado