O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Com uma queda de mais de 10% no ano, a cotação do dólar segue em queda livre e rompe mais uma barreira psicológica nesta manhã

A intensa queda do dólar que tem marcado os últimos dois meses parece não ter freio e a moeda americana acaba de romper uma importante marca psicológica nesta quarta-feira (23). Com uma queda de mais de 10% no ano, a cotação da divisa está abaixo da casa dos R$ 5 pela primeira vez desde o final de junho de 2021.

Por volta das 11h, o dólar à vista chegou a ser negociado em queda de 1,07%, a R$ 4,9980, mais uma vez empurrado pelo forte fluxo de entrada de capital estrangeiro no país e beneficiado por um cenário internacional com mais apetite por risco após dias de tensão com o conflito na Ucrânia.

O cenário político logo deve ganhar mais fôlego e, dependendo de como o período eleitoral transcorrer, trazer mais pressão ao câmbio. Enquanto isso não ocorre, o real segue correndo atrás do tempo perdido. Confira alguns pontos que ajudam a explicar a nova queda do dólar.

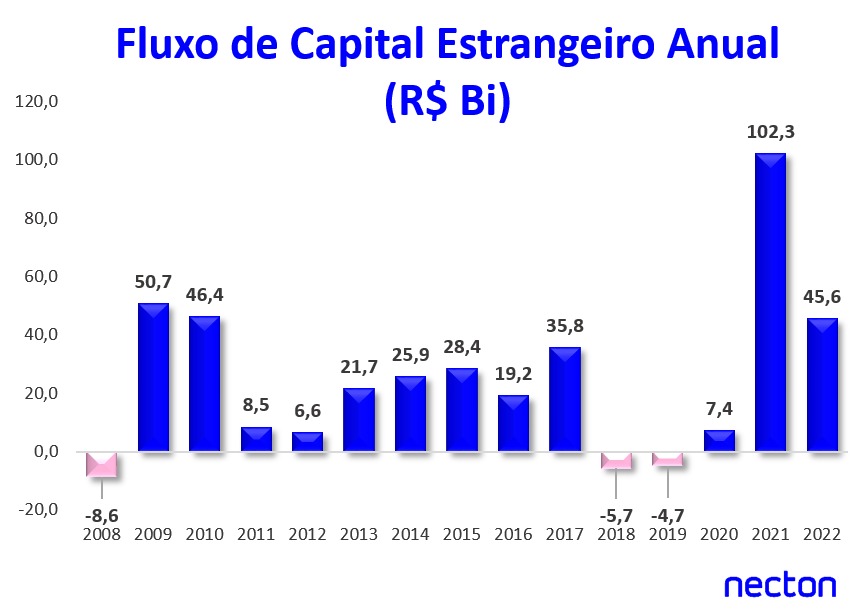

Depois de subir 8% em relação ao real em 2021, a atuação do investidor estrangeiro tem sido decisiva para o alívio do câmbio e também para o bom momento vivido pela bolsa brasileira. Até o dia 18 de fevereiro, a B3 registrou um saldo positivo de R $55,8 bilhões no país. Isso significa que em apenas dois meses, os investidores estrangeiros já entraram com mais de 50% do total aplicado no ano passado.

A atratividade dos ativos brasileiros se dá diante de diversos fatores como a percepção de que a elevação de juros nos Estados Unidos é iminente, a aversão ao risco no exterior (incluindo outros mercados emergentes), perspectivas positivas para o setor de commodities e a queda expressiva dos ativos brasileiros observada nos últimos meses.

Durante o primeiro semestre de 2021, o real sofreu uma forte desvalorização frente ao dólar, repercutindo a precificação de um cenário doméstico mais difícil diante de problemas envolvendo a saúde fiscal do país.

Leia Também

Nesse mesmo período, o Banco Central brasileiro iniciou o processo de aperto monetário, elevando a taxa Selic de 2% aos atuais 10,75%. Sem uma piora do cenário macro, que já havia sido precificada, o real ficou atraente.

Em 2021, a instabilidade interna também refletiu em um desconto na bolsa brasileira -- com o Ibovespa recuando quase 12%. No mesmo período, os índices americanos tiveram altas superiores a 20%.

Com o real depreciado e a queda da bolsa, os investidores passaram a ver os ativos brasileiros como descontados, principalmente após as empresas seguirem apresentando bons resultados operacionais, indicando que a recuperação econômica de fato está em curso.

A inflação é o grande tema do mundo pós-pandemia e os Estados Unidos não escaparam dessa.

Para conter a elevação dos preços, o Federal Reserve já começou a retirar os amplos estímulos econômicos impostos durante o pior período da crise do coronavírus e uma alta de juros já é esperada para o próximo encontro do BC americano, em março.

Diante da atividade econômica aquecida e da inflação, o mercado já começa a precificar mais de duas elevações só neste ano. Com uma taxa de juros maior, ativos de menor risco como os títulos do Tesouro americano passam a ser mais atrativos. Além disso, ações de empresas de tecnologia e empresas de crescimento são encaradas como ativos de maior risco.

A migração de recursos para a renda fixa é uma realidade, mas os investidores também buscam outras oportunidades nos mercados globais e, diante do desconto das bolsas brasileiras, o Brasil passa a ser uma opção atrativa, principalmente com outros países emergentes metidos em apuros, como é o caso da Rússia, China, Turquia e Argentina.

O último ponto é o do diferencial de juros. Quanto maior for a diferença entre países, mais atrativo o mercado brasileiro se torna para os investidores.

Enquanto o Fed mantém a taxa americana entre 0 e 0,25% ao ano, a Selic deve terminar o ciclo de aperto monetário acima dos 12%. Ainda que o Fed comece a elevar os juros no próximo mês, o diferencial seguirá aumentando, tornando os ativos brasileiros mais atrativos para quem busca uma maior rentabilidade.

Bruno Henriques, head de análise de renda variável do BTG Pactual, fala no podcast Touros e Ursos sobre a sua perspectiva para as ações brasileiras neste ano

Entrada recorde de capital internacional marca início de 2026 e coloca a bolsa brasileira em destaque entre emergentes

A Axia (ex-Eletrobras) foi uma das ações que mais se valorizou no ano passado, principalmente pela privatização e pela sua nova política agressiva de pagamentos de dividendos

A iniciativa faz parte da estratégia do BTG Pactual para aumentar a distribuição de dividendos e permitir uma maior flexibilidade para a gestão

Para a XP, o principal índice da bolsa brasileira pode chegar aos 235 mil pontos no cenário mais otimista para 2026

Discurso de separação não tranquilizou investidores, que temem risco de contágio, dependência financeira e possível inclusão da subsidiária no processo de recuperação

Fluxo estrangeiro impulsiona o Ibovespa a recordes históricos em janeiro, com alta de dois dígitos no mês, dólar mais fraco e sinalização de cortes de juros; Raízen (RAIZ4) se destaca como a ação com maior alta da semana no índice

Queda do bitcoin se aprofunda com liquidações de mais de US$ 2,4 bilhões no mercado como um todo nas últimas 24 horas, enquanto incertezas macro voltam a pesar sobre as criptomoedas

Novos recordes para a bolsa brasileira e para o metal precioso foram registrados no mês, mas as ações saíram na frente

A adesão ao leilão não é obrigatória. Mas é mais difícil vender ações de uma companhia fechada, que não são negociadas na bolsa

O analista André Oliveira, do BB-BI, reitera a recomendação de compra, especialmente para os investidores mais arrojados

O banco avalia que a estratégia de aquisição via troca de cotas veio para ficar e, quando bem executada, tem potencial de geração de valor

Uma fatia menor da carteira dos brasileiros está em ativos na bolsa, como ações, ETFs, FIIs e outros, e cresce a proporção dos investidores que pretende reduzir sua exposição à renda variável

Apetite dos BC, fuga do dólar e incertezas no Japão impulsionaram os metais preciosos a recordes, enquanto por aqui, o principal índice da bolsa brasileira reverberou a sinalização do Copom, dados e balanços nos EUA

Tiago Lima, sócio e head de distribuição da BTG Pactual Asset Management, conta ao Seu Dinheiro que a mudança é um marco de modernização e destravará dividendos para os cotistas

Segundo a varejista, a iniciativa busca aproximar o código de negociação do nome pelo qual a marca é amplamente reconhecida pelo público

Índice supera 185 mil pontos intradia em dia de decisão sobre juros nos EUA e no Brasil; Vale e Petrobras puxam ganhos, enquanto Raízen dispara 20%

A forte valorização desta quarta-feira começou no dia anterior (27), em meio à expectativa de que a companhia realize uma reestruturação financeira

Com fluxo estrangeiro forte e juros ainda altos, gestores alertam para o risco de ficar fora do próximo ciclo da bolsa

Ibovespa volta a renovar máxima durante a sessão e atinge os inéditos 183 mil pontos; mas não é só o mercado brasileiro que está voando, outros emergentes sobem ainda mais