No universo dos FIIs, o fundamento é vencedor no longo prazo

Mudança no cenário dos fundos imobiliários ao longo dos últimos anos exige exposição equilibrada

Comemorações pessoais nunca foram o meu forte. Mesmo criança, por mais que tivesse o suporte da família na organização dos aniversários, a preocupação com que tudo estivesse em ordem sempre tirava minha atenção.

Na última semana, completei cinco anos de Empiricus. Meia década em uma empresa que praticamente moldou minha carreira profissional. Felizmente, tenho uma pequenina participação no crescimento da companhia também.

Contudo, definitivamente não é hora de comemorações. O clima de tensão no mercado de capitais impede qualquer festejo.

Mudança de cenário

Há cinco anos, o cenário doméstico era bem diferente. No caso dos fundos imobiliários então, indústria que acompanho diariamente, parece que era outra realidade.

Em 2016, o ritmo de queda das taxas de juros e a recuperação econômica do país ditavam o movimento do mercado. Até 2019, enxergávamos uma grande evolução na indústria de FIIs, com captações bilionárias, entrada massiva de novos participantes (investidores e gestoras) e uma valorização significativa de fundos de tijolo, principalmente.

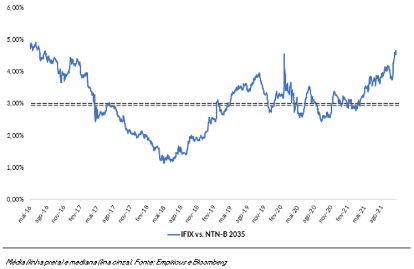

Com a cotação dos FIIs em alta, o nível de yield médio do mercado foi caindo consecutivamente. No gráfico abaixo, é possível observar este movimento no spread entre o rendimento acumulado do Ifix e a taxa real da NTN-B 2035, um dos referenciais do mercado.

Leia Também

Fica bem evidente que o ano de 2021 vem apresentando relação inversa, e o spread já alcançou patamares observados há meia década.

Motivos não faltam

Além do impacto negativo da pandemia, o cenário está correlacionado com a perspectiva de alta da taxa Selic, que baliza boa parte das operações de renda fixa no Brasil. Em função do ciclo de aperto monetário, a migração dos recursos de FIIs e ações para classes mais conservadoras se torna um efeito quase natural e com impacto na cotação dos ativos.

Entre 2012 e 2014, último movimento contundente de alta da taxa básica de juros, o Ifix chegou a cair aproximadamente 20%. Muitos fazem referência a esse período para o contexto atual, mas a indústria é praticamente outra. Desde então, o número de cotistas se multiplicou por 15 vezes e, consequentemente, o perfil dos investidores é bem discrepante.

Analisando os fundamentos

Enquanto as incertezas macroeconômicas prevalecem no mercado, sempre é importante analisar os fundamentos das teses antes de qualquer mudança no portfólio. Afinal, são eles que determinarão o sucesso do investimento no longo prazo.

Se observarmos o setor corporativo, bastante tradicional na indústria, encontramos fundos com descontos na casa de 20% a 30% sobre o valor patrimonial, mesmo em portfólios diversificados e localizados em regiões premium.

Em diversos casos (para não dizer a grande maioria), temos FIIs negociando a preços inferiores ao custo de reposição dos seus imóveis — na região do Itaim Bibi, em São Paulo, estimamos que o valor esteja próximo dos R$ 30 mil/m2, sendo que FIIs posicionados na região negociam mais próximos de R$ 20 mil/m2.

Somada a isso, temos uma baixa estimativa de lançamentos para os próximos dois anos e um nível de vacância já estabilizado nas principais regiões de São Paulo. Ou seja, em um cenário de retomada das locações no médio prazo, os proprietários certamente seriam favorecidos.

Uma sondagem sobre home office

Falando sobre home office, em pesquisa realizada recentemente com as principais gestoras de lajes do mercado, notamos que o retorno dos colaboradores aos escritórios se mostrou bem perceptível, especialmente no mês de outubro. A expectativa é que o modelo híbrido seja oficialmente estabelecido nas grandes corporações a partir de janeiro, quando será realmente posto à prova.

Se olharmos para outros setores, também enxergamos sinais interessantes na parcela operacional. O segmento de galpões logísticos atingiu o menor patamar de vacância dos últimos anos (11%), influenciado pela forte demanda das companhias de e-commerce. No caso dos shopping centers, segmento bastante impactado pela pandemia, os empreendimentos caminham para um final de ano contundente em níveis de vendas e uma estabilização dos indicadores de inadimplência e descontos.

Isto é, caso você esteja iniciando seu aprendizado neste mercado, é possível que tenha uma oportunidade interessante de montagem de posição gradual em FIIs. Estamos falando de imóveis de qualidade, diversificados e com preços bem abaixo da média.

Mas lembre-se: o mercado imobiliário também apresenta volatilidade e 2022 será um ano turbulento. No longo prazo, os fundamentos prevalecem.

Equilíbrio é fundamental

Para aqueles que já estão posicionados em tijolos, considero um equilíbrio entre classes como fundamental para este momento. Fundos de crédito high grade (perfil de crédito de alta qualidade) podem ser players estratégicos para preservação de patrimônio e geração de renda extra neste momento.

Aliás, fica aqui o convite para você conferir a série Renda Imobiliária, o núcleo de FIIs da Empiricus. Além da recomendação de carteiras completas, realizamos análises semanais sobre os principais fundos da indústria. Será um prazer acompanhá-lo neste mercado.

Um abraço,

Caio

Magalu, Americanas e Via seguem como boas inquilinas? Apesar da desaceleração do e-commerce, FII de logística continua atrativo

Atualmente, temos diversos FIIs logísticos negociando abaixo do valor patrimonial e do custo de reposição, mesmo em portfólios de alta qualidade e bem posicionados

Vale a pena investir em shopping centers? Confira uma oportunidade no segmento imobiliário de melhor performance em 2022

Vendas em shopping centers cresceram 34,8% no 1T22, primeiro resultado positivo do setor desde o início da pandemia

Vai investir em FIIs? Conheça os simulacros e as melhores oportunidades do mercado imobiliário

O descolamento entre a performance dos ativos e a realidade financeira quase sempre indica uma antecipação de cenário pelas instituições do mercado. Quando essa dinâmica se mostra incorreta, surgem janelas de investimento

Após a boa notícia da CVM, conheça uma nova oportunidade em um fundo imobiliário (FII) de crédito

Decisão da CVM sobre rendimentos de FII alivia a pressão sobre os fundos imobiliários, entre eles os de crédito (CRI); veja uma boa opção para investir

Com os FIIs de tijolo nos holofotes, conheça um portfólio de qualidade que está dando sopa

Cenário econômico proporciona uma série de barganhas entre os fundos imobiliários de tijolos, mesmo aqueles de maior qualidade

Agora vai? Setor de lajes corporativas sinaliza recuperação e abre oportunidades nos fundos imobiliários (FIIs); saiba onde investir

Temos uma oportunidade de entrada interessante em FIIs do segmento de escritórios, aproveitando este momento de retomada do trabalho presencial

Uma nova oportunidade de entrada em um dos fundos imobiliários (FIIs) vencedores de 2021

Enxergo uma nova oportunidade de entrada no FII Kinea Securities (KNSC11), que prepara a quarta emissão de cotas; conheça o fundo imobiliário

Fiagro: fique por dentro da nova forma de ganhar dinheiro investindo no agronegócio

Fundo é uma junção dos recursos de vários investidores para a aplicação em ativos de investimentos do agronegócio, sejam eles de natureza imobiliária rural ou de atividades relacionadas à produção do setor

FIIs: Saiba mais sobre a surpresinha dos fundos imobiliários anunciada pela CVM na última terça-feira

Comissão de Valores Mobiliários encrencou com a maneira como o fundo imobiliário MXRF11 distribui rendimentos, e disputa pode afetar negativamente toda a indústria de FIIs

Meu FII de galpões logísticos preferido para 2022: quem é o HSLG11?

Enxergamos potencial de valorização na casa de 15% para o FII HSI Logística, que opera no segmento de galpões logísticos, área que se manteve resiliente na pandemia e deve seguir em ascensão em 2022

Chamem o VAR inglês: os fundos de crédito imobiliário e as diferenças de interpretação que interferem diretamente nos seus rendimentos

Fundos CRI são os grandes vencedores do ano até o momento quando comparados com outros FIIs, mas exigem atenção às regras de apuração dos resultados

O mercado imobiliário americano segue vencedor: confira uma nova opção na B3 para investir na área

Mesmo com a perspectiva de aumento dos juros no exterior, o mercado imobiliário americano segue forte na alta dos preços; veja um ativo para investir sem sair da B3

Meu principal fundo imobiliário para capturar a retomada dos escritórios é um legítimo FII de lajes corporativas triple A

Fundo dispõe de um dos melhores portfólios – se não o melhor – de lajes corporativas do mercado e seus ativos apresentam bastante qualidade técnica e ótimas localizações

Onde investir para os próximos 3 anos: Uma trinca de fundos imobiliários para quem busca renda com isenção de imposto

Para celebrar os 3 anos do SD, trago uma dica de fundo de papel, uma de tijolo e também uma de lajes corporativas

Os FoFs de fundos imobiliários foram muito castigados durante o ano? Confira uma opção atrativa para investir

Caso tenhamos uma recuperação do Ifix nos próximos meses, certamente os FoFs serão beneficiados com um desempenho superior à média dos fundos imobiliários

Um FII para você capturar oportunidades no aquecido mercado de crédito imobiliário

Com a reviravolta na reforma tributária, e tendo em vista a forte demanda por imóveis residenciais, considero que o segmento seguirá bem aquecido nos próximos meses

Tributação, Taxa Selic, Inflação… Uma alternativa de FII para enfrentar o segundo semestre

Período promete trazer alguns impactos para os fundos imobiliários, mas ainda existe ao menos uma boa opção para proteção

Vale a pena investir em fundos imobiliários de shoppings? Conheça a minha principal aposta para o setor

Mesmo no curto prazo — refletindo o mês de maio favorável para os shoppings — esperamos uma recuperação dos FIIs do setor, até mesmo no nível de proventos

Crescimento e inflação criam oportunidade de investimento em REITs, os ‘fundos imobiliários’ dos EUA

Saiba como utilizar essa classe de aplicações para se expor ao mercado imobiliário norte-americano de uma forma inteligente

A alta dos juros afeta os fundos imobiliários? Sim, mas nem todos. Conheça um FII que pode proteger a sua carteira

Mesmo que tenhamos um cenário positivo pela frente em termos de recuperação econômica, é necessário posicionar parte do portfólio em ativos estratégicos

[Vídeo] O que aconteceu (e acontecerá) com os fundos imobiliários?

Tijolos, argamassa, tinta e cimento. É nisso que investem pessoas que tem fundos imobiliários? Não exatamente. Os empreendimentos como shoppings, escritórios e lojas é que geram valor a esses materiais. E com a pandemia de covid-19, diversos desses estabelecimentos acabaram entregando as chaves, o que provocou um certo desconforto no setor imobiliário. Acompanha o comentário […]

Existe valor nas lajes corporativas? Sim, e eu apresento um fundo imobiliário para você investir

A partir de hoje, publicarei um conteúdo mensal com objetivo de entregar as melhores ideias de investimento atreladas ao mercado imobiliário, sendo a indústria de FIIs o principal veículo

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP