Tributação, Taxa Selic, Inflação… Uma alternativa de FII para enfrentar o segundo semestre

Período promete trazer alguns impactos para os fundos imobiliários, mas ainda existe ao menos uma boa opção para proteção

Antes de qualquer tema, é preciso tratar do impacto da proposta de Reforma Tributária que vem interferindo na performance dos fundos imobiliários desde sexta-feira (25).

Em resumo, o Ministério da Economia divulgou a intenção de encerrar a isenção sobre os rendimentos distribuídos a pessoa física a partir de 2022, com uma alíquota de 15%. Como “compensação”, a tributação no ganho de capital cairia de 20% para 15% no próximo ano, em linha com outros ativos negociados em Bolsa.

A justificativa principal do governo seria a simplificação da regra entre as classes de ativos. Deste modo, a tributação dos FIIs seria equiparada ao restante dos fundos (não listados), que passa a ser de 15%.

De fato, há muito o que acontecer em relação ao texto apresentado por Paulo Guedes na sexta-feira, pois ele deve ser discutido e aprovado na Câmara e no Senado, para depois ainda passar pela sanção presidencial.

Mas a tributação de dividendos (ações), o fim do JCP e a tributação dos rendimentos dos FIIs pressionou bastante o mercado local.

Até o fechamento de quarta-feira, o IFIX apresentava queda de 2,2% em junho e 4% em 2021. O impacto nas cotas dos FIIs já era esperado, mas é importante citar que o processo ainda está em negociação.

Sem entrar nos méritos da proposta (que possui inconsistências na minha opinião) e de sua aprovação, minha missão aqui é direcionar uma alternativa de proteção, que pode até se tornar uma oportunidade para o segundo semestre.

Como interpretar o segundo semestre

Mesmo fora do contexto da Reforma Tributária, o cenário para FIIs ainda possui algumas questões a serem endereçadas.

Se, por um lado, o mercado residencial segue aquecido, o nicho comercial ainda engatinha quando tratamos de recuperação econômica.

O IFIX — que é composto majoritariamente por FIIs de tijolo (destaque para lajes, galpões e shoppings) — segue em trajetória descendente, impactado por diversos fatores macro e microeconômicos.

Falando sobre a parte macro, gostaria de ressaltar o impacto da elevação da taxa de juros (Selic), cuja mediana das expectativas para o final do ano sofreu diversas atualizações até se fixar em 6,5% ao ano.

A inflação, que acumula alta de 8% nos últimos 12 meses (IPCA-15), é fator determinante nesse movimento.

A inflação que, inclusive, segue sendo revisada para cima no mercado, impulsionada pelo crescimento econômico do país. Nesta semana, foi a vez do Instituto de Pesquisa Econômica Aplicada (Ipea) elevar sua projeção do IPCA de 5,3% para 5,9% no final do ano.

A alta da taxa básica de juros normalmente causa reflexo negativo na indústria de FIIs, por ser um concorrente natural de seus rendimentos.

Por outro lado, o mercado imobiliário sempre foi considerado uma excelente opção de investimento para proteção contra a inflação, muito em função da indexação dos contratos de locação.

Porém, devido ao momento de volatilidade no mercado, promovido pela pandemia, nem todos os FIIs de tijolo conseguem repassar essa correção inflacionária aos locatários, que foram prejudicados pelo fechamento dos estabelecimentos.

Shoppings e Lajes Corporativas, por exemplo, foram os principais prejudicados no período e alguns proprietários se viram obrigados a flexibilizar as correções por determinado tempo a fim de evitar desocupações.

Neste cenário, os FIIs de CRIs se tornam alternativas atrativas para o momento, dado que são atrelados ao crédito imobiliário.

Conforme já trouxe em colunas anteriores, os fundos de crédito atuam no mercado imobiliário por meio de títulos de dívidas atrelados ao setor, alcançando diversos segmentos. Em sua maioria, os CRIs (Certificados de Recebíveis Imobiliários) são os principais ativos presentes nas carteiras dos fundos.

Normalmente, os títulos investidos são indexados às taxas de mercado, inclusive CDI, IPCA e IGPM. Dessa forma, eles são capazes de repassar as altas inflacionárias, por exemplo, dado que as operações de renda fixa são atualizadas diariamente pelos índices.

Em função da correção do mercado nos últimos dias, entendo que há uma janela interessante de oportunidade para criar uma exposição a categoria e se proteger mais fielmente aos índices.

Qual é a melhor opção neste momento?

Para este cenário estipulado, uma das minhas principais opções seria o fundo RBR High Grade, o RBRR11.

O RBRR11 é um fundo imobiliário gerido pela RBR Asset e administrado pelo BTG Pactual. O fundo nasceu em maio de 2018 com o objetivo de auferir rendimentos e ganhos de capital na aquisição de Certificados de Recebíveis Imobiliários (CRIs).

Com um amplo portfólio de ativos, o fundo possui três estratégias (Core, Tático e Liquidez), sendo que a Core é a mais representativa da carteira atualmente, com 87% do patrimônio, de acordo com o último relatório gerencial.

Aqui encontraremos os CRIs high grade, aqueles que possuem rating RBR de pelo menos “A”, isto é, estamos tratando de ativos de qualidade.

Além disso, na estratégia Core se encontram CRIs destinados a investidores profissionais e operações que foram originadas e estruturadas pela própria gestora, o que garante que a equipe acompanhe os processos de emissão e tenha uma avaliação mais diligente.

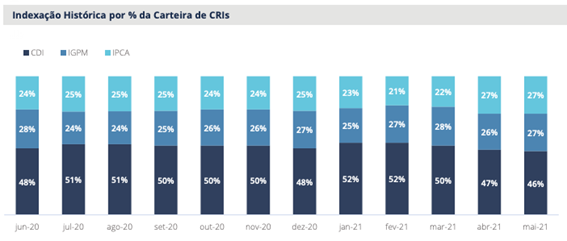

Atualmente, a carteira é composta por 36 CRIs de diversos devedores e indexados ao CDI (46%), IGP-M (27%) e IPCA (27%). É importante citar que o fundo acabou de encerrar uma nova emissão e, devido ao processo de alocação dos recursos, esta composição será marginalmente alterada.

A duration média da carteira é de 3,4 anos e o LTV (loan-to-value) médio é de 58%, valor bem interessante que pode ser traduzido da seguinte forma: a cada R$ 58 que o fundo “empresta” via CRIs, existem R$ 100 como garantias ou como valor de imóveis – também podemos ler o número como uma razão de garantias, ou seja, as garantias são, em média, 1,7 vez maiores do que os montantes emprestados nos CRIs.

As garantias são importantíssimas para uma operação de CRI, especialmente no momento atual. O aumento da correção monetária das dívidas pode provocar uma deterioração na qualidade de crédito das operações, visto que impõe um pagamento de juros superior ao devedor.

Caso este não tenha um fluxo de caixa saudável e a estruturação não tenha garantias firmes, existe uma possibilidade de default que pode prejudicar o cotista do fundo.

A última distribuição foi de R$ 0,80 por cota, o que, aos preços atuais, representa um yield anualizado de cerca de 9,7%, interessante se levarmos em consideração o risco do fundo, que é baixo.

Mesmo atribuindo uma alíquota de imposto neste montante, ainda temos uma renda interessante para capturar. O RBRR11 também possui um resultado acumulado de R$ 0,70 por cota, que pode ser utilizado para “cobrir” eventuais inadimplências e/ou para turbinar a distribuição de proventos.

Em nossas estimativas, projetamos um yield na casa de 8% a 9% nos próximos doze meses, a depender do tempo de alocação integral dos recursos da última emissão.

Em geral, interpreto que sempre é importante manter um portfólio equilibrado para se proteger de cenários negativos.

Atualmente, os fundos de crédito, que conseguem capturar a elevação dos juros em seus rendimentos, se tornaram as melhores alternativas de renda neste curto prazo, principalmente após o anúncio de sexta-feira em relação a tributação. Por isso, o RBRR11 é uma alternativa interessante para o portfólio.

Com mundo de olho na abertura dos Jogos Olímpicos, mercado aguarda PCE para o pontapé inicial na bolsa

Além de Wall Street, Ibovespa também repercute hoje os números do Governo Central e o balanço da Vale no segundo trimestre

“Caçadores de ações”: a empresa que ainda está fora do radar dos investidores, mas é por pouco tempo

A ótima prévia operacional nos deixa mais confiantes de que essa companhia está no caminho certo para voltar a dar lucro ainda em 2024, podendo inclusive se tornar uma boa pagadora de dividendos para quem tem paciência e pensa no longo prazo

Bugs, bolhas e tecnologia: Big techs azedam o clima nas bolsas em dia de PIB dos EUA e de IPCA-15

Ibovespa ainda tem que lidar com petróleo e minério de ferro em queda e dólar em alta com mercado à espera do balanço da Vale

Rodolfo Amstalden: Obrigado, mas não, obrigado

Recentemente, a startup de cibersegurança Wiz deixou passar uma oferta de US$ 26 bilhões feita pela dona do Google

A maionese desanda na bolsa: Big techs e minério de ferro pesam sobre os mercados internacionais e Ibovespa paga a conta

Enquanto resultados trimestrais da Tesla e da dona do Google desapontam investidores, Santander Brasil dá início à safra de balanços dos bancões por aqui

Tudo o que você precisa saber sobre os ETFs de Ethereum (ETH) que acabaram de ser lançados

Segue um dashboard da Bloomberg mostrando as gestoras que estão criando seus respectivos ETF´s de Ether, tickers, taxas, exchanges de negociação e custodiantes

Ibovespa fica a reboque do exterior antes dos balanços das big techs

Enquanto temporada de balanços ganha tração em meio a agenda fraca, Ibovespa se prepara para os resultados dos bancões

Uma rotação setorial está em andamento — e ela conversa com o ‘Trump Trade’

Rotação setorial coincide com esgotamento da valorização das ‘big techs’ em Wall Street e inflação desacelerando nos EUA

Felipe Miranda: Erro de design na indústria de multimercados

O que aconteceu para os conhecedores de política monetária restritiva perderem tanto dinheiro no começo de 2024?

O poder dos fatos novos: Ibovespa reage a desistência de Biden e corte de juros na China

A bolsa brasileira tem pela frente uma agenda carregada, com os balanços da Vale e do Santander e o IPCA-15; lá fora, PCE é o destaque