O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Mudança no cenário dos fundos imobiliários ao longo dos últimos anos exige exposição equilibrada

Comemorações pessoais nunca foram o meu forte. Mesmo criança, por mais que tivesse o suporte da família na organização dos aniversários, a preocupação com que tudo estivesse em ordem sempre tirava minha atenção.

Na última semana, completei cinco anos de Empiricus. Meia década em uma empresa que praticamente moldou minha carreira profissional. Felizmente, tenho uma pequenina participação no crescimento da companhia também.

Contudo, definitivamente não é hora de comemorações. O clima de tensão no mercado de capitais impede qualquer festejo.

Há cinco anos, o cenário doméstico era bem diferente. No caso dos fundos imobiliários então, indústria que acompanho diariamente, parece que era outra realidade.

Em 2016, o ritmo de queda das taxas de juros e a recuperação econômica do país ditavam o movimento do mercado. Até 2019, enxergávamos uma grande evolução na indústria de FIIs, com captações bilionárias, entrada massiva de novos participantes (investidores e gestoras) e uma valorização significativa de fundos de tijolo, principalmente.

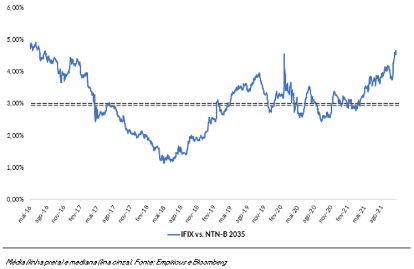

Com a cotação dos FIIs em alta, o nível de yield médio do mercado foi caindo consecutivamente. No gráfico abaixo, é possível observar este movimento no spread entre o rendimento acumulado do Ifix e a taxa real da NTN-B 2035, um dos referenciais do mercado.

Leia Também

Fica bem evidente que o ano de 2021 vem apresentando relação inversa, e o spread já alcançou patamares observados há meia década.

Além do impacto negativo da pandemia, o cenário está correlacionado com a perspectiva de alta da taxa Selic, que baliza boa parte das operações de renda fixa no Brasil. Em função do ciclo de aperto monetário, a migração dos recursos de FIIs e ações para classes mais conservadoras se torna um efeito quase natural e com impacto na cotação dos ativos.

Entre 2012 e 2014, último movimento contundente de alta da taxa básica de juros, o Ifix chegou a cair aproximadamente 20%. Muitos fazem referência a esse período para o contexto atual, mas a indústria é praticamente outra. Desde então, o número de cotistas se multiplicou por 15 vezes e, consequentemente, o perfil dos investidores é bem discrepante.

Enquanto as incertezas macroeconômicas prevalecem no mercado, sempre é importante analisar os fundamentos das teses antes de qualquer mudança no portfólio. Afinal, são eles que determinarão o sucesso do investimento no longo prazo.

Se observarmos o setor corporativo, bastante tradicional na indústria, encontramos fundos com descontos na casa de 20% a 30% sobre o valor patrimonial, mesmo em portfólios diversificados e localizados em regiões premium.

Em diversos casos (para não dizer a grande maioria), temos FIIs negociando a preços inferiores ao custo de reposição dos seus imóveis — na região do Itaim Bibi, em São Paulo, estimamos que o valor esteja próximo dos R$ 30 mil/m2, sendo que FIIs posicionados na região negociam mais próximos de R$ 20 mil/m2.

Somada a isso, temos uma baixa estimativa de lançamentos para os próximos dois anos e um nível de vacância já estabilizado nas principais regiões de São Paulo. Ou seja, em um cenário de retomada das locações no médio prazo, os proprietários certamente seriam favorecidos.

Falando sobre home office, em pesquisa realizada recentemente com as principais gestoras de lajes do mercado, notamos que o retorno dos colaboradores aos escritórios se mostrou bem perceptível, especialmente no mês de outubro. A expectativa é que o modelo híbrido seja oficialmente estabelecido nas grandes corporações a partir de janeiro, quando será realmente posto à prova.

Se olharmos para outros setores, também enxergamos sinais interessantes na parcela operacional. O segmento de galpões logísticos atingiu o menor patamar de vacância dos últimos anos (11%), influenciado pela forte demanda das companhias de e-commerce. No caso dos shopping centers, segmento bastante impactado pela pandemia, os empreendimentos caminham para um final de ano contundente em níveis de vendas e uma estabilização dos indicadores de inadimplência e descontos.

Isto é, caso você esteja iniciando seu aprendizado neste mercado, é possível que tenha uma oportunidade interessante de montagem de posição gradual em FIIs. Estamos falando de imóveis de qualidade, diversificados e com preços bem abaixo da média.

Mas lembre-se: o mercado imobiliário também apresenta volatilidade e 2022 será um ano turbulento. No longo prazo, os fundamentos prevalecem.

Para aqueles que já estão posicionados em tijolos, considero um equilíbrio entre classes como fundamental para este momento. Fundos de crédito high grade (perfil de crédito de alta qualidade) podem ser players estratégicos para preservação de patrimônio e geração de renda extra neste momento.

Aliás, fica aqui o convite para você conferir a série Renda Imobiliária, o núcleo de FIIs da Empiricus. Além da recomendação de carteiras completas, realizamos análises semanais sobre os principais fundos da indústria. Será um prazer acompanhá-lo neste mercado.

Um abraço,

Caio

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno

Veja como distinguir quais ações valem o seu investimento; investidores também reagem a novos resultados de empresas e dados macroeconômicos

Olhamos para 2026 e não vemos um cenário assim tão favorável para companhias capengas. Os juros vão começar a cair, é verdade, mas ainda devem permanecer em níveis bastante restritivos para as empresas em dificuldades.