O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Entrada de fluxo estrangeiro no país é acompanhada de alguns critérios técnicos e uma melhora na percepção de risco.

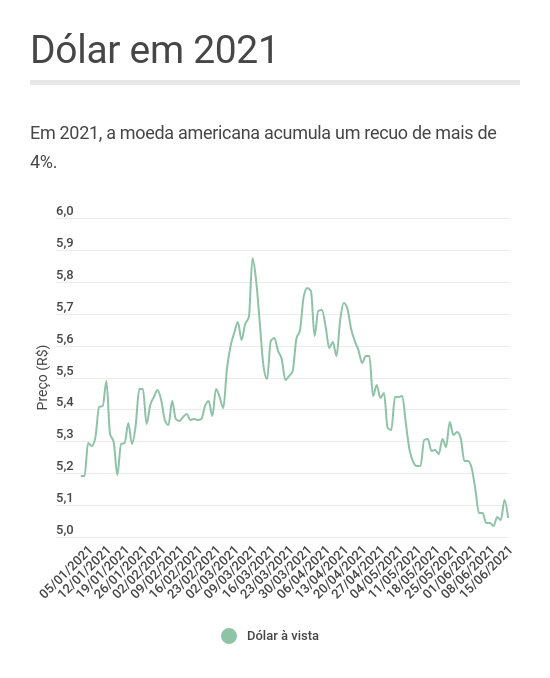

Em um dia marcado pela cautela antes das decisões de política monetária do Brasil e dos Estados Unidos, o dólar à vista tem seguido o sentido contrário e atingiu há pouco o seu menor nível em um ano, abaixo da casa dos R$ 5. A última vez havia sido no dia 10 de junho de 2020.

Impulsionada pela entrada de recursos estrangeiro no país, a moeda norte-americana atingiu a marca de R$ 4,9936 na mínima do dia.

Mas para quem já esperava arrumar as malas para a Disney, a alegria durou pouco. O dólar virou e passou a ser negociado em alta depois da decisão do Fed, o Banco Central dos EUA, sobre os juros. Por volta das 16h, a moeda subia 0,34%, cotada a R$ 5,067.

Apesar da virada, o real segue se fortalecendo perante o dólar, em um movimento que se intensificou nas últimas semanas. Saiba a seguir o que mexe com as cotações da moeda.

Um dos fatores que levam a esse movimento de queda observado hoje e que vem sendo bastante comentado nas últimas semanas é justamente as apostas para a decisão de juros que serão conhecidas nesta tarde. Com a perspectiva de um novo aumento da Selic e a projeção de manutenção das taxas americanas nas mínimas, o investimento estrangeiro no país acaba ficando mais atrativo.

*Siga o Seu Dinheiro no Instagram

Leia Também

Para a economista-chefe da Veedha Investimentos, Camila Abdelmalack, estamos vivendo uma ‘janela de oportunidade’ para o alívio no câmbio. Isso se deve aos dados positivos tanto no lado comercial - com recorde de exportações -, quanto no financeiro, o que acaba levando a uma menor percepção da taxa de risco.

O credit default swap (CDS) de 5 anos, um dos termômetros do risco-país, tem recuado expressivamente com uma melhora do cenário político e o aumento da arrecadação nos últimos meses, influenciando nessa percepção de melhora.

“Não temos nada alarmante em Brasília. Nada alarmante com relação às contas públicas, muito pelo contrário. O noticiário recente é benéfico com a melhora da arrecadação. Mas isso é no curto prazo. Não acredito que seja uma melhora consistente”, aponta a economista.

Reginaldo Galhardo, gerente de câmbio da Treviso corretora, destaque que além dos dados econômicos robustos dos últimos dias, que levam a aumento consistente do PIB, temos observado o desmonte de posições compradas e zeragens de hedges, o que impulsiona a queda.

O comunicado do Federal Reserve e do Copom, no entanto, podem mudar esse cenário mais tarde. Caso o Fed indique uma melhora da atividade econômica, aumentando o rendimento dos títulos do Tesouro e, por tabela, fortalecendo o dólar, a nossa taxa de câmbio pode ser contida ‘ainda que mantenha os fundamentos de curto prazo’.

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior