O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Novo decreto presidencial aumentou as alíquotas do IOF sobre as operações de crédito para as pessoas físicas e jurídicas de 20 de setembro até 31 de dezembro. Se esta notícia é negativa e pode cair mal na bolsa nacional hoje, temos também a digestão da aprovação da PEC dos Precatórios

Lá fora, as ações asiáticas hoje tiveram uma sexta-feira (17) mista, depois que uma miscelânea de dados econômicos nos EUA levou a bolsa de Wall Street a fechar em baixa.

Apesar disso, as Bolsas mais relevantes, como a do Japão, de Hong Kong e da Coreia, tiveram um dia positivo, ainda que as preocupações com o surto prolongado de Covid-19 pesem sobre o sentimento dos investimentos – o Japão, por sinal, está negociando perto da máxima de três décadas, às vésperas de uma mudança na liderança no país para suceder o primeiro-ministro Yoshihide Suga.

De maneira geral no mercado internacional, o clima permanece um pouco pessimista, com os investidores divididos entre a abordagem “comprar na baixa” (caça às barganhas), que se saiu tão bem no passado, e a lista crescente de riscos econômicos e de mercado, cada vez mais evidentes.

Na Europa, a manhã de hoje é positiva para as principais Bolsas, enquanto nos EUA os futuros corrigem, em movimento de cautela em dia de múltiplos vencimentos de derivativos.

O Brasil também tem vencimento de opções, o que aumenta a cautela e a volatilidade.

A ver...

Leia Também

Ontem (16), depois do fechamento de mercado, um decreto presidencial aumentou as alíquotas do IOF sobre as operações de crédito para as pessoas físicas e jurídicas de 20 de setembro até 31 de dezembro – de 1,50% anual (0,0041% por dia) para 2,04% (0,00559%) para PJ e de 3% ao ano (0,0082% por dia) para 4,08% (0,01118% na alíquota diária) para PF.

A ideia do decreto é aumentar a arrecadação (aumento estimado em R$ 2,14 bilhões) para custear o Bolsa Família (Auxílio Brasil) até o final do ano, permitindo também reduzir a zero a alíquota PIS/Cofins na importação do milho e aumentar a cotação de importação de bens destinados à ciência e tecnologia.

Se esta notícia é negativa e pode cair mal na bolsa nacional hoje, temos também a digestão da aprovação da PEC dos Precatórios na Comissão de Constituição e Justiça da Câmara por 32 votos a favor e 26 contrários.

Porém, é difícil entender qual será mais relevante para o mercado, uma vez que ainda existe bastante desconforto com o panorama fiscal derivado do Orçamento para o ano que vem, em especial por conta da questão dos precatórios.

Fora esse tema, o Senado Federal marcou para a próxima terça-feira (21) a votação do Marco Legal das Ferrovias, que pode ser um gatilho estrutural positivo para o Brasil.

Na quinta-feira (16), as ações do setor de consumo discricionário lideraram a alta do mercado, tendo como catalisador os números de vendas no varejo, que mostraram aumento de 0,7% nos gastos em relação a julho, quando as vendas no varejo caíram 1,8% – o aumento superou a previsão do consenso de um declínio de 0,7%.

Em outras palavras, com o dado, o mercado entendeu que o consumidor passa bem, apesar da variante Delta e do temor com a inflação.

Os desafios, por sua vez, podem estar mais concentrados no lado da oferta, com os gargalos de produção e transporte ainda impactos pelo contexto pós-pandêmico.

Derivado disso, hoje (17), teremos as famosas expectativas de inflação do consumidor dos EUA – os dados saem com os números de confiança do consumidor de Michigan, que estão previstos em um patamar de 71,3, um ponto a mais do que o dado de agosto, o mais baixo desde dezembro de 2011.

Vimos nos últimos dias o mercado de ações repetindo um padrão de tropeços verificado na metade dos meses recentes, o qual entende-se que esteja relacionado ao vencimento das opções.

Essa dinâmica poderia ser ampliada com o “quadruple witching”, o vencimento simultâneo nesta sexta-feira de opções de ações individuais, opções de índices de ações, futuros de índices de ações e futuros de ações individuais – refere-se a quatro dias durante o ano quando os contratos sobre quatro tipos diferentes de ativos financeiros expiram (a terceira sexta-feira de março, junho, setembro e dezembro).

Para ser mais exato, nos últimos seis meses, o S&P 500 caiu na semana que antecedeu esse exercício de opções, o que pode significar fraqueza no vencimento desta sexta-feira.

Naturalmente, o movimento torna as negociações agitadas porque muitas coisas estão acontecendo ao mesmo tempo.

Essa atividade, combinada com a falta de novos catalisadores de negociação (agenda esvaziada), pode continuar a gerar instabilidade não só hoje, como na semana que vem também, até o Comitê Federal de Mercado Aberto (Fomc, na sigla em inglês), marcado para divulgar sua decisão de política monetária na próxima quarta-feira (22), em paralelo à reunião do nosso Copom aqui no Brasil.

Hoje, ao redor do mundo desenvolvido, há falas de alguns banqueiros centrais, mas, como já há uma tendência normalizada no mercado sobre política monetária (aperto dos programas de compra), pouca volatilidade adicional poderemos ter derivada disso.

Na Europa, os dados de vendas no varejo do Reino Unido em agosto foram mais fracos do que o esperado, mas não impedem o movimento de alta nesta manhã verificado por lá.

Dados de inflação da Zona do Euro, por sua vez, vieram em linha, sem grandes repercussões no mercado.

Nos EUA, destaque para o índice de confiança do consumidor da Universidade de Michigan. Aqui no Brasil, o deputado Arthur Maia (DEM-BA), relator da proposta de reforma administrativa, apresenta novo parecer.

O mercado americano de ETFs, que hoje contabiliza mais de US$ 5,4 trilhões em ativos, está enfrentando sua maior crise desde sua criação, entre o final da década de 1980 e o início dos anos 90.

Para quem não sabe, os fundos negociados em Bolsa (ETFs) são considerados uma das melhores inovações financeiras e uma das maiores histórias de sucesso da indústria nas últimas décadas.

Existem muitos atributos robustos para os ETFs, usufruídos por investidores individuais e instituições semelhantes, mas um benefício importante sempre foi a eficiência fiscal. Esta, porém, poderia ser retirada dos fundos, desferindo um golpe potencial para o setor.

Isso porque foi elaborada uma proposta para alterar a lei que elimina a principal vantagem fiscal dos fundos negociados em Bolsa nos EUA, cobrando impostos sobre resgates em espécie.

O projeto, se aprovado, não permitiria mais que ETFs e outras empresas de investimento regulamentadas fiquem isentos de reconhecer ganhos ao distribuir bens em espécie para um acionista resgatador, algo que os ETFs fazem rotineiramente.

A ideia vem das lideranças democratas no Congresso para ajudar a financiar o pacote de US$ 3,5 trilhões que mira infraestrutura humana, como já conversamos várias vezes aqui no Transparência Radical.

Se o desfecho for em favor da mudança desse entendimento tributário, este segmento da indústria perderá muito de seu potencial, tendo repercussão ao redor de todo o mundo – o Brasil, por exemplo, só começou a explorar melhor esta faceta de ETFs mais recentemente e ainda está muito atrasado; contudo, mudanças no líder deste mercado podem desincentivar a continuidade do crescimento dessa indústria não só por aqui, como ao redor do mundo inteiro.

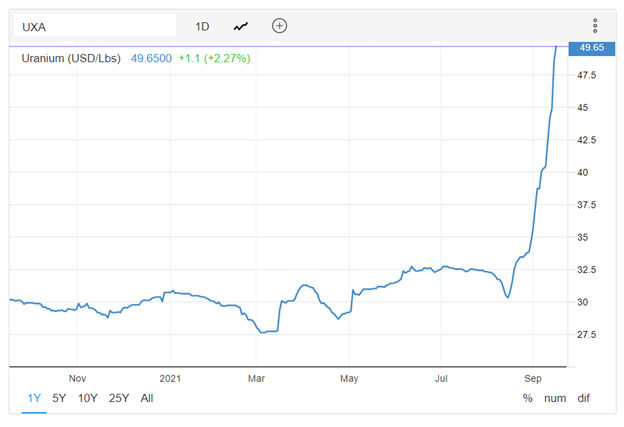

Este é o gráfico do preço da libra do urânio no último ano. Essa espichada incrível para cima é real. Os preços estão subindo de maneira exponencial.

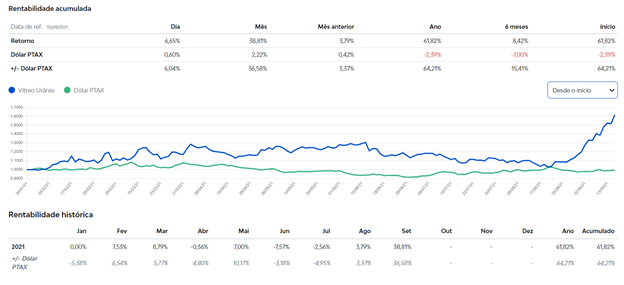

E só há um fundo que investe exclusivamente em ativos ligados ao urânio no Brasil, o Vitreo Urânio.

O gráfico de valorização do fundo mostra o mesmo padrão.

Olha lá no fim a espichada.

E os números são esses mesmos, confira:

Uma porrada.

Eu escrevi um documento que explica essa alta no ativo e no fundo. Podemos estar entrando em um rally.

E há um caminho muito mais seguro, prático e rápido para quem quiser buscar ganhos com o urânio: o Vitreo Urânio.

É tão fácil quanto comprar uma ação da Petrobras.

Clique abaixo para investir.

Rentabilidade passada não garante rentabilidade futura. Não há nenhuma garantia de retorno. Quaisquer rentabilidades aqui apresentadas não são líquidas de impostos. Não deixe de ler o regulamento do fundo e seus fatores de risco antes de investir. E lembre-se que a aplicação em

fundos de investimento não conta com a garantia do FGC, de qualquer mecanismo de seguros ou dos prestadores de serviço do fundo.

Um abraço,

Jojo Wachsmann

Preços máximos estabelecidos para o leilão ficaram muito abaixo do esperado e participação da empresa se torna incerta

Entrada forte de capital estrangeiro e expectativa de queda de juros levam banco a recomendar compra das ações da operadora da bolsa

Amazon combina resultados mistos com a maior aposta em IA entre as big techs, assusta investidores e ações sofrem em Wall Street, com efeitos até no Bitcoin e outras critpomoedas

Descubra quais são os fundos imobiliários favoritos dos analistas para o mês, e saiba como montar sua carteira de FIIs agora

A empresa vive seu melhor momento operacional, mas o Itaú BBA avalia que boa parte das principais entregas já está no preço; entenda quais gatilhos podem provocar novas altas

Gestor participou de evento da Anbima e falou sobre a perspectiva de volta do investidor local à bolsa

Bruno Henriques, head de análise de renda variável do BTG Pactual, fala no podcast Touros e Ursos sobre a sua perspectiva para as ações brasileiras neste ano

Entrada recorde de capital internacional marca início de 2026 e coloca a bolsa brasileira em destaque entre emergentes

A Axia (ex-Eletrobras) foi uma das ações que mais se valorizou no ano passado, principalmente pela privatização e pela sua nova política agressiva de pagamentos de dividendos

A iniciativa faz parte da estratégia do BTG Pactual para aumentar a distribuição de dividendos e permitir uma maior flexibilidade para a gestão

Para a XP, o principal índice da bolsa brasileira pode chegar aos 235 mil pontos no cenário mais otimista para 2026

Discurso de separação não tranquilizou investidores, que temem risco de contágio, dependência financeira e possível inclusão da subsidiária no processo de recuperação

Fluxo estrangeiro impulsiona o Ibovespa a recordes históricos em janeiro, com alta de dois dígitos no mês, dólar mais fraco e sinalização de cortes de juros; Raízen (RAIZ4) se destaca como a ação com maior alta da semana no índice

Queda do bitcoin se aprofunda com liquidações de mais de US$ 2,4 bilhões no mercado como um todo nas últimas 24 horas, enquanto incertezas macro voltam a pesar sobre as criptomoedas

Novos recordes para a bolsa brasileira e para o metal precioso foram registrados no mês, mas as ações saíram na frente

A adesão ao leilão não é obrigatória. Mas é mais difícil vender ações de uma companhia fechada, que não são negociadas na bolsa

O analista André Oliveira, do BB-BI, reitera a recomendação de compra, especialmente para os investidores mais arrojados

O banco avalia que a estratégia de aquisição via troca de cotas veio para ficar e, quando bem executada, tem potencial de geração de valor

Uma fatia menor da carteira dos brasileiros está em ativos na bolsa, como ações, ETFs, FIIs e outros, e cresce a proporção dos investidores que pretende reduzir sua exposição à renda variável

Apetite dos BC, fuga do dólar e incertezas no Japão impulsionaram os metais preciosos a recordes, enquanto por aqui, o principal índice da bolsa brasileira reverberou a sinalização do Copom, dados e balanços nos EUA