O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Para as instituições, o Banco Inter (BIDI11) segue com um desempenho operacional sólido; sendo assim, a baixa é um bom ponto de entrada

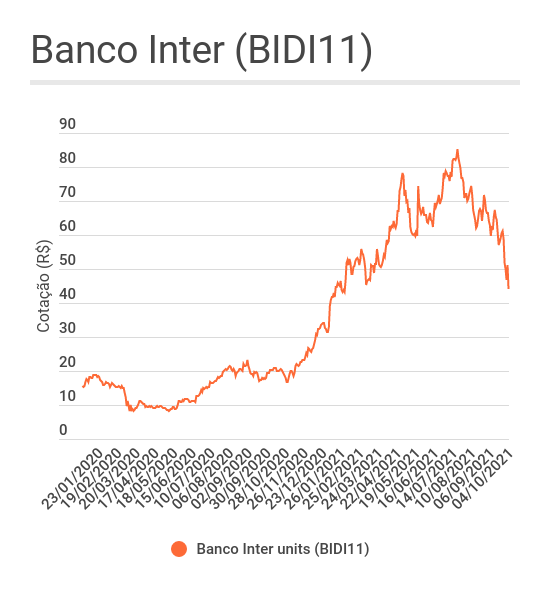

O Banco Inter tem passado por um inferno astral na bolsa: nos últimos seis pregões, suas units (BIDI11) acumularam queda de 28%. Quem vê esse desempenho pode ter o impulso de ficar longe dos ativos; o Itaú BBA e o Bank of America, no entanto, recomendam exatamente o oposto. Para as duas casas, toda essa baixa abriu uma oportunidade interessante de compra.

O movimento mais intenso de realização se deve aos rumores de que o Banco Inter estaria considerando elevar suas provisões para perdas com inadimplência dos clientes. O boato foi prontamente negado — a companhia, inclusive, antecipou a divulgação de sua prévia operacional do terceiro trimestre para afastar qualquer dúvida.

O documento, tornado público nesta segunda-feira (4), não trouxe qualquer provisão extra e mostrou uma expansão de 14% na carteira de clientes em relação aos níveis de julho, chegando a 14 milhões de usuários cadastrados. Ainda assim, BIDI11 desabou mais de 13% ontem — nesta terça (5), os papéis tiveram um respiro no início do pregão, operando em alta, mas acabaram fechando novamente em baixa, desta vez de 2,80%.

Seja lá qual for o motivo da desconfiança do mercado, Itaú BBA e Bank of America ressaltam que o desempenho operacional do Inter no trimestre foi sólido, reforçando a percepção de que estamos diante de uma história bem-sucedida no campo dos bancos digitais. E, sendo assim, os dois mantiveram a recomendação de compra para os papéis.

Mais que isso: a queda intensa representa uma chance única de montar uma posição interessante, considerando as perspectivas de valorização dos ativos do Inter na bolsa. Veja os preços-alvo das duas instituições para BIDI11:

| Instituição | Recomendação | Preço-alvo | Potencial de alta |

| Itaú BBA | Compra | 83,00 | 83,30% |

| Bank of America | Compra | 80,00 | 76,70% |

Em relatório, a equipe de análise do Itaú BBA diz que os índices de cobertura do Banco Inter estão "sólidos", com um nível de provisões estável em 2,5% da carteira de crédito ampliada; a qualidade do crédito também mostrou um comportamento dentro do esperado no período.

Leia Também

"De maneira geral, os dados operacionais referentes ao terceiro trimestre indicaram que o Inter continua ganhando clientes de maneira saudável, e as métricas de engajamento reiteram nossa confiança na habilidade do banco de monetizar a base via serviços e crédito", diz o Itaú BBA.

O Bank of America segue linha semelhante, avaliando que as tendências operacionais do Inter permaneceram sólidas. Para os analistas Mario Pierry e Flavio Yoshida, a administração da companhia tem sido hábil: ao mesmo tempo em que entrega uma expansão na base de clientes e nos níveis de engajamento, também mantém a qualidade dos ativos sob controle.

"Vemos a recente fraqueza no preço das ações como um ponto de entrada atrativo", dizem os analistas do BofA. "A prévia operacional mostrou uma expansão firme na base de clientes e na originação de crédito, sem indícios de uma deterioração significativa na qualidade".

Apesar do mau desempenho recente, as units do Banco Inter (BIDI11) ainda acumulam alta de 38% desde o começo de 2021; no período de um ano, os ganhos chegam a 124%.

O montante considera o período de janeiro até a primeira semana de março e é quase o dobro do observado em 2025, quando os gringos injetaram R$ 25,5 bilhões na B3

A alta do petróleo animou o mercado, mas um alerta de analistas está chamando atenção; confira o que diz a Genial Investimentos

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu