O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Problemas fiscais e tensão internacional geram incertezas e refletem em um Ibovespa cada vez mais próximo dos 100 mil pontos

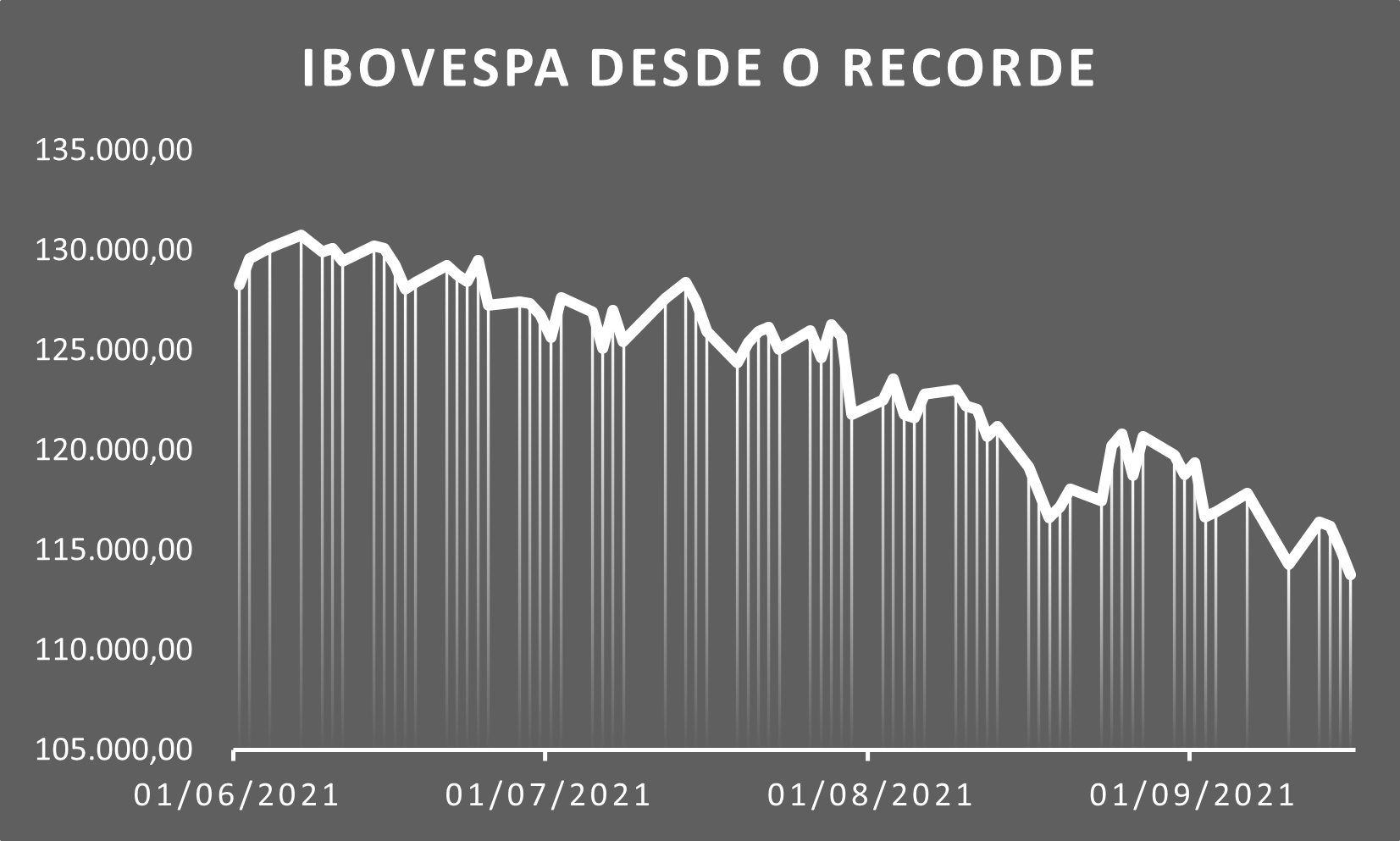

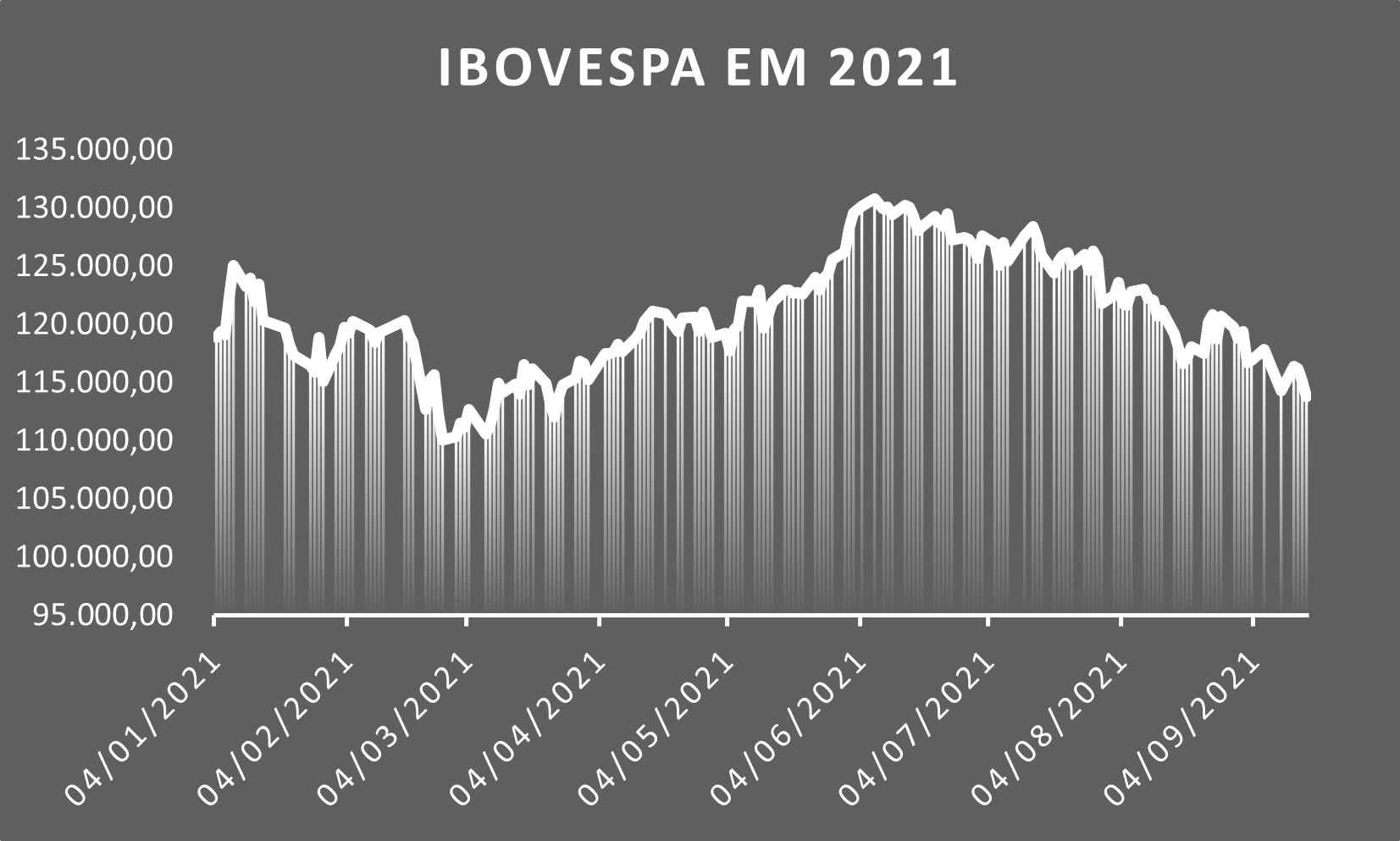

Se a tendência vista ao longo de toda a sexta-feira se confirmar, o Ibovespa irá emplacar o seu quarto pregão seguido de queda e um retorno negativo de mais de 6% em 2021 — um desempenho decepcionante para um índice que começou o ano renovando máximas e atingiu o seu nível recorde há apenas três meses. Desde então, o principal índice da B3 recuou 13% e não dá sinais de ter chegado ao fundo do poço.

Não deixe de conferir a nossa cobertura de mercados

As tensões políticas até deram uma amenizada na ressaca do 7 de setembro, quando o presidente Jair Bolsonaro divulgou uma carta pregando o diálogo entre os Poderes e amenizando o clima de tensão instaurado nos meses anteriores, mas os problemas em Brasília estão longe do fim e na noite de ontem, uma nova canetada do presidente abriu margem para ainda mais cautela por parte dos investidores.

Mas não é só a capital federal que estressa os negócios. A China e a potencial desaceleração da economia global são fortes fontes de aversão ao risco no mercado financeiro. Confira agora 5 razões que ajudam a explicar o mau humor da bolsa brasileira:

Sem o cabo de guerra entre os Poderes para atrapalhar, os investidores voltaram a esperar ansiosos pela definição sobre o pagamento ou parcelamento dos precatórios. A despesa, que totaliza mais de R$ 89 bilhões em 2022, já foi considerada “impraticável” pelo ministro da Economia Paulo Guedes, que agora tenta costurar apoio no Judiciário e no Legislativo para o parcelamento da dívida.

Com o pagamento total, o governo extrapolaria o teto de gastos e pressionaria ainda mais a saúde fiscal do país pós-pandemia. A outra alternativa seria retirar a despesa do cálculo do teto, abrindo espaço no Orçamento para novos gastos, outro ponto que preocupa os investidores.

Leia Também

Falando em gastos, a maior preocupação dos investidores é com o programa social que irá substituir o Bolsa Família — o Auxílio Brasil. Durante meses o presidente Jair Bolsonaro falou sobre a necessidade de elevar o valor do benefício para ‘pelo menos R$ 300’, mas sem endereçar como o valor seria financiado. Bom, isso até hoje.

O Diário Oficial da União (DOU) desta sexta-feira (17) trouxe um novo decreto do presidente Jair Bolsonaro, que aumentou a alíquota do Imposto sobre Operações Financeiras (IOF).

A nova alíquota do Imposto sobre Operações de Crédito, Câmbio e Seguro (IOF) valerá tanto para pessoas físicas quanto para empresas, com validade de 20 de setembro a 31 de dezembro. Hoje a cobrança máxima é de 3% ao ano para pessoa jurídica e de 6% para pessoa física. A nova regra deve arrecadar cerca de R$ 2,14 bilhões.

O mercado não reagiu bem ao “fim do mistério”. Isso porque em um momento de aperto monetário e elevação expressiva das taxas de juros, a elevação do IOF deve dificultar ainda mais o acesso a crédito em um país que ainda busca se recuperar dos impactos da pandemia e possui altos índices de endividamento.

Outro ponto que incomoda os investidores é que as reformas administrativas e tributária, consideradas essenciais para a melhora do cenário das contas públicas seguem sendo apresentadas em versões mais brandas do que o inicialmente desejado e quanto mais nos aproximamos do período eleitoral de 2022, menos chances essas pautas têm de serem aprovadas.

A elevação da taxa de juros, aliás, está longe do seu fim. Com a inflação não mostrando sinais de arrefecimento, acumulando uma alta de mais de 9% em 12 meses e pressões que devem seguir elevando os índices de preços, a renda fixa fica cada vez mais atrativa para os investidores e empresas que precisam de empréstimos e financiamentos para crescer são cada vez mais prejudicadas.

Com a reabertura econômica, a tendência é que os próximos meses siga trazendo uma elevação dos preços no setor de serviços, o que já era esperado pelo mercado. Mas a persistência da crise hídrica e outras questões climáticas que afetaram as safras brasileiras seguem sendo estressores relevantes e já fazem o mercado precificar uma Selic de dois dígitos já no próximo ano.

Primeiro país a entrar na crise, a China também foi a primeira potência a retomar o ritmo de crescimento. Agora, o gigante asiático mostra sinais de ser o primeiro a esbarrar em novos desafios para manter a economia aquecida. Como grande exportador de commodities, o Brasil é afetado pela queda na demanda do principal país consumidor do mundo.

A desaceleração chinesa já seria motivo suficiente para explicar a aversão ao risco internacional, mas ainda temos a intervenção chinesa no mercado de aço para digerir.

Tentando conter pressões inflacionárias oriundas da forte alta do minério de ferro, o governo chinês trabalha para reduzir a demanda de ferro. O resultado é que a commodity já recuou mais de 50% desde o patamar recorde de US$ 230 a tonelada, afetando diretamente empresas de peso do Ibovespa, como Vale, CSN, Gerdau e Usiminas.

Outro temor que chega da China são os problemas financeiros da incorporadora Evergrande e o impacto que a ‘quebra’ da empresa pode gerar no resto do mundo.

A empresa passa por problemas de liquidez e, por isso, o BC chinês injetou US$ 14 bilhões no sistema financeiro para tentar tranquilizar os investidores.Com um passivo de mais de US$ 300 bilhões, uma eventual falência impactaria bancos, fornecedores, consumidores e investidores, com possibilidade de contágio de diversos mercados. O caso já é considerado por alguns como o novo Lehman Brothers, o banco de investimentos que deu a largada à crise de 2008.

A China não é a única potência mundial que mostra sinais de desaceleração da economia. Depois de meses de temores em torno de um superaquecimento da economia, agora os investidores temem os impactos da variante delta na recuperação econômica.

Os dados das últimas semanas renovam as esperanças de que o Federal Reserve, o banco central americano, não inicie a retirada dos estímulos em 2021. Ao mesmo tempo, a demora para a retomada de alguns setores da economia e do mercado de trabalho geram incertezas. E o mercado odeia incertezas.

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras