O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Nos últimos anos, as duas operadoras de saúde têm investido pesado na expansão via aquisições. Isso é sinal de boas notícias para os acionistas da companhia? Analistas do mercado respondem

Algumas coisas na vida são impossíveis de serem desassociadas. Arroz e feijão. McCartney e Lennon. Spock e Kirk. Bonnie e Clyde. Pelé e a camisa 10. Guga e Roland Garros.

A lista poderia continuar infinitamente, mas eu não posso encerrar sem citar uma dupla inseparável dos noticiários de negócios: Hapvida (HAPV3) e Notre Dame Intermédica (GNDI3).

É quase impossível falar de uma sem falar da outra. Você pode até tentar, mas uma hora ou outra a menção será inevitável. Além de uma estreia quase simultânea na bolsa (o GNDI fez a sua oferta inicial de ações no dia 23 de abril de 2018 e a Hapvida finalizou o seu IPO dois dias depois), as companhias também compartilham similaridades que estão transformando o segmento.

No momento em que o assunto mais relacionado a saúde é a pandemia do coronavírus, as duas operadoras têm sido protagonistas do caderno de negócios, colecionando uma série de aquisições importantes. Com uma estratégia agressiva, as empresas parecem incansáveis na busca por ampliar suas fronteiras e consolidarem suas marcas em escala nacional.

Quando eu falo em estratégia agressiva não se trata de um superlativo. Quer uma prova? Enquanto eu apurava esta reportagem a Hapvida anunciou duas aquisições relevantes (você pode conferir detalhes clicando aqui e aqui).

O Grupo Notre Dame Intermédica também não fica atrás. No mês passado a companhia anunciou uma transação bilionária para a compra da Medisanitas Brasil, a terceira aquisição do grupo no Estado de Minas Gerais.

Leia Também

Já deu para notar que as operadoras de saúde têm pressa e nem mesmo a pandemia do coronavírus é capaz de frear a ida às compras. O apetite por novos ares é uma das características que as colocam no radar dos analistas do mercado, mas está longe de ser a única semelhança entre elas.

A história da Hapvida começa em 1979, no Ceará, e a da Intermédica em 1968, em São Paulo. Mas é a partir de 2018, quando estreiam na bolsa, que o caminho das duas companhias começam a se cruzar.

Aquisições não são exatamente uma novidade no modelo de negócios das empresas. No caso da Hapvida, a primeira compra visando o crescimento inorgânico foi realizada em 1999, ao adquirir um hospital no Rio Grande do Norte. No caso da Intermédica, o processo de aquisições foi intensificado a partir de 2014, com a entrada do grupo de investimentos norte-americano Bain Capital na companhia.

Para financiar o processo de expansão como o conhecemos hoje, as duas operadoras de saúde fizeram as suas ofertas iniciais de ações em abril de 2018. Enquanto a Notre Dame Intermédica captou R$ 2,7 bilhões, a Hapvida movimentou R$ 3,43 bilhões — o maior IPO da história da saúde suplementar do país. Desde então, os papéis se valorizaram mais de 310% e 165%, respectivamente, hoje negociados na faixa dos R$ 60.

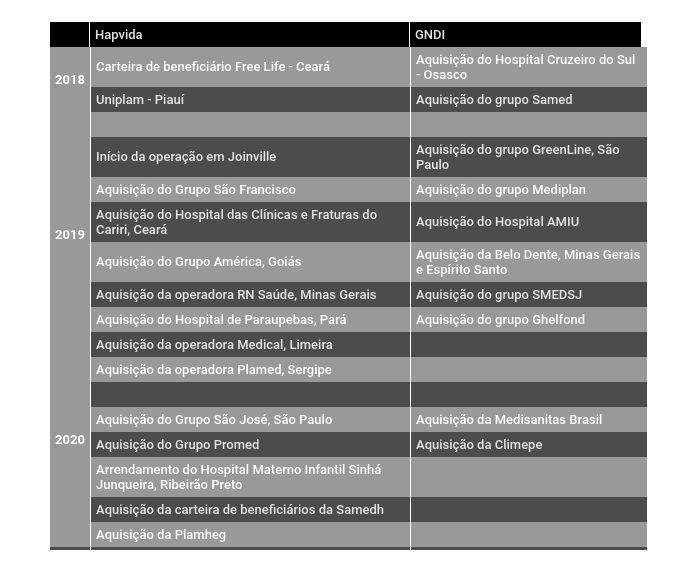

Com o apetite voraz por novas aquisições, as companhias também realizaram outras ofertas subsequentes e emissão de debêntures para melhorarem a sua estrutura de capital e financiar as operações. Juntas, as operadoras já levantaram mais de R$ 16 bilhões. Confira abaixo as principais aquisições de cada companhia nos últimos dois anos.

Após o anúncio das aquisições bilionárias do grupo Promed pela Hapvida e do grupo Medisanitas Brasil pelo GNDI, eu fui atrás de analistas que acompanham de perto o setor de saúde para saber mais sobre a estratégia de expansão das duas companhias.

A palavra que surgiu a todo momento durante os bate-papos e que deve continuar em alta nos próximos anos é "consolidação". Tanto a Hapvida quanto a Notre Dame Intermédica parecem empenhadas em vencer a corrida expansionista do setor da forma mais eficiente possível.

Entender o modelo de negócio com o qual as duas companhias atuam é essencial para compreender a estratégia utilizada na hora das aquisições.

Atualmente elas são as únicas operadoras verticalizadas da bolsa brasileira. Ou seja, com foco em oferecer uma rede própria de unidades de atendimento como hospitais, clínicas, ambulatórios, postos de pronto atendimento, centros de diagnóstico e etc. Essa verticalização permite que as companhias sejam mais eficientes e tenham um controle de custos muito superior ao de suas concorrentes não-verticalizadas.

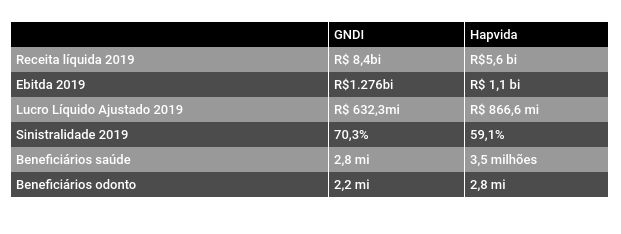

Gustavo Miele, analista do setor de saúde do Itaú BBA, relata que enquanto operadoras não-verticalizadas operam com um nível de sinistralidade (relação de custos sobre receita de uma operadora) na casa dos 80%, Hapvida e Intermédica conseguem atuar na faixa dos 60% a 70%, pois o modelo de negócios verticalizado valoria a prestação de serviços de forma eficiente.

Não é só na gestão de custos e receitas que o modelo tem impacto positivo. O analista aponta que a verticalização ajuda a resolver um problema que assola o setor de saúde brasileiro há muito tempo: a inflação médica alta, que gira em torno de 15% ao ano. Nessas gestões, o objetivo é minimizar o tráfego nos hospitais, visão diferente do visto em unidades que não estão inseridas em estruturas semelhantes.

Com margens brutas melhores do que a concorrência, tanto a Hapvida quanto a Intermédica conseguem se dar ao luxo de serem mais competitivas também quando o assunto é o valor do tíquete médio.

Por não repassarem um preço alto para os seus clientes, elas conseguem trabalhar com valores de até R$ 250, enquanto operadoras não-verticalizada exibem valores médios acima da casa dos R$ 600. “Muito por conta disso, elas conseguem ter uma robustez e saúde financeira maior para financiar as aquisições recentes”, completa o analista do Itaú BBA.

Segundo o analista do setor de saúde do Credit Suisse, Maurício Cepeda, um projeto de expansão bem sucedido busca adentrar novas microrregiões, criar uma estrutura hospitalar que segura o alto custo da operação, gera consolidação e tem um foco futuro na expansão orgânica da carteira de vidas.

O escopo de aquisições das duas companhias tem sido bem amplo — com hospitais, clínicas e operadoras (verticalizadas ou não) — e foca exatamente nos itens citados pelo analista. A estratégia para as operações é simples: comprar players semelhantes menos eficientes e realizar uma integração bem sucedida.

Os últimos movimentos das companhias mostram que a prioridade tem sido a aquisição de ativos já verticalizados e que rodam em um nível de sinistralidade bem pior do que a delas. Isso permite que as compras sejam feitas por valores menores e mais atrativos. As sinergias importantes são computadas após corte de despesas e integração de sistemas.

Por muito tempo as duas companhias priorizaram uma expansão nas adjacências geográficas de áreas em que já atuavam, facilitando o ganho de sinergias. Hoje, esse horizonte já está muito mais expandido, com as duas empresas ganhando capilaridade.

Fora da região Sudeste, o GNDI passou a ter uma atuação consistente também no Paraná, com a aquisição da Clinipam. Já a compra dos grupos São José e América pela Hapvida abriu as portas do Centro-Oeste e Sudeste para a companhia.

Na esteira das aquisições recentes, os analistas estão ansiosos para ver como as operadoras irão se enfrentar em um terreno novo para ambas: o estado de Minas Gerais.

Em agosto, o Grupo Notre Dame Intermédica anunciou a compra do grupo Medisanitas Brasil, tradicionalmente com forte presença em Minas Gerais. O grupo conta com uma rede própria verticalizada que inclui 1 hospital (58 leitos), 1 pronto-socorro autônomo, 5 centros clínicos, 5 laboratórios de análises clínicas, 3 clínicas odontológicas, 1 centro oftalmológico e 1 clínica oncológica.

Depois da compra RN Metropolitan e do Grupo São Francisco em 2019, no começo deste mês a Hapvida também intensificou a presença na região, com a compra do Grupo Promed. Além de 270 mil beneficiários, a operação também inclui 3 hospitais — entre eles o Hospital Vera Cruz, um dos mais tradicionais do estado.

A aventura mineira não deve parar por aí. A companhia já também tem planos para a construção de um hospital em Uberlândia e de novas clínicas que serão utilizadas para fortalecer a estrutura verticalizada.

Segundo a apresentação feita aos analistas na ocasião da aquisição do Grupo Promed, a Hapvida já inicia suas operações na região como a segunda maior operadora de Belo Horizonte.

A disputa pelo mercado mineiro será importante para se observar o potencial das empresas, segundo Vinicius Ribeiro, analista do UBS. Não só por se tratar da primeira vez que as duas companhias irão bater de frente, mas também por representar a entrada em um local pouco penetrado por ambas. Atualmente, a região é dominada pela Unimed BH, que detém uma parcela de 52% do mercado local.

A expansão via aquisições é limitada e o investidor também deve colocar outros fatores na balança na hora de calcular o valor de uma empresa.

Além das sinergias bem sucedidas derivadas das aquisições recentes, é preciso ficar de olho na capacidade do GNDI e da Hapvida de crescerem sua base de forma orgânica. Ou seja, consolidarem presença e aumentarem a sua carteira de vidas nas regiões que já atuam.

Segundo Cepeda, do Credit Suisse, esse é um fator que ajuda a medir a saúde de uma companhia, métrica ainda mais importante diante de uma situação de crise ou de pressão do mercado.

"Como esse player consegue administrar a sinistralidade? Isso diz pra gente se o player é bom operacionalmente e consegue fazer a regulação de fundos de uma forma boa. Isso indica também a sua situação comercial, já que o preço que você tem que que dar aos seus produtos deve ser compatível com o nível de sinistro que você consegue controlar” — Maurício Cepeda, Credit Suisse.

Nesse ponto, a crise do coronavírus — que afetou mais as prestadoras de serviço como hospitais e laboratórios do que as operadoras — pode ter um papel fundamental. A queda no número de empregos formais, e consequentemente no número de vidas cobertas por planos corporativos, pode prejudicar o avanço orgânico das empresas.

No entanto, os analistas são unânimes ao apontarem que as empresas verticalizadas são competitivas mesmo em um cenário em que o mercado não é crescente como um todo ou até mesmo decline no curto prazo.

Um dos fatores que alimentam essa visão positiva é a capacidade das operadoras verticalizadas de serem mais competitivas que suas rivais, já que o valor do tíquete médio é mais atraente. Por serem mais baixos do que normalmente cobrado no mercado, tanto a Hapvida quanto a Notre Dame Intermédica conseguem ‘roubar’ participação de mercado de suas concorrentes regionais.

No mesmo dia em que aquisições são anunciadas, não é raro que se veja uma reação positiva dos mercados, com os papéis das empresas envolvidas muitas vezes chegando a disparar mais de dois dígitos. Os analistas, no entanto, alertam: não se deixe levar pela emoção.

Cepeda, do Credit Suisse, acredita que o investidor não pode tomar toda e qualquer aquisição como positiva. "Eu sei que o mercado geralmente reage meio por impulso, mas é preciso um pouco de cuidado. Uma agressividade muito grande nas aquisições pode inflar o índice de valor, então é preciso ficar atento.” Para ele, aquisições boas no setor de saúde podem ser medidas por fatores como:

Para os analistas com quem conversei, as aquisições feitas tanto pelo Grupo Intermédica quanto pela Hapvida são boas notícias para os acionistas, já que as perspectivas de retorno e geração de valor são positivas. No entanto, elas não amadurecem imediatamente. O processo é de longo prazo, mas, no fim, deve compensar.

Marcio Osako, analista do setor de saúde do Banco Santander, acredita que o efeito completo das aquisições recentes só será sentido em 2022. Até lá, as empresas devem continuar entregando uma melhora de eficiência e sinergias.

Podemos citar como exemplo mais uma vez a aquisição do Grupo São Francisco e América, feito pela Hapvida em 2019. Por se tratar de uma estrutura grande, a companhia ainda passa pelo processo de digestão e integração dessas estruturas.

Se você chegou até aqui e está se perguntando se ainda existe espaço para mais aquisições mesmo depois de tantas operações, saiba que a resposta é positiva. Os analistas acreditam que tanto Hapvida quanto a Notre Dame Intermédica devem continuar atuando de forma agressiva.

Miele ressalta que o balanço das duas companhias mostra que ainda existe espaço para mais aquisições no futuro, sem que elas precisem recorrer a novas ofertas de ações na bolsa para fortalecer o caixa ou financiar essas empreitadas.

A crise do coronavírus, que afetou as operadoras de forma menos intensa, pode, inclusive, abrir oportunidades para que empresas mais sólidas, como é o caso do GNDI e da Hapvida, comprem players regionais que se fragilizaram durante a pandemia.

“O ponto é onde elas vão atacar. Que são grandes consolidadoras não existe mais dúvidas. A nossa maior preocupação é como vai ser a competição nas regiões que elas estão começando a se degladiar mais, como Minas Gerais” — Gustavo Miele, Itaú BBA

Vinícius Ribeiro, da UBS, acredita que após as aquisições bilionárias recentes, é natural que as companhias foquem em operações menores, de pequeno e médio porte. Em teleconferência com analistas após a aquisição do Grupo Promed, a Hapvida informou que pelo menos outras 15 operações são estudadas.

Uma coisa é certa: os analistas enxergam com bons olhos as duas companhias e as coisas devem continuar assim por um tempo - durante e depois da pandemia do coronavírus.

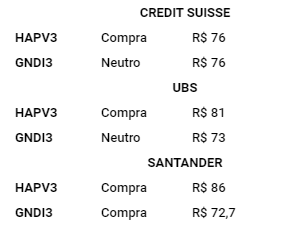

Marcio Osako, analista do setor de saúde do Santander Brasil, explica que embora a recomendação do banco seja igual para as duas empresas e que a perspectiva para ambas é muito boa no longo prazo, existe uma leve preferência pelos papéis da Intermédica (GNDI3), já que o analista vê a companhia com uma oportunidade maior de crescimento orgânico e expansão de margem. Osako também vê maior potencial de alta para os papéis do GNDI.

Gustavo Miele, do Itaú BBA, explica que embora a preferência técnica por uma ou outra possa variar e alternar de semana a semana, o banco coloca as duas no mesmo patamar.

Uma importante diferença entre elas está na exposição maior da Intermédica a planos corporativos, o que acarreta em diferenças regulatórias quando se compara as duas companhias e pode pesar mais ou menos em determinados momentos. Em um cenário de retomada do emprego formal pós-covid, a empresa pode ser mais beneficiada.

O analista Vinícius Ribeiro, do UBS, tem preferência pelos papéis da Hapvida, citando a melhor eficiência da companhia nordestina comparada ao GNDI. O Credit Suisse também vê as ações da empresa com uma leve vantagem competitiva sobre a sua principal rival.

Em relatório recente, o banco suíço salientou que algumas das aquisições feitas pelo GNDI são menos atrativas do que as realizadas pela Hapvida, por arrastarem estruturas hospitalares menos complexas e um tíquete médio menor. Logo após o anúncio das aquisições, a instituição elevou o preço-alvo das duas companhias a R$ 76.

Com menos concorrentes no mercado, os analistas enxergam o setor de saúde passando por um forte processo de transformação. Depois da consolidação, a digitalização tem tudo para ser a próxima tendência do setor. Mas isso são cenas para os próximos capítulos…

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro

Medida anunciada por Donald Trump havia provocado forte queda na véspera, mas ações de tecnologia e melhora do humor externo sustentam os mercados

Gestor explica o que derrubou as ações da fintech após o IPO na Nasdaq, e o banco Citi diz se é hora de se posicionar nos papéis