O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Conheça uma ação que está barata e tem grande potencial de se tornar uma das melhores pagadoras de dividendos da bolsa brasileira

Olá, seja muito bem-vindo a mais um bate papo sobre aposentadoria FIRE ( (Financial Independence, Retire Early) para dar aquela animada no seu domingo.

Eu sou o Richard. Sou co-autor de dois livros com o Rodolfo, e juntos também somos responsáveis por uma das publicações de investimentos da Empiricus.

Ele me pediu para que escrevesse a coluna de hoje com um objetivo: apresentar aos leitores do Seu Dinheiro uma ação da qual gostamos, e que acreditamos ter um alto potencial valorização para os próximos anos.

Hoje eu vou falar apenas sobre uma única ação, mas lembre-se que são três as categorias de investimentos que, juntas numa mesma carteira, formam um time campeão.

Precisamos de investimentos agressivos que nos possibilitem construir patrimônio (CP); alternativas de dinheiro caindo na conta enquanto investimos (GR) e, não menos importante, devemos proteger esse patrimônio em construção (PP).

Alheios ao epicentro Faria Lima - Leblon, fomos bastante inspirados pelo professor Sidarta Ribeiro - neurocientista da Universidade Federal do Rio de Janeiro - que enfatiza a importância dos três imperativos darwinistas da evolução: não morrer (PP), matar (CP) e procriar (GR).

Leia Também

Se permite a ousadia, acredito que você deveria procriar em 2020.

Certamente fará bem ao seu plano de se aposentar aos 40 (ou o quanto antes).

Um primeiro passo pode ser comprando ações de Petrobras (PETR4).

Não é uma ideia original. Sei disso e não me importo. Carrego comigo que uma boa ideia de investimento é aquela que faz nossos leitores ganharem dinheiro.

A Petrobras que pulou sete ondas em 2020 e promete reduzir sua participação de 99% para 49% no refino nacional é completamente diferente da Petrobras de 2014.

Sem exagero, é um 7 a 1 escancarado.

Nos últimos anos, Petrobras se despediu de ativos pouco rentáveis, ou que não possuíam grandes sinergias com a exploração de petróleo.

Foram privatizadas a BR Distribuidora e a Liquigás, dezenas de campos de exploração on-shore (com maiores custos de extração), a emblemática refinaria de Pasadena… e a lista continua.

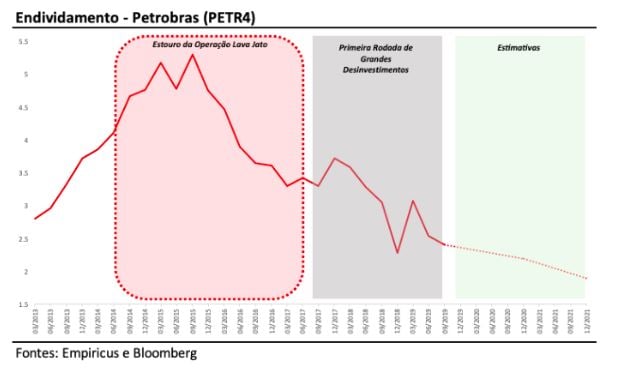

A venda de ativos, aliada a uma gestão racional focada em gerar resultados, fez com que seu endividamento caísse brutalmente.

Para medir o endividamento de uma empresa, utilizamos um indicador simples: dividimos a dívida pelo seu resultado operacional.

Essa continha nos dá a seguinte informação: quantos anos de resultado operacional são necessários para que a empresa pague suas dívidas?

Quanto menos anos, melhor.

No caso da Petrobras, o indicador de endividamento reduziu-se de 5,5 anos em 2014 para 2,4 anos, ao final do terceiro trimestre de 2019.

É um avanço brutal.

Esse mesmo endividamento segue em tendência de queda. O consenso de mercado projeta 1,9 anos para o final de 2021. Eu e o Rodolfo achamos que nem vai demorar tudo isso.

Endividamento não é o único fator que nos deixa otimistas com Petrobras. Acreditamos que as ações estejam negociando em patamares bastante atrativos, principalmente se comparadas a outras empresas internacionais de exploração de petróleo.

Em algumas estimativas que circulam pelo mercado, um dólar a R$ 3,90 e o barril de petróleo a US$ 60 poderiam ser convertidos num fluxo de caixa para o acionista de Petrobras entre 10 e 11 bilhões de dólares em 2020.

Eu sei que a cifra assim largada, sem qualquer referência, diz pouco. Mas caso esse resultado fosse distribuído em forma de dividendos (tal como acreditamos), isso faria da Petrobras uma das maiores pagadoras de proventos da Bolsa brasileira nos próximos anos.

É impressionante, mas a empresa que outrora carregou o título de mais endividada do mundo pode se tornar uma vaca leiteira. Uma empresa cujos dividendos você poderá usar no futuro para comprar um celular novo ou para financiar a aquisição de mais ações!

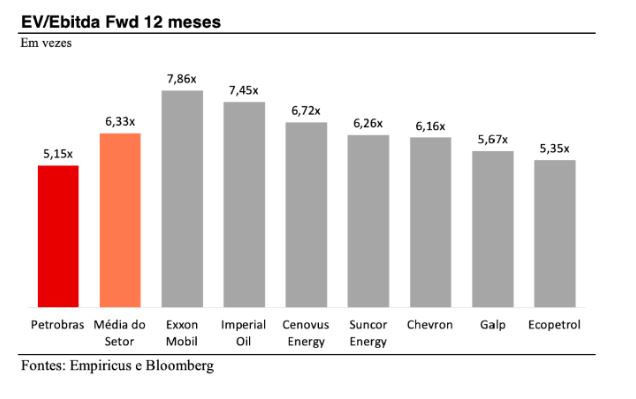

Quanto aos pares internacionais que mencionei há pouco, nós gostamos de fazer uma análise comparativa.

Ao dividirmos o valor de mercado de cada das principais petroleiras do mundo pelo seu fluxo de caixa operacional, chegamos num indicador comparativo de preço. Ele nos diz quantos anos de geração de caixa operacional são necessários para adquirir essa empresa.

Quanto menos anos, mais baratas estão as ações.

No caso de Petrobras, encontramos um valor aproximado de 5,15 anos, contra uma média de 6,33 anos entre as demais petroleiras.

Quanto mais o resultado operacional da empresa cresce, menor se torna o indicador, e portanto, mais barata se torna a empresa.

Neste caso, entendemos que Petrobras seja a petroleira com maior potencial de crescimento, dada sua profunda reestruturação e as receitas não recorrentes provenientes das vendas de ativos.

Ao mesmo tempo - e vá se acostumando com isso - investir em renda variável demanda paciência e implica assumir riscos.

Sendo transparente: não é possível alcançar uma aposentadoria FIRE sem investir em renda variável.

O maior risco no caso de Petrobras é uma intervenção do seu controlador, a União.

Apesar de blindada até aqui pela equipe de Paulo Guedes, qualquer ruído sobre uma possível intervenção governamental na política de preços de combustível trará alta volatilidade às ações. Esteja preparado.

Se essa for a primeira vez que você compra uma ação, invista um montante pequeno, apenas o que te permite dormir em paz num mês em que as ações estiverem caindo. Pois elas vão cair. Depois vão subir. Cair de novo. Voltar a subir… e assim sucessivamente.

Aproveite a oportunidade e comece a tirar do papel a sua aposentadoria aos 40 (ou o quanto antes).

Como o Rodolfo comentou na semana passada, nós sugerimos investir em Petrobras desde 2018 e continuamos bastante animados com vários gatilhos que podem gerar valor para os acionistas de PETR4 nos próximos anos.

PS: Fique à vontade em nos escrever no aposenteseaos40@seudinheiro.com. Apesar de não conseguirmos responder a todos os e-mails, eu e o Rodolfo sempre lemos as mensagens e extraímos ótimos insights a partir dos feedbacks de vocês.

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior