O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Balanços corporativos, decisões de juros e indicadores econômicos: a bolsa tem um cardápio cheio nos próximos dias

No último mês, tivemos três feriados aqui no Brasil: Páscoa, Tiradentes e 1º de maio. Ok, eu sei, a quarentena tira quase toda a graça de uma folga prolongada. Mas, ainda assim, é uma oportunidade para desligar e esfriar a cabeça — e é bom que você esteja bem descansado para encarar a semana na bolsa, já que os próximos dias serão cheios de emoções.

Há um pouco de tudo no radar — ou melhor, há muito de tudo. Se você é da turma fundamentalista, saiba que teremos inúmeros balanços corporativos sendo divulgados por aqui; mas se você gosta mesmo é da agenda de dados econômicos, não se preocupe: há indicadores de sobra nos próximos dias.

Não da nem para falar em separar o joio do trigo, já que há muito trigo e quase nenhum joio nesse monte. Mas, no meio disso tudo, teremos dois destaques: na quarta-feira (6), será conhecida a nova taxa Selic — e a decisão do Copom é amplamente aguardada pelo mercado.

E, na sexta-feira (8), será divulgado o relatório de empregos dos Estados Unidos em abril — o chamado payroll. E, a julgar pelos dados preliminares do mercado de trabalho no país, a expectativa é de forte impacto na taxa de desemprego americana.

Mas, antes desse caminhão de fatores de influência, há a sessão de segunda-feira (4). E, já na abertura da semana, devemos ver ajustes importantes na bolsa, uma vez que os mercados brasileiros estiveram fechados na última sexta-feira (1) — e, lá fora, a sessão foi bastante negativa.

Não foi só a bolsa brasileira que esteve fechada na última sexta: boa parte dos mercados europeus também não funcionou, em comemoração ao Dia do Trabalho. Só que, nos Estados Unidos, o pregão ocorreu normalmente — veja abaixo o fechamento dos índices americanos:

Leia Também

Ou seja: enquanto os investidores do Brasil e de boa parte da Europa estavam em recesso, o clima nos mercados americanos azedou. E boa parte desse pessimismo esteve ligado ao presidente dos EUA, Donald Trump, que ameaçou sobretaxar a China por causa da crise do coronavírus.

No meio dessa onda de cautela, os ativos ligados ao Brasil que são negociados em Nova York registraram perdas importantes na última sexta-feira. Destaque para o EWZ — o fundo de ações (ETF) que replica o Ibovespa em Wall Street —, que fechou em baixa de 4,43%.

Os recibos de ações (ADRs) de empresas brasileiras negociados nas bolsas americanas também tiveram um dia ruim. Veja abaixo um resumo com o desempenho dos principais ativos desse tipo:

Obviamente, não é sensato dar como favas contadas uma forte correção da bolsa brasileira nesta segunda-feira por causa da queda vista em Nova York na última sexta. Mas é razoável partir do pressuposto de que, logo de saída, teremos uma pressão negativa sobre as operações.

Assim, a reação dos investidores aos demais fatores de influência será determinante para saber se essa balança será equilibrada ou se continuará pendendo ao lado negativo.

O fato de o Senado ter aprovado o pacote de auxílio financeiro emergencial aos Estados e municípios — um projeto de R$ 125 bilhões e que, por isso, vem sendo chamado de 'bomba fiscal' — contribui para dar um viés ainda mais cauteloso às negociações nesta segunda feira.

A pauta foi modificada pelos senadores e, por isso, voltará a ser analisada pela Câmara — o presidente da casa, Rodrigo Maia, disse que o texto deverá ser votado pelos deputados já nesta segunda-feira.

E, para completar o quadro potencialmente negativo, temos a continuidade dos atritos no cenário político, com o presidente Jair Bolsonaro voltando a der declarações contrárias ao isolamento social e questionando abertamente os posicionamentos do STF.

Mas, deixando Brasília de lado, também há muitos fatores econômicos no radar dos investidores — com destaque para a expectativa em relação à reunião do Copom.

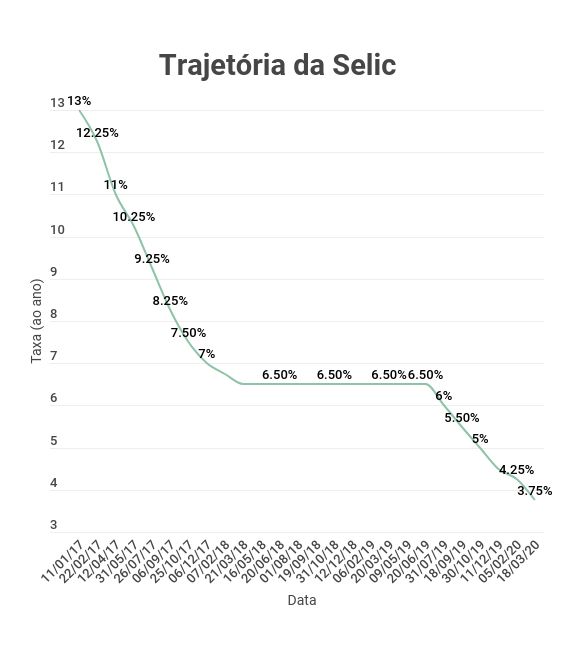

O Banco Central (BC) decide o futuro da taxa Selic nesta quarta-feira (6). Há consenso no mercado de que teremos mais um corte nos juros — o que não é unânime, contudo, é o tamanho desse ajuste.

No momento, a maior parte dos analistas e economistas aposta em reduções de 0,5 ou de 0,75 ponto — atualmente, a Selic está nas mínimas históricas, a 3,75% ao ano. E a percepção de que os juros continuarão baixando se deve ao cenário de contração econômica por causa da crise do coronavírus.

E eu digo "no momento" porque, ao longo dos dias, as curvas de juros futuros de curto prazo têm mostrado um comportamento bastante volátil: os DIs com vencimento em janeiro de 2021 — que, na prática, funcionam como termômetro das apostas dos investidores na Selic ao fim de 2020 — oscilaram entre 2,5% e 3,5% nos últimos dias.

Ainda assim, não há dúvidas de que o Copom irá cortar a taxa básica de juros. Dito isso, os investidores estarão atentos aos sinais emitidos pela autoridade monetária em sua decisão: pistas relacionadas aos próximos passos do BC e detalhes a respeito da visão de médio prazo da instituição para a economia podem mexer diretamente com os mercados.

Mas temos um longo caminho até quarta-feira. E, até lá, os investidores têm muitas outras coisas para se preocupar — como a temporada de resultados corporativos.

A temporada de balanços do primeiro trimestre de 2020 mal deu a largada e já engatou a quinta marcha: nada menos que 22 integrantes do Ibovespa divulgarão seus números nos próximos dias:

Nessa extensa lista, há alguns destaques evidentes. É o caso da Gol, que reporta seus resultados antes da abertura do pregão desta segunda-feira — e a tendência é a de que os números mostrem enormes impactos negativos da crise do coronavírus.

O setor aéreo como um todo foi um dos mais prejudicados pela pandemia, uma vez que as restrições na circulação de pessoas provocaram uma queda vertiginosa na demanda por passagens aéreas.

E, para aumentar a complexidade desse quadro, ainda tivemos a disparada do dólar em direção a novas máximas — e, como boa parte dos custos das companhias aéreas é dolarizado, a pressão cambial é particularmente maléfica para tais empresas.

Dito isso, vale ficar de olho nas métricas de endividamento e nos indicadores operacionais da Gol no primeiro trimestre, além das sinalizações da companhia para o restante do ano — por enquanto, o quadro não é nada bom.

Destaque também para o setor bancário, com os resultados de Itaú Unibanco e Banco do Brasil. Na semana passada, o Santander Brasil mostrou resultados ainda fortes nos primeiros três meses de 2020, enquanto o Bradesco reportou impactos relevantes em suas operações.

Assim, cresce a curiosidade quanto ao que vai ser mostrado pelas outras duas grandes instituições — meu colega Felipe Saturnino escreveu um guia com as expectativas dos resultados do Itaú, BB e outras empresas que reportam seus balanços nesta semana.

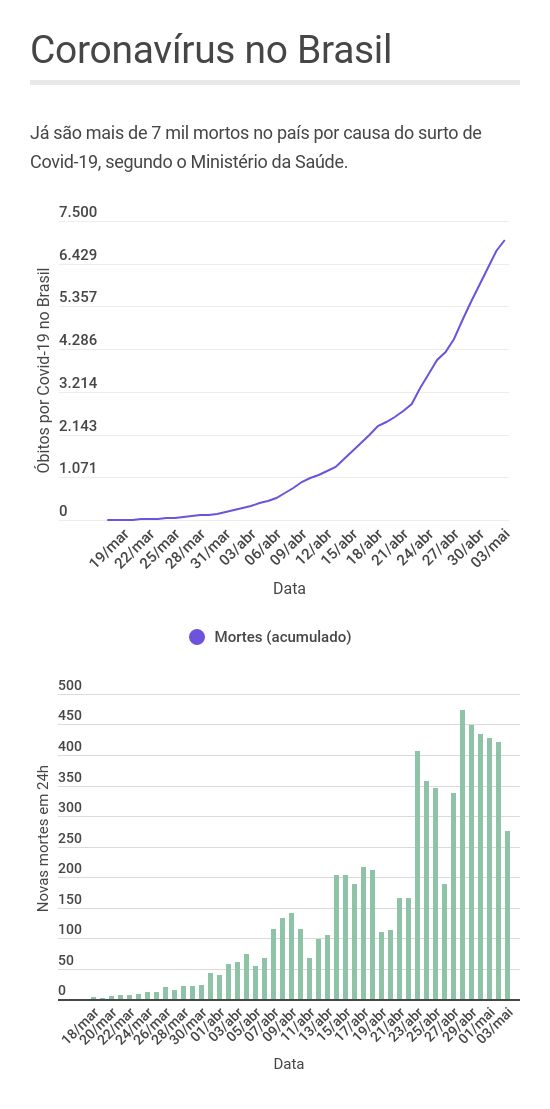

E, falando em impacto da Covid-19, os investidores domésticos mostram-se cada vez mais preocupados com o aumento cada vez mais rápido nos números do coronavírus no país.

Dados divulgados no domingo (3) pelo ministério da Saúde mostraram que já são mais de 100 mil casos confirmados da doença no Brasil — ao todo, são 101.147 ocorrências oficiais —, com 7.025 óbitos.

Enquanto a curva de contágio na Europa e nos Estados Unidos parece estar entrando numa fase decadente ou, ao menos, de estabilização, o Brasil dá indícios de ainda estar numa etapa ascendente da pandemia — e, assim, há motivos de sobra para o mercado ficar preocupado com os possíveis impactos econômicos da crise.

Nada melhor para ter uma dimensão concreta dos impactos do surto de coronavírus à atividade que uma boa rodada de indicadores econômicos. E a semana está cheia deles — tanto no Brasil quanto no exterior.

Veja abaixo um resumo do que vem pela frente:

No Brasil, já demos destaque para a reunião do Copom. No entanto, os dados de produção industrial também têm capacidade para mexer com os mercados, por mostrarem de maneira mais clara os primeiros impactos do surto de coronavírus sobre a economia do país.

Lá fora, os indicadores de atividade no mundo também servirão para cristalizar os efeitos da pandemia sobre os mais diversos países e regiões. Mas o centro das atenções está no relatório de trabalho dos EUA (payroll) em abril, a ser divulgado na sexta-feira (8).

Trata-se de um dos principais indicadores econômicos dos Estados Unidos e um dado muito relevante para o Federal Reserve (Fed, o banco central americano) — e a tendência é de um crescimento forte na taxa de desocupação do país, considerando os avanços sucessivos nos novos pedidos de seguro-desemprego no mês passado.

A iniciativa faz parte da estratégia do BTG Pactual para aumentar a distribuição de dividendos e permitir uma maior flexibilidade para a gestão

Para a XP, o principal índice da bolsa brasileira pode chegar aos 235 mil pontos no cenário mais otimista para 2026

Discurso de separação não tranquilizou investidores, que temem risco de contágio, dependência financeira e possível inclusão da subsidiária no processo de recuperação

Fluxo estrangeiro impulsiona o Ibovespa a recordes históricos em janeiro, com alta de dois dígitos no mês, dólar mais fraco e sinalização de cortes de juros; Raízen (RAIZ4) se destaca como a ação com maior alta da semana no índice

Queda do bitcoin se aprofunda com liquidações de mais de US$ 2,4 bilhões no mercado como um todo nas últimas 24 horas, enquanto incertezas macro voltam a pesar sobre as criptomoedas

Novos recordes para a bolsa brasileira e para o metal precioso foram registrados no mês, mas as ações saíram na frente

A adesão ao leilão não é obrigatória. Mas é mais difícil vender ações de uma companhia fechada, que não são negociadas na bolsa

O analista André Oliveira, do BB-BI, reitera a recomendação de compra, especialmente para os investidores mais arrojados

O banco avalia que a estratégia de aquisição via troca de cotas veio para ficar e, quando bem executada, tem potencial de geração de valor

Uma fatia menor da carteira dos brasileiros está em ativos na bolsa, como ações, ETFs, FIIs e outros, e cresce a proporção dos investidores que pretende reduzir sua exposição à renda variável

Apetite dos BC, fuga do dólar e incertezas no Japão impulsionaram os metais preciosos a recordes, enquanto por aqui, o principal índice da bolsa brasileira reverberou a sinalização do Copom, dados e balanços nos EUA

Tiago Lima, sócio e head de distribuição da BTG Pactual Asset Management, conta ao Seu Dinheiro que a mudança é um marco de modernização e destravará dividendos para os cotistas

Segundo a varejista, a iniciativa busca aproximar o código de negociação do nome pelo qual a marca é amplamente reconhecida pelo público

Índice supera 185 mil pontos intradia em dia de decisão sobre juros nos EUA e no Brasil; Vale e Petrobras puxam ganhos, enquanto Raízen dispara 20%

A forte valorização desta quarta-feira começou no dia anterior (27), em meio à expectativa de que a companhia realize uma reestruturação financeira

Com fluxo estrangeiro forte e juros ainda altos, gestores alertam para o risco de ficar fora do próximo ciclo da bolsa

Ibovespa volta a renovar máxima durante a sessão e atinge os inéditos 183 mil pontos; mas não é só o mercado brasileiro que está voando, outros emergentes sobem ainda mais

Na avaliação de Ulrike Hoffmann e Arend Kapteyn, mesmo com incertezas fiscais, ações brasileiras seguem atraentes no cenário global

As ações que compõem o Ibovespa são bastante buscadas, já que muitas compras ocorrem por meio do próprio índice ou ETF do índice

Investir nesse tipo de ativo não é óbvio e exige um olhar atento às características específicas de cada metal; o Seu Dinheiro te dá o passo a passo, conta os riscos e vantagens desse tipo de investimento