Juros, dólar e investimento no exterior: os fundos multimercados que bateram o CDI em março

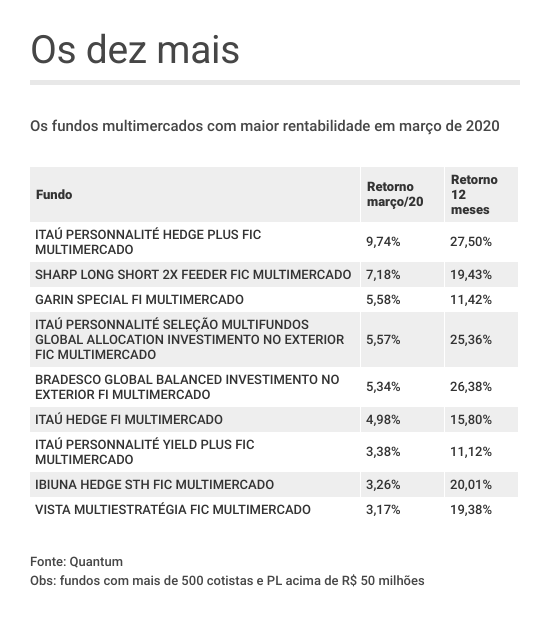

Um levantamento da consultoria Quantum feito a pedido do Seu Dinheiro mostra que 83 fundos conseguiram superar no mês passado o retorno de 0,34% do CDI, indicador de referência. Saiba como os gestores ganharam dinheiro no meio do furacão

O banho de sangue nos mercados provocado pelo pânico com a disseminação do coronavírus cobrou seu preço na cota da maioria dos fundos de investimento no mês passado.

Como não podia ser diferente, os multimercados não escaparam do choque. O índice calculado pela Anbima (IHFA) que reúne o desempenho dos principais fundos da indústria apresentou uma queda de 6,24% em março.

Mas, pelo menos para alguns gestores, o coronavírus até agora não passou de uma “gripezinha”. Eles não só conseguiram se desviar da crise e proteger o capital como ganharam dinheiro.

Um levantamento da consultoria Quantum feito a pedido do Seu Dinheiro mostra que 83 fundos conseguiram superar no mês passado o retorno de 0,34% do CDI, indicador de referência.

A amostra considera 443 multimercados que reúnem pelo menos 500 cotistas e R$ 50 milhões em patrimônio líquido.

Como a ideia do levantamento é mostrar o trabalho do gestor, eu excluí da lista os fundos que operam com uma estratégia específica em qualquer cenário, como por exemplo investir em ouro.

Leia Também

É sempre bom lembrar que a decisão de investimento em um fundo não deve considerar retornos em janelas tão curtas de tempo. Mais do que a rentabilidade, a ideia aqui é mais apresentar as estratégias que deram certo enquanto o resto do mundo financeiro derretia.

Bancão brilha

Entre os dez fundos multimercados mais rentáveis no mês passado (sem contar os fundos espelho, que replicam a estratégia) aparecem quatro da Itaú Asset, gestora do maior banco privado brasileiro.

Com a estratégia de buscar oportunidades de curto prazo no mercado, o fundo Hedge Plus lidera a lista com um retorno de impressionantes 9,74% em março. No ano, o fundo do Itaú acumula alta de 12% e nos últimos 12 meses, de 27,5%.

Os ganhos no mês passado vieram tanto do mercado de juros como da bolsa brasileira. Nesse último caso, o fundo lucrou com uma posição vendida montada quando a economia começava a mostrar sinais de desaceleração em fevereiro.

“Fizemos posição vendida em bolsa brasileira via opções, em função do posicionamento técnico do mercado em conjunto com a indicação de piora de dados de atividade”, disse Rubens Henriques, CEO da Itaú Asset.

Quando a volatilidade de mercado aumentou no mês passado, os fundos da família Global Dinâmico – que inclui o Hedge Plus – reduziram o risco total do portfólio, segundo Henriques.

O quarto fundo mais rentável de março também é do Itaú. Como diz o nome, o Personnalité Seleção Multifundos Global Allocation investe a maior parte do patrimônio em outros fundos no exterior e rendeu 5,57% no mês passado, segundo os dados da Quantum.

Dólar pra cima e juros pra baixo

Outros três fundos que aplicam fora do país apresentaram retorno acima do CDI em março: o Santander Select Global Equities, o Vítreo Money Rider e o Bradesco Lyxor Bridgewater.

A simples exposição ao dólar garantiu um bom retorno aos fundos que aplicam lá fora. Afinal, a moeda norte-americana se valorizou 16% no mês passado.

Os gestores que decidiram deliberadamente apostar na alta do dólar também se destacaram entre os mais rentáveis. É o caso do Ibiúna Hedge STH, que obteve uma rentabilidade de 3,26% em março e acumula ganhos de 20,01% nos últimos 12 meses.

Além do ganho com o câmbio, a gestora comandada pelos ex-diretores do Banco Central Rodrigo Azevedo e Mário Torós mais uma vez fez valer a fama de boa operadora dos movimentos de política monetária.

“Ao longo de março, identificamos a oportunidade de passar a alocar risco ativamente no tema ‘relaxamento sincronizado de política monetária no mundo’, com posições aplicadas nas curvas de juros dos EUA, México, Chile, Brasil e Inglaterra”, escreveu a Ibiúna, no relatório de gestão de março.

No mercado brasileiro, a Ibiúna tem posições aplicadas na parte curta e intermediária da curva de juros DI. Em outras palavras, isso significa que os gestores esperam novas reduções da taxa básica de juros (Selic) além do que foi sinalizado pelo Banco Central.

Virada na crise

A crise também marcou a virada de gestores que apresentaram rentabilidades abaixo do esperado nos últimos anos. É o caso da Gávea Investimentos, do ex-presidente do Banco Central Armínio Fraga, e da Adam Capital, do gestor Márcio Appel.

O fundo Adam Macro Strategy rendeu 1,82% em março e acumula retorno de 5,11% no trimestre. Com o bom desempenho recente, o fundo conseguiu reverter um longo período abaixo do CDI, com uma rentabilidade de 6,73% em 12 meses, contra 5,39% do indicador de referência.

A posição comprada em dólar contra o real foi uma das apostas bem sucedidas da Adam. Mas Appel revelou na semana passada que não vê espaço para uma escalada ainda maior da moeda norte-americana e avalia inclusive comprar reais.

Long bias caem com a bolsa

Na lanterna da lista se concentraram os multimercados com a estratégia long bias, que possuem uma exposição comprada na bolsa, mas ao contrário dos fundos de ações tradicionais podem diminuir essa posição.

Essa possibilidade não foi suficiente para impedir a forte queda de vários fundos da categoria junto com a bolsa, como os da XP Investimentos (-43,7% em março), Alpha Key (-37,94%) e Safari Capital (-32,5%).

Nem mesmo a Ibiúna, que surfou tão bem a onda dos juros e do câmbio, escapou do destino dos long bias e teve perda de 32,2% com seu fundo em março.

Para fundo Verde, cenário é complexo para ações brasileiras, e mundo entra em fase de crescimento baixo e juros altos

Em carta aos cotistas, fundo Verde, da gestora homônima de Luis Stuhlberger, diz que está comprado em ações domésticas, as quais considera baratas, porém fiscal ainda ameaça; retorno do fundo superou o CDI em maio e corresponde a mais que o dobro do indicador no ano

Megainvestidor Bill Ackman zera participação na Netflix e perde US$ 400 milhões, após balanço decepcionante

Queda no número de assinantes da companhia de streaming levaram ações a desabarem 35%; investimento dos fundos de Ackman havia sido feito há apenas três meses

O “monstro” voltou ao Inter (BIDI11). Fundo Ponta Sul compra mais de 5% das ações do banco digital

O fundo do gestor Flavio Gondim, também conhecido como “Monstro do Leblon” chegou a ter mais de 15% dos papéis do Inter, mas liquidou as posições após fortes perdas

Hora de comprar bolsa é quando os juros estão altos, diz gestor da Brasil Capital, cujo fundo já rendeu 1.300%

Em entrevista ao Seu Dinheiro, André Ribeiro diz que bolsa brasileira está barata e que momento é bom para comprar ações para o longo prazo

Guerra entre Rússia e Ucrânia pode trazer ainda mais recursos estrangeiros para a B3, diz gestor de fundo que já rendeu mais de 1.000%

Em entrevista ao Seu Dinheiro, André Ribeiro, gestor da Brasil Capital, também disse que a bolsa brasileira está barata e que o momento é bom para comprar ações descontadas para o longo prazo

O gringo voltou para a bolsa brasileira; mas para este gestor estrangeiro, talvez não queira ficar por muito tempo

Edward Cole, diretor executivo da Man GLG, parte da maior gestora de fundos de hedge da Europa, acredita que estrangeiros não têm grande convicção sobre a sustentabilidade do fiscal e vê risco nas eleições presidenciais

Bolsa barata? Um dos fundos de ações mais rentáveis da história vai reabrir para captar até R$ 1,1 bilhão

Dynamo Cougar receberá novos investimentos até o dia 16 de fevereiro ou até que atinja R$ 1,1 bilhão; última reabertura do fundo foi em março de 2020

Gestora Alaska aumenta participação na Cogna (COGN3) para mais de 15%, e ação dispara

Papel tem uma das maiores altas do Ibovespa depois que gestora de Henrique Bredda e Luiz Alves Paes de Barros informou ter adquirido mais ações na companhia de educação

TC (TRAD3) está no grupo de empresas que não deveria ter feito IPO, diz Guilherme Aché, da Squadra

Guilherme Aché falou sobre o TC quando foi questionado sobre o relatório publicado pela casa de análise Empiricus — do mesmo grupo do Seu Dinheiro — que recomendou a venda de ações TRAD3

Inter (BIDI11) chega a cair mais de 20% em três pregões e mercado se volta para o ‘Monstro do Leblon’

Toda vez que as ações do Inter apresentam uma trajetória incomum as atenções se voltam para o Ponta Sul, fundo que detém uma posição grande no banco digital

A antiga gestora de Paulo Guedes recebeu um “cheque em branco” de quase R$ 1 bilhão para investir no país

Crescera Capital, gestora de fundos que tinha o ministro Paulo Guedes como sócio, captou US$ 175 milhões na Nasdaq para investir na compra de empresas brasileiras

Michael Burry alfineta Elon Musk: ‘ele não precisa de grana, só quer vender ações da Tesla’

Gestor da Scion, imortalizado no filme “A grande aposta” como um dos investidores que previram a crise dos subprime, insinuou que vendas de ações da Tesla por seu CEO são uma realização de lucros, pois ele já teria caixa para honrar compromissos

“As bolsas estão navegando as condições financeiras mais frouxas da história”, diz André Jakurski, da JGP

Fundador e gestor da JGP Asset Management, André Jakurski falou sobre sua visão para os mercados globais e mostrou preocupação com o Brasil

Como reduzir o risco da carteira num cenário cheio de incertezas? Três experientes gestores respondem

Os gestores Paolo Di Sora (RPS Capital), Duda Rocha (Occam Brasil) e Pedro Andrade (IP Capital) participaram do Investidor 3.0, da Empiricus

Há bolhas se formando, principalmente no setor de tecnologia. O alerta é do CEO da Blackstone, gestora global de US$ 684 bi

À frente da gestora especializada em private equity, Stephen Schwarzman está lançando seu livro no Brasil e conversou com o Seu Dinheiro sobre o rali das bolsas americanas e a imagem do Brasil lá fora

Fundo Verde tem aumentado a posição na bolsa brasileira “seletivamente e com disciplina”

Gestora de Luis Stuhlberger vê boas empresas negociando a valores bastante interessantes e exagero do pessimismo do mercado com juros reais no Brasil

Grendene e 3G Capital, gestora de Lemann, fecham acordo para joint venture no exterior

Fabricante de calçados quer acelerar distribuição e vendas no exterior; controle da operação ficará nas mãos da 3G Radar, gestora sob o guarda-chuva da 3G Capital

As principais apostas na bolsa do fundo que rende mais de 20% no ano — contra uma queda de 6% do Ibovespa

Para gestor da Helius Capital, preço do petróleo deve seguir em alta, o que favorece as ações da Petrobras (PETR4) e PetroRio (PRIO3), principais posições do fundo hoje

Alaska aceita proposta para vender a Log-In (LOGN3) para MSC; ação sobe mais 7% hoje

A gestora é a principal acionista da companhia, com uma participação de 45% do capital da Log-In; cota do fundo subiu ontem apesar da queda do Ibovespa

Após vender Hortifruti para Americanas, Partners Group quer investir US$ 300 milhões e lançar fundo para o varejo no Brasil

Com um total de US$ 120 bilhões sob gestão, responsável pela gestora suíça no Brasil e América Latina fala ao Seu Dinheiro sobre potenciais alvos de aquisição e “concorrência” com IPOs na B3

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP